В этом материале читатель найдет КБК для оплаты патента в 2021 году. Отметим, что в зависимости от места выдачи патента, КБК могут различаться. Так, существуют отдельные КБК для оплаты патента в 2021 году для Москвы, Санкт-Петербурга и Севастополя, относящимся к городам федерального значения.

- Кто имеет право работать на ПСН?

- Порядок оплаты патента

- Учет при использовании патента

- Кбк для патента в 2021 году: таблица

- Кбк за патент 2021

- Налоговые плюсы патентной системы

- Оплачиваем стоимость патента

- Особенности патентной системы налогообложения

- Каков порядок уплаты налога?

- Кбк для оплаты патента в 2021 году

- Предназначение кодов бюджетной классификации в 2021 году

- Водный налог

- Кбк для ип

- Опубликованы новые КБК по страховым взносам для ООО и ИП

- Кбк для уплаты налогов по патентной системе для ип

- Кбк для оплаты патента

- Статьи по теме

- Как оплатить патент

- КБК патент на 2021 год

- Кбк для оплаты патента в 2021 году

- Кто имеет право работать на ПСН?

- КБК для патента в 2021 году: таблица

- 📹 Видео

Кто имеет право работать на ПСН?

Согласно ст. 346.44 НК РФ, патентная система налогообложения — самостоятельный налоговый режим, применять который вправе индивидуальные предприниматели в добровольном порядке.

Важно, что патентная система налогообложения может применяться не во всех субъектах РФ. Применять ее можно лишь в тех регионах, где возможность применения ПСН допускается законодательством данного субъекта федерации.

С 2021 года федеральное законодательство позволяет местным властям самостоятельно устанавливать критерии для применения ПСН. Соответственно, в различных регионах условия применения ПСН будут отличаться. Поэтому с 2021 года региональные власти могут на свое усмотрение устанавливать следующие критерии применения ПСН:

- общая площадь сдаваемых в аренду (наем) жилых и нежилых помещений, земельных участков, принадлежащих ИП на праве собственности;

- общее количество автотранспортных средств и судов водного транспорта;

- общее количество объектов стационарной и нестационарной торговой сети и объектов общественного питания и/или их общей площади.

Также в отличие от 2021 года в 2021 году регионы имеют возможность самостоятельно уменьшать или увеличивать размер потенциально возможного годового дохода, от которого зависит стоимость патента. Размер потенциально возможного дохода зависит от одного или нескольких перечисленных ниже физических показателей:

- средняя численность наемных работников;

- единица количества автотранспортных средств, судов водного транспорта;

- 1 тонна грузоподъемности транспортных средств;

- одно пассажирское место;

- 1 квадратный метр площади сдаваемых в аренду (наем) жилых и нежилых помещений, земельных участков;

- один объект стационарной и нестационарной торговой сети, объект общественного питания и/или 1 кв. метр площади объекта торговой сети и объекта общепита).

Порядок оплаты патента

Оплата патента производится одним из двух способов:

1. Если срок выдачи патента составляет менее 6 месяцев, то полная его стоимость должна быть оплачена не позднее срока окончания действия ПСН.

2. Если срок действия патента составляет более 6 месяцев, то 1/3 от общей стоимости патента оплачивается в срок до 90 календарных дней с момента начала применения ПСН, оставшаяся сумма оплачивается не позднее срока окончания действия патента.

3. С 2021 года патент можно будет приобретать на срок менее месяца. Срок оплаты патента короткого действия законодателем еще не установлен. Но можно предположить, что стоимость патента сроком действия менее одного месяца необходимо будет оплатить до окончания срока его действия.

Стоимость патента, как и конкретные сроки его оплаты, указываются непосредственно на бланке выданного патента.

С 2021 года патент можно приобретать на срок менее месяца, порядок оплаты патента короткого действия пока не определен.

Учет при использовании патента

Применение ПСН освобождает индивидуального предпринимателя от необходимости ведения бухгалтерского учета и подачи декларации о доходах.

Книга доходов и расходов должна вестись отдельно по каждому из патентов. Но заверять этот документ и подавать его в ФНС не нужно.

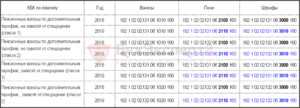

Кбк для патента в 2021 году: таблица

В таблице приведены КБК для оплаты патента в 2021 году, а также КБК для оплаты пеней и штрафов:

| Назначение | Обязательный платеж | Пени | Штраф |

| оплата в бюджеты городских округов | 182 1 05 04010 02 1000 110 | 182 1 05 04010 02 2100 110 | 182 1 05 04010 02 3000 110 |

| оплата в бюджеты муниципальных районов | 182 1 05 04020 02 1000 110 | 182 1 05 04020 02 2100 110 | 182 1 05 04020 02 3000 110 |

| оплата в бюджеты Москвы, Санкт-Петербурга и Севастополя | 182 1 05 04030 02 1000 110 | 182 1 05 04030 02 2100 110 | 182 1 05 04030 02 3000 110 |

| оплата в бюджеты городских округов с внутригородским делением | 182 1 05 04040 02 1000 110 | 182 1 05 04040 02 2100 110 | 182 1 05 04040 02 3000 110 |

| Оплата в бюджеты внутригородских районов | 182 1 05 04050 02 1000 110 | 182 1 05 04050 02 2100 110 | 182 1 05 04050 02 3000 110 |

Напомним, что КБК для оплаты патента в 2021 году указывается в поле 104 платежного поручения.

Видео:Патент для ИП в 2024 году // Патентная система налогообложенияСкачать

Кбк за патент 2021

Патентная система уплаты налогов является незаслуженно маловостребованной среди малого бизнеса. Предприниматели еще не успели оценить ее плюсы, ведь она введена в оборот только в 2013 году, до этого вместо нее использовалась УСН с применением патента.

Налоговые плюсы патентной системы

- Самым большим удобством для ИП на этой системе является отсутствие необходимости подачи налоговой декларации.

- Страховые взносы надо отчислять только в ПФР, для ФСС на этой системе отчисления не предусмотрены (кроме патентов на розничную торговлю, сдачу недвижимости в аренду и на общепит).

- Можно получать сразу несколько разных патентов в различных регионах и самостоятельно устанавливать срок их действия в период до года.

- Налог (стоимость патента) оплачивается не по итогам деятельности, а авансом – в период действия самого патента.

- Можно совмещать с другими налоговыми режимами.

Оплачиваем стоимость патента

Налог в этой системе – фиксированный с налоговой ставкой 6%. Стоимость патента – это своего рода «единый» налог, только для патентной системы.

https://www.youtube.com/watch?v=-bVcLPNPvPE

Рассчитать сумму, необходимую к уплате, нужно на основе налоговой базы – установленного максимального годового дохода, который декларируют региональные законы.

Узнать действующий размер налоговой базы можно из Интернета или рассчитать самостоятельно с помощью многочисленных онлайн-калькуляторов.

Чтобы перечислить в бюджет стоимость патента, нужно указать в платежке верный КБК, который зависит от территории, на которую распространяется действие патента:

- бюджет городского округа: КБК 182 1 05 04010 02 1000 110;

- бюджет муниципального района: КБК 182 1 05 04020 02 1000 110;

- бюджеты городов федерального значения (Москвы, Санкт-Петербурга, Севастополя): КБК 182 1 05 04030 02 1000 110.

ИП не внес стоимость патента в нужные сроки? Хорошего мало, придется платить пени и штрафы, да еще и по ставке общей системы налогообложения, начиная с первого месяца действия патента.

Начисление пеней проводится по таким КБК:

- бюджет городского округа: КБК 182 1 05 04010 02 2100 110;

- бюджет муниципального района: КБК 182 1 05 04020 02 2100 110;

- бюджеты городов федерального значения: КБК 182 1 05 04030 02 2100 110.

Штраф за неуплату стоимости патента придется заплатить по КБК:

- бюджет городского округа: КБК 182 1 05 04010 02 3000 110;

- бюджет муниципального района: КБК 182 1 05 04020 02 3000 110;

- бюджеты городов федерального значения: КБК 182 1 05 04030 02 3000 110.

Особенности патентной системы налогообложения

Патентная система налогообложения предоставляется только индивидуальным предпринимателям со средним числом работников не более пятнадцати человек и ведущим свою деятельность в соответствии со ст. 346.43 НК РФ.

Патентная система налогообложения подразумевает потенциальный доход предпринимателя за налоговый период, установленный государством.

В случае покупки патента предприниматель будет освобождён от ряда налогов:

- НДФЛ;

- налог на имущество физических лиц (за исключением объектов налогообложения, предусмотренных ст. 378.2 НК РФ);

- НДС (за исключением ввоза товаров из иностранных государств на территорию Российской Федерации и при осуществлении деятельности в соответствии со ст. 174.1 НК РФ)

Необходимо чётко понимать, что данные налоговые послабления возможны только в части тех видов деятельности индивидуального предпринимателя, в отношении которых возможно применение патентной системы налогообложения.

В соответствии с Налоговым Кодексом (ст. 346.51 НК РФ) определены сроки уплаты налога в зависимости от срока действия прав ведения предпринимательской деятельности на патентной системе налогообложения:

| Срок действия патента | Порядок уплаты налога |

| До шести месяцев | В размере полной суммы в срок, не превышающий период действия патента |

| От шести до двенадцати месяцев | · 1/3 суммы в срок не позднее девяноста календарных дней после начала действия патента;· 2/3 суммы в срок, не превышающий период действия патента. |

Читайте так же ⇒ “Налоговые каникулы для ИП на ПСН: в Крыму, в Санкт-Петербурге”

Каков порядок уплаты налога?

| № п/п | Действие | |

| 1 | Определить объект налогообложения | Объектом налогообложения признан потенциальный годовой доход индивидуального предпринимателя в зависимости от вида экономической деятельности и субъекта Российской Федерации, где ведётся деятельность (ст. 346.47 НК РФ). Потенциальный годовой доход определяется субъектом Российской Федерации. |

| 2 | Определить налоговую базу | Налоговая база – денежное выражение потенциального годового дохода индивидуального предпринимателя. |

| 3 | Определить налоговую ставку | Налоговая ставка составляет 6%.В Республике Крым и Севастополе – 4%.Для вновь зарегистрированных ИП, ведущих свою деятельность в производственной, социальной, научной сфере, сфере бытовых услуг – 0% |

| 4 | Произвести расчёт суммы налога* | |

| 5 | Сформировать платёжное поручение | |

| 6 | Произвести уплату налога |

* Расчёт суммы налога производится по следующей формуле:

Н = НБ * НС

https://www.youtube.com/watch?v=MKwY0P447GQ

Н – сумма налога

НБ – налоговая база

НС – налоговая ставка

В случае, если предприниматель принял решение прекратить свою деятельность до окончания срока действия патента:

Н = НБ / 12 * М * НС

https://www.youtube.com/watch?v=MKwY0P447GQ

Н – сумма налога

НБ – налоговая база

М – количество месяцев

НС – налоговая ставка

Пример 1:

Индивидуальный предприниматель Петров П.П. ведёт свою деятельность, оказывая парикмахерские и косметические услуги на территории г. Москвы. Потенциальный годовой доход определён законом от 30.10.2012 № 53 и составляет 900000 рублей:

- налоговая база – 900000 рублей;

- налоговая ставка – 6%.

Сумма налога = 900000*6% = 54000 рублей.

Таким образом, сумма налога за налоговый период составит 54000 рублей.

Пример 2:

Видео:Патентная система налогообложения для ИП в 2023 годуСкачать

Кбк для оплаты патента в 2021 году

Чтобы правильно и вовремя уплатить сумму патента, ВЫ можете посмотреть образец платежного поручения для перечисления налога в ФНС на нужный КБК. При этом поставьте свои данные, а не берите из примера.

к меню ↑

| ДОПОЛНИТЕЛЬНЫЕ ССЫЛКИ по теме |

- КБК Соцстрах 2021

Даны значения КБК (Коды Бюджетной Классификации) для перечисления страховых взносов. - НОВОЕ ПЛАТЕЖНОЕ ПОРУЧЕНИЕ 2021

Приведено правила заполнения полей платежного поручения 2021 — платежки — для перечисления налогов НДФЛ, ЕНВД, УСН и страховых взносов в ПФ РФ, ФСС — соцстрах, ФФОМС — медстрах.

Предназначение кодов бюджетной классификации в 2021 году

Код бюджетной классификации (КБК) – комбинация цифр, известная бухгалтерам, а также сотрудникам банковских и бюджетных учреждений. Характеризует определенную денежную операцию и является удобным способом для группировки расходов/доходов, уплачиваемых в бюджет. Создана на основании Бюджетного кодекса РФ.

Справочник КБК довольно часто меняется и совершенствуется: в 2021 году вводятся новые коды, корректируются прежние. Если вас интересует вопрос именно о новых КБК в 2021 году, то рекомендуем ознакомиться со специальной статьей на этот счет. См. «Новые КБК в 2021 году».

Также см. “Изменения по налогам и бухучету в 2021 году: обзор“.

В соответствии с приказом Минфина №65н, код бюджетной классификации состоит из 20 цифр. Условно их можно разделить на несколько групп, состоящих из 1-5 знаков:

- №1-3– код, указывающий адресата, для которого предназначены денежные поступления (территориальные ФНС, страховые и пенсионные фонды). Например, для оплаты КБК по НДФЛ в 2021 году ставится цифра «182», для страховых взносов в Пенсионный фонд – «392»;

- № 4– показывают группу денежных поступлений.

- №5-6 – отражает код налога. Например, для страховых взносов указывается значение «02», акцизы и страховые взносы характеризуются номером «03», оплата госпошлины – «08».

- № 7-11– элементы, раскрывающие статью и подстатью дохода.

- № 12 и 13– отражают уровень бюджета, в который планируется поступление денежных средств. Федеральный имеет код «01», региональный «02». Муниципальным учреждениям отведены числа «03», «04» или «05». Остальные цифры характеризуют бюджетные и страховые фонды.

- №14-17– указывают причину выполнения финансовой операции: совершение основного платежа – «1000», начисление пени – «2100», оплата штрафа – «3000», отчисление процентов – «2200».

- №18 – 20 – отражает категорию дохода, получаемого государственным ведомством. Например, денежные средства, предназначенные для оплаты налога, отражаются кодом «110», а безвозмездные поступления – «150».

В 2021 году (КБК) отражается в отдельном поле платежных поручений, предназначенных для отчисления налогов, страховых взносов, пеней и штрафов, а также ряда других платежей в бюджет. Это поле в 2021 году – 104 (как и прежде).

В 2021 году платежное поручение является одним из способов безналичных расчетов на территории Российской Федерации. Платежки должны составляться по установленным формам, а все их разделы следует заполнять в строгом соответствии инструкциями Минфина. При расчетах с бюджетом поле 104 – обязательно для заполнения.

https://www.youtube.com/watch?v=l1zf7WusmhI

При заполнении документа важно правильно указывать комбинацию цифр, ведь допущенная ошибка влечет за собой и необходимость уточнять проведенные платежи. Однако следует отметить, что в некоторых случаях неверное заполнение графы 104 платежки в виде ошибочного кода бюджетной классификации не может повлечь для плательщиков подобных негативных последствий.

Перечисленное выше верно для налогов. Если же ошибочный код указан, например, в платежке об уплате государственной пошлины, то предприятию может быть отказано в предоставлении соответствующих услуг по мотиву ошибочного заполнения поля 104 в платежном поручении.

Водный налог

Список КБК на 2021 г. пополнился кодами для плательщиков налога на прибыль, получающих доход в виде процентов по рублевым облигациям российских организаций (приказ Минфина РФ от 09.06.2021 № 87н).

| Код | Расшифровка |

| 182 1 01 01011 01 1000 110 | Налог на прибыль (кроме консолидированных групп налогоплательщиков), зачисляемый в федеральный бюджет |

| 182 1 01 01011 01 2100 110 | пени |

| 182 1 01 01011 01 3000 110 | штрафы |

| 182 1 01 01012 02 1000 110 | Налог на прибыль (кроме консолидированных групп налогоплательщиков), зачисляемый в бюджеты субъектов РФ |

| 182 1 01 01012 02 2100 110 | пени |

| 182 1 01 01012 02 3000 110 | штрафы |

| 182 1 01 01013 01 1000 110 | Налог на прибыль организаций консолидированных групп налогоплательщиков, зачисляемый в федеральный бюджет |

| 182 1 01 01013 01 2100 110 | пени |

| 182 1 01 01013 01 3000 110 | штрафы |

| 182 1 01 01014 02 1000 110 | Налог на прибыль организаций консолидированных групп налогоплательщиков, зачисляемый в бюджеты субъектов РФ |

| 182 1 01 01014 02 2100 110 | пени |

| 182 1 01 01014 02 3000 110 | штрафы |

| 182 1 01 01030 01 1000 110 | Налог с доходов иностранных организаций, не связанных с деятельностью в РФ через постоянное представительство |

| 182 1 01 01030 01 2100 110 | пени |

| 182 1 01 01030 01 3000 110 | штрафы |

| 182 1 01 01040 01 1000 110 | Налог с дивидендов от российских организаций, полученных российскими организациями |

| 182 1 01 01040 01 2100 110 | пени |

| 182 1 01 01040 01 3000 110 | штрафы |

| 182 1 01 01050 01 1000 110 | Налог с дивидендов от российских организаций, полученных иностранными организациями |

| 182 1 01 01050 01 2100 110 | пени |

| 182 1 01 01050 01 3000 110 | штрафы |

| 182 1 01 01060 01 1000 110 | Налог с дивидендов от иностранных организаций, полученных российскими организациями |

| 182 1 01 01060 01 2100 110 | пени |

| 182 1 01 01060 01 3000 110 | штрафы |

| 182 1 01 01070 01 1000 110 | Налог с доходов, полученных в виде процентов по государственным и муниципальным ценным бумагам |

| 182 1 01 01070 01 2100 110 | пени |

| 182 1 01 01070 01 3000 110 | штрафы |

| 182 1 01 01080 01 1000 110 | Налог с доходов в виде прибыли контролируемых иностранных компаний |

| 182 1 01 01080 01 2100 110 | пени |

| 182 1 01 01080 01 3000 110 | Штрафы |

| 182 1 01 01090 01 1000 110 | Налог на прибыль с процентов, полученных по облигациям российских организаций |

| 182 1 01 01090 01 2100 110 | пени |

| 182 1 01 01090 01 3000 110 | штрафы |

Для уплаты «патентного» налога предприниматель должен применять КБК, соответствующие виду бюджета: городских округов, муниципальных районов, или городов федерального значения.

| Код | Расшифровка |

| 182 1 05 04010 02 1000 110 | «Патентный» налог, зачисляемый в бюджеты городских округов |

| 182 1 05 04010 02 2100 110 | пени |

| 182 1 05 04010 02 3000 110 | штрафы |

| 182 1 05 04020 02 1000 110 | «Патентный» налог, зачисляемый в бюджеты муниципальных районов |

| 182 1 05 04020 02 2100 110 | пени |

| 182 1 05 04020 02 3000 110 | штрафы |

| 182 1 05 04030 02 1000 110 | «Патентный» налог, зачисляемый в бюджеты городов федерального значения Москвы и Санкт-Петербурга |

| 182 1 05 04030 02 2100 110 | пени |

| 182 1 05 04030 02 3000 110 | штрафы |

Коды для земельного налога юрлиц, как и прежде, зависят от места расположения их земельного участка. Таким же образом распределяются коды штрафов и КБК пени по земельному налогу.

| Код | Расшифровка |

| 182 1 06 06031 03 1000 110 | Земельный налог с организаций, чей участок расположен в границах внутригородских муниципальных образований городов федерального значения |

| 182 1 06 06031 03 2100 110 | пени |

| 182 1 06 06031 03 3000 110 | штрафы |

| 182 1 06 06032 04 1000 110 | Земельный налог с организаций, участок которых расположен в границах городских округов |

| 182 1 06 06032 04 2100 110 | пени |

| 182 1 06 06032 04 3000 110 | штрафы |

| 182 1 06 06032 11 1000 110 | Земельный налог с организаций, обладающих участком в границах городских округов с внутригородским делением |

| 182 1 06 06032 11 2100 110 | пени |

| 182 1 06 06032 11 3000 110 | штрафы |

| 182 1 06 06032 12 1000 110 | Земельный налог с организаций, обладающих участком в границах внутригородских районов |

| 182 1 06 06032 12 2100 110 | пени |

| 182 1 06 06032 12 3000 110 | штрафы |

| 182 1 06 06033 05 1000 110 | Земельный налог с организаций, обладающих участком, расположенным в границах межселенных территорий |

| 182 1 06 06033 05 2100 110 | пени |

| 182 1 06 06033 05 3000 110 | штрафы |

| 182 1 06 06033 10 1000 110 | Земельный налог с организаций, обладающих участком, расположенным в границах сельских поселений |

| 182 1 06 06033 10 2100 110 | пени |

| 182 1 06 06033 10 3000 110 | штрафы |

| 182 1 06 06033 13 1000 110 | Земельный налог с организаций, обладающих участком, расположенным в границах городских поселений |

| 182 1 06 06033 13 2100 110 | пени |

| 182 1 06 06033 13 3000 110 | штрафы |

В отличие от физлиц, организации исчисляют и уплачивают транспортный налог самостоятельно, поэтому важно указать в платежном поручении правильный КБК. Для данного налога этот код всего один, также отдельные КБК предназначены для уплаты пени и штрафов.

| Код | Расшифровка |

| 182 1 06 04011 02 1000 110 | Транспортный налог с организаций |

| 182 1 06 04011 02 2100 110 | пени |

| 182 1 06 04011 02 3000 110 | штрафы |

Чтобы начать работать на ПСН, предприниматель должен оплатить процент от своего потенциально вероятного дохода. Этот платёж заменяет основной налог, который бизнесмены на остальных режимах обычно платят в виде процента от полученного дохода (выручки). Также налогообложение ПСН освобождает предпринимателей от НДФЛ, земельного налога и НДС (за некоторым исключением).

Но для того, чтобы работать на ПСН, бизнесмен должен соответствовать ряду условий:

- Налоговый режим создан только для ИП (юридическое лицо его применять не сможет).

- Патент не имеют права применять товарищества и бизнесмены, работающие на основании доверительного управления имуществом.

- Возможность работать на патенте напрямую зависит от региона, в котором ИП осуществляет коммерческую деятельность (региональные власти сами решают, будет ли на их территории действовать данный режим, поэтому он есть не везде).

- Вид деятельности, на котором работает ИП, должен быть в списке, утверждённом местными властями.

- Общий доход бизнесмена не превышает 60 млн р. Если местное законодательство расширяет список видов деятельности самостоятельно, то лишь из разряда оказания услуг населению (физическим лицам). Общегосударственный список работ у ИП так не ограничивает.

- Среднесписочное число сотрудников не превышает 15 человек. Определяется оно за тот период, на который патент был приобретён. К тому же, в эту цифру входят не только работники, занятые по отдельному виду деятельности, но и весь персонал предпринимателя.

Купить можно один или сразу несколько патентов на разные виды деятельности. Срок покупки – от 1 до 12 месяцев, но календарным периодом считается год от 1 января до 31 декабря, поэтому срок ограничивается этим промежутком. С 1 января каждого нового года приобретать патент придётся заново.

Изначально, купив патент, предприниматель мог вести деятельность на территории региона. Стоимость же покупки разрешения была одинаковой для любой местности.

С 2015 года всё изменилось: новые законы ограничивают ИП рамками муниципалитета (кроме выездной торговли и перевозок автотранспортом).

Зато стоимость патента устанавливается в зависимости от условий работы (в городской местности выше, чем в сельской).

В 2021 году для ПСН произошли некоторые изменения:

- увеличился коэффициент-дефлятор (с 1.425 до 1.481);

Видео:Коды бюджетной классификации (КБК)Скачать

Кбк для ип

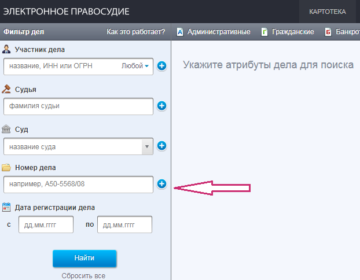

Необходимо перейти на сайт ИНФС (налоговая инспекция) и заполнить информацию для формирования квитанции.

Оплата патента является не госпошлиной, а налогом, поэтому агентом сбора платежей выступает налоговая инспекция.

Перейдя по ссылке, нужно заполнить несколько шагов и сохранить квитанцию:

Шаг 1. Заполните Фамилию и Имя. ИНН заполнять не обязательно, но при наличии — укажите ИНН.

Опубликованы новые КБК по страховым взносам для ООО и ИП

Шаг 2. Выбрать в поле “Налог” пункт “Налоги на доходы физических лиц”.

Шаг 3. Ввести адрес регистрации — следуйте подсказкам системы!

Шаг 4. Выбрать вид налога — “НДФЛ. уплачиваемый иностранными гражданами, работающими по найму у ФЛ на основании патента (только в части авансовых платежей)”

Шаг 5. Тип платежа — выбрать нужное, если платеж первый и авансовый — выберите “Налог”.

Шаг 6. Сумма платежа — авансовый платеж за будущие месяцы — 4000 р (за 1 месяц вперед), 8000р (за 2 месяца вперед) или 12000 р (за 3 месяца вперед).

Квитанция почти сформирована! Выберите наличный расчет, нажмите кнопку “Сформировать ПД” — чтобы распечатать квитанцию, или выберите безналичный расчет и оплатите онлайн.

Помощь проекту

Система автоматического заполнения заявления для ГУВМ МВД (далее — Система) предоставляет сведения информационного характера на основании актуальной информации, размещаемой на официальных порталах гувм.мвд.рф.

https://www.youtube.com/watch?v=b8oAsN9sc8w

Система стремится обеспечить точность предоставляемой информации. Несмотря на то, что сайт регулярно обновляется, в связи с техническими характеристиками Интернета, Владелец не несет ответственность за полноту, точность и актуальность информации, представленной на нем. То же касается и ссылок, в качестве информации прямо или опосредованно приведенных на данном сайте.

Обращаем Ваше внимание, что Система не обрабатывает Ваши персональные данные. Данные, вводимые на сайте, обрабатываются средствами Вашего браузера и автоматически формируются в документ, не передаваясь на сервер.

Все права защищены © 2015 — 2021

Данный сайт является некоммерческим Проектом, которому нужны время и деньги для поддержания актуальности всех материалов и дальнейшего развития. Наш Проект будет доступен бесплатно для всех, но если у вас есть возможность поддержать Проект, отправьте любую сумму.

Вы можете закрыть это окно и продолжить работу на сайте.

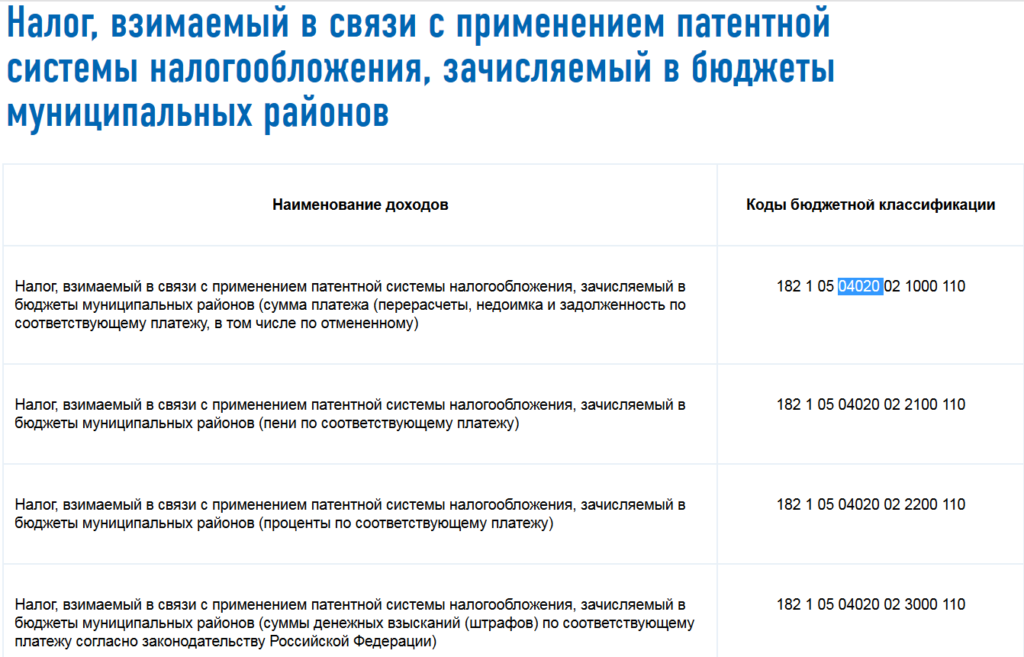

Кбк для уплаты налогов по патентной системе для ип

| Расшифровка кода | Код бюджетной классификации |

| Налог, взимаемый в связи с применением патентной системы налогообложения, зачисляемый в бюджеты муниципальных районов (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному) | 182 1 05 04020 02 1000 110 (оригинальный код)18210504020021000110 (сокращенный код) |

| Налог, взимаемый в связи с применением патентной системы налогообложения, зачисляемый в бюджеты муниципальных районов (пени по соответствующему платежу) | 182 1 05 04020 02 2100 110 (оригинальный код)18210504020022100110 (сокращенный код) |

| Налог, взимаемый в связи с применением патентной системы налогообложения, зачисляемый в бюджеты муниципальных районов (проценты по соответствующему платежу) | 182 1 05 04020 02 2200 110 (оригинальный код)18210504020022200110 (сокращенный код) |

| Налог, взимаемый в связи с применением патентной системы налогообложения, зачисляемый в бюджеты муниципальных районов (суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации) | 182 1 05 04020 02 3000 110 (оригинальный код) 18210504020023000110 (сокращенный код) |

| Налог, взимаемый в связи с применением патентной системы налогообложения, зачисляемый в бюджеты городов федерального значения (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному) | 182 1 05 04030 02 1000 110 (оригинальный код)18210504030021000110 (сокращенный код) |

| Налог, взимаемый в связи с применением патентной системы налогообложения, зачисляемый в бюджеты городов федерального значения (пени по соответствующему платежу) | 182 1 05 04030 02 2100 110 (оригинальный код)18210504030022100110 (сокращенный код) |

| Налог, взимаемый в связи с применением патентной системы налогообложения, зачисляемый в бюджеты городов федерального значения (проценты по соответствующему платежу) | 182 1 05 04030 02 2200 110 (оригинальный код)18210504030022200110 (сокращенный код) |

| Налог, взимаемый в связи с применением патентной системы налогообложения, зачисляемый в бюджеты городов федерального значения (суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации) | 182 1 05 04030 02 3000 110 (оригинальный код)18210504030023000110 (сокращенный код) |

| Налог, взимаемый в связи с применением патентной системы налогообложения, зачисляемый в бюджеты городов федерального значения (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному) | 182 1 05 04030 02 1000 110 (оригинальный код)18210504030021000110 (сокращенный код) |

| Налог, взимаемый в связи с применением патентной системы налогообложения, зачисляемый в бюджеты городов федерального значения (пени по соответствующему платежу) | 182 1 05 04030 02 2100 110 (оригинальный код)18210504030022100110 (сокращенный код) |

| Налог, взимаемый в связи с применением патентной системы налогообложения, зачисляемый в бюджеты городов федерального значения (проценты по соответствующему платежу) | 182 1 05 04030 02 2200 110 (оригинальный код)18210504030022200110 (сокращенный код) |

| Налог, взимаемый в связи с применением патентной системы налогообложения, зачисляемый в бюджеты городов федерального значения (суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации) | 182 1 05 04030 02 3000 110 (оригинальный код) 18210504030023000110 (сокращенный код) |

| Налог, взимаемый в связи с применением патентной системы налогообложения, зачисляемый в бюджеты городского округа с внутригородским делением (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному) | 182 1 05 04040 02 1000 110 (оригинальный код)18210504040021000110 (сокращенный код) |

| Налог, взимаемый в связи с применением патентной системы налогообложения, зачисляемый в бюджеты городского округа с внутригородским делением (пени по соответствующему платежу) | 182 1 05 04040 02 2100 110 (оригинальный код)18210504040022100110 (сокращенный код) |

| Налог, взимаемый в связи с применением патентной системы налогообложения, зачисляемый в бюджеты городского округа с внутригородским делением (проценты по соответствующему платежу) | 182 1 05 04040 02 2200 110 (оригинальный код)18210504040022200110 (сокращенный код) |

| Налог, взимаемый в связи с применением патентной системы налогообложения, зачисляемый в бюджеты городского округа с внутригородским делением (суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации) | 182 1 05 04040 02 3000 110 (оригинальный код)18210504040023000110 (сокращенный код) |

| Налог, взимаемый в связи с применением патентной системы налогообложения, зачисляемый в бюджеты внутригородских районов (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному) | 182 1 05 04050 02 1000 110 (оригинальный код)18210504050021000110 (сокращенный код) |

| Налог, взимаемый в связи с применением патентной системы налогообложения, зачисляемый в бюджеты внутригородских районов (пени по соответствующему платежу) | 182 1 05 04050 02 2100 110 (оригинальный код)18210504050022100110 (сокращенный код) |

| Налог, взимаемый в связи с применением патентной системы налогообложения, зачисляемый в бюджеты внутригородских районов (проценты по соответствующему платежу) | 182 1 05 04050 02 2200 110 (оригинальный код)18210504050022200110 (сокращенный код) |

| Налог, взимаемый в связи с применением патентной системы налогообложения, зачисляемый в бюджеты внутригородских районов (суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации) | 182 1 05 04050 02 3000 110 (оригинальный код)18210504050023000110 (сокращенный код) |

Видео:Патентная система налогообложения в 2023 году. Сколько стоит патент и кто может его получитьСкачать

Кбк для оплаты патента

| Налог, взимаемый в бюджеты городских округов | налог | 182 1 05 04010 02 1000 110 |

| пени | 182 1 05 04010 02 2100 110 | |

| проценты | 182 1 05 04010 02 2200 110 | |

| штрафы | 182 1 05 04010 02 3000 110 | |

| Налог, взимаемый в бюджеты муниципальных районов | налог | 182 1 05 04020 02 1000 110 |

| пени | 182 1 05 04020 02 2100 110 | |

| проценты | 182 1 05 04020 02 2200 110 | |

| штрафы | 182 1 05 04020 02 3000 110 | |

| Налог, взимаемый в бюджеты городов федерального значения (Москва, Санкт-Петербург, Севастополь) | налог | 182 1 05 04030 02 1000 110 |

| пени | 182 1 05 04030 02 2100 110 | |

| проценты | 182 1 05 04030 02 2200 110 | |

| штрафы | 182 1 05 04030 02 3000 110 |

Патентная система уплаты налогов является незаслуженно маловостребованной среди малого бизнеса. Предприниматели еще не успели оценить ее плюсы, ведь она введена в оборот только в 2013 году, до этого вместо нее использовалась УСН с применением патента.

Статьи по теме

В статье все КБК для платежа за патент ИП в 2021 г. — Московская область, Москва и КБК по всем регионам России, а также справочники, бланки, образцы для скачивания и бесплатные онлайн-сервисы.

Чтобы вовремя и без ошибок перечислять платеж при ПСН, рекомендуем скачать:

Остальные ссылки на документы, которые помогут в работе, смотрите в конце статьи.

https://www.youtube.com/watch?v=fZstLRLRw1o

Оформить любую платежку теперь можно онлайн – просто нажмите на кнопку ниже:

В 20-ти цифрах КБК закодированы по определенному алгоритму все виды бюджетных поступлений и расходов. Налоговые перечисления считаются доходами бюджета, поэтому, чтобы платеж поступил по назначению, при заполнении платежного поручения в 104-м поле обязательно указывают КБК. По этому реквизиты платежного поручения банки определяют, в какой бюджет зачислять уплаченную сумму.

Кроме поля 104, в платежке есть иные обязательные реквизиты, заполнять которые необходимо строго по правилам. Смотрите все правила заполнения в окне ниже, этот документ можно скачать.

Как оплатить патент

ИП может оформить по одному патенту на каждый вид предпринимательства сроком от одного до 12 месяцев (год). Работать на патенте можно только в том районе, который указан в патенте. Это может быть регион России в целом или отдельная муниципальная территория либо город федерального масштаба.

- 1/3 от стоимости – не позднее 90 дней с даты, когда патент начал действовать;

- 2/3 от стоимости – в течение срока действия.

Найти КБК для любого платежа теперь можно онлайн. Это бесплатно, просто нажмите на кнопку ниже.

КБК патент на 2021 год

Кодировки налоговых платежей ИП на ПСН различаются в зависимости от того, где ведется предпринимательство по патенту, то есть какая именно территория в нем указана. Все КБК смотрите в таблице 1.

Территориальная единица, где действует патент

Кбк для оплаты патента в 2021 году

В этом материале читатель найдет Кбк для оплаты патента в 2021 году. Отметим, что в зависимости от места выдачи патента, КБК могут различаться. Так, существуют отдельные Кбк для оплаты патента в 2021 году для Москвы, и Севастополя, относящимся к городам федерального значения.

Кто имеет право работать на ПСН?

Согласно ст. 346.44 НК РФ, патентная система налогообложения — самостоятельный налоговый режим, применять который вправе индивидуальные предприниматели в добровольном порядке.

Важно, что патентная система налогообложения может применяться не во всех субъектах РФ. Применять ее можно лишь в тех регионах, где возможность применения ПСН допускается законодательством данного субъекта федерации.

КБК для патента в 2021 году: таблица

В таблице приведены Кбк для оплаты патента в 2021 году, а также КБК для оплаты пеней и штрафов:

оплата в бюджеты городских округов

182 1 05 04010 02 1000 110

182 1 05 04010 02 2100 110

182 1 05 04010 02 3000 110

оплата в бюджеты муниципальных районов

182 1 05 04020 02 1000 110

182 1 05 04020 02 3000 110

оплата в бюджеты Москвы, Санкт-Петербурга и Севастополя

182 1 05 04030 02 2100 110

182 1 05 04030 02 3000 110

оплата в бюджеты городских округов с внутригородским делением

182 1 05 04040 02 1000 110

182 1 05 04040 02 2100 110

182 1 05 04040 02 3000 110

Оплата в бюджеты внутригородских районов

182 1 05 04050 02 1000 110

182 1 05 04050 02 2100 110

182 1 05 04050 02 3000 110

Напомним, что Кбк для оплаты патента в 2021 году указывается в поле 104 платежного поручения.

[1]

📹 Видео

Расчет налога за патент в 2024 годуСкачать

Как платить взносы за себя ИП на патенте в 2023 г., чтобы уменьшить патентСкачать

Патентная система налогообложения для ИП в 2023 году: что важно знатьСкачать

Патент чек квитанция банкомат 2023Скачать

Как заполнить уведомление на уменьшение налога по патентуСкачать

Вся правда о патенте для инфобизнеса #консультациябухгалтера #бухгалтерип #запуски #налогиип #патентСкачать

РЕКВИЗИТЫ ДЛЯ ОПЛАТЫ ПАТЕНТА! Почему в квитанции Тульская область? ЕДИНЫЙ НАЛОГОВЫЙ СЧЕТСкачать

Как заполнить уведомление на уменьшение патента на страховые взносы по форме КНД 1112021Скачать

КАК ПОЛУЧИТЬ ПАТЕНТ ДЛЯ ИП ПОСЛЕ ПОДАЧИ ЗАЯВЛЕНИЯ/ ПОШАГОВАЯ ИНСТРУКЦИЯСкачать

Патент и ККТ. Кто должен применять кассу на патенте?Скачать

ОПЛАТА НАЛОГОВ И ВЗНОСОВ ИП САМОСТОЯТЕЛЬНО ОН-ЛАЙН ЧЕРЕЗ САЙТ НАЛОГ.РУ В 2023 ГОДУ. ЕНП и ЕНС.Скачать

Что такое патент для ИП и чем он так хорош? Какие налоги, как оформить?Скачать

Оплата патента | Патент тулаш | Пардохти патент 2023Скачать

как оплатить патент через сбербанк онлайн за 2. минутСкачать

Как получить электронный патент?Скачать

КАК УЗНАТЬ КОД ОКТМОСкачать