Индивидуальные предприниматели могут не заниматься своей деятельностью в какой-либо конкретной сфере, поскольку федеральное законодательство дает возможность при наличии желания и финансовых возможностей совмещать несколько видов деятельности. Нередко получается так, что для одного направления удобно применять один режим налогообложения, а для другого – иной.

ИП имеют право самостоятельно устанавливать наиболее оптимальный режим налогообложения, при этом совмещать несколько.

Возможности использования УСН и ПСН одновременно

- Можно ли совмещать УСН и Патент

- В чем плюсы одновременного применения

- В каких случаях это возможно

- Существующие ограничения для ИП

- Как совместить патент и усн для ип

- Может ли ИП находиться на патенте и УСН одновременно?

- Как осуществляется переход с УСН на патент для ИП и наоборот

- Итоги

- Сравнительная характеристика

- Условия перехода и применения

- Отчетность и требования к учету

- Фактическая фискальная нагрузка

- Можно ли совмещать патент и усн

- УСН или ПСН?

- Кому можно планировать переход?

- Кто не сможет перейти на ПСН

- Полностью или частично?

- Алгоритм для перехода на патент

- Почему ФНС может отказать в патенте

- Передумали?

- Время перехода

- «Нет» УСН, «да» ПСН

- Совмещение патента и УСН

- Совмещение УСН и патента в 2021 году

- Как совместить разные способы отчислений в ФНС

- Особенности совместного использования обеих систем

- Особенности совмещения УСН и патентной системы

- Право на совмещение УСН и ПСН

- Особенности совмещения

- Предпринимательство по регионам

- Когда совмещение невозможно

- Общие ограничения

- Лимит по доходам

- Численность наемного персонала

- Совмещение УСН и ПСН для ИП или переход с Упрощенки на Патент

- Совмещение УСН и ПСН

- Полный переход с УСН на ПСН

- Патент и УСН: совмещение

- Основные ограничения патента

- Специфика совмещения УСН и ПСН в одном субъекте

- Что учесть при совмещении УСН и ПСН?

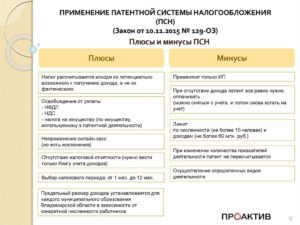

- Минусы патента

- Плюсы патента

- 💡 Видео

Можно ли совмещать УСН и Патент

Для возможности совмещать УСН и патент одновременно нужно исключить попадание под запрет использования.

Упрощёнка может быть использована для любого вида предпринимательской деятельности, а патент – в соответствии с правилами ст. 346.43 и ст. 346.45 Налогового Кодекса РФ.

Уполномоченные специалисты Министерства финансов России сообщили, что в случае, если индивидуальные предприниматели применяют один режим налогообложения, по второй разновидности своей занятости, которая была переведена на патентную систему, используется одноименный режим.

Преимущества ПСН

В чем плюсы одновременного применения

Как перейти с ИП на самозанятость или совмещать их одновременно

УСН на основе патента подразумевает необходимость ведения Книги учета доходов. Ее форма, правила, порядок заполнения регулируется нормами Приказа Минфина РФ № 135н от октября 2012 года. Именно по этой причине доходы определяются с помощью Книги.

При наличии у индивидуальных предпринимателей расходов возникает необходимость определить долю. Необходимо определить, сколько именно по нарастающему итогу было получено дохода по упрощёнке и сумму на патенте, после чего определяется часть затрат при работе с упрощёнкой.

Минусы от использования патента

Важно: использование патента не несет затрат, из-за чего они не берутся во внимание.

Патент и УСН в совмещении несет основной плюс – низкий уровень контроля со стороны государственных органов. Основной минут указывает на необходимость вести раздельный учет.

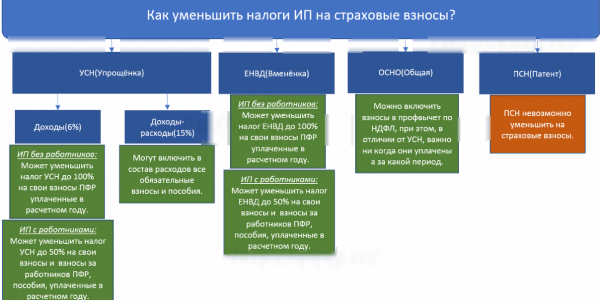

УСН и патентная система налогообложения требует обязательного перечисления взносов. Многие предприниматели всеми силами стараются уменьшить их размер в ПФР и прочие фонды, однако ничего кроме разочарования это не принесет.

Единственным возможным выходом считается право на вычет по ККТ, который в 2021 году составляет 18 тыс. руб. на каждый отдельно взятый кассовый аппарат. Право закреплено для ИП на УСН и на ПСН, в том числе и на ЕНВД.

В каких случаях это возможно

Одной из ключевых особенностей при работе на УСН на основе патента принято считать возможность применениями исключительно индивидуальными предпринимателями. Из этого следует, что совмещение спецрежимов применимо только для упрощенцев ИП.

Можно ли работать официально и быть самозанятым одновременно

Всеми имеющиеся ограничения по видам предпринимательской деятельности для рассматриваемых режимов налогообложения, определяется по-разному.

Важно: ознакомиться с перечнем работы, где невозможно применять упрощёнку, можно в ст. 346.12 Налогового Кодекса РФ.

В большинстве случаев работа осуществляется юридическими лицами (финансовая, страховая и пр. сфера занятости).

Кто имеет право на использование патента

Нормами законодательства установлены сферы деятельности, которые можно использовать предпринимателям, а упрощёнка при этом категорически запрещена:

- изготовление подакцизной продукции;

- добыча с последующей продажей полезных ископаемых;

- работа в сфере сельского хозяйства – применение единого сельхозналога.

На УСН и на основе патента работать запрещено, поскольку для ПСН список разрешенных сфер занятости насчитывает более 50 наименований – согласно ст. 346.43 НК РФ, среди популярных выделяют:

- розничная торговля товарами;

- общепит;

- предоставление бытовых и прочих разновидностей услуг, к примеру, аренда недвижимости и пр.;

- производство хлебобулочных товаров.

Совмещать рассматриваемые режимы налогообложения можно при условии, что:

- все ключевые параметры по масштабам бизнеса и каждому спецрежиму соблюдены в полной мере;

- работа по конкретному направлению не запрещена нормами федерального законодательства.

Обратите внимание! Если выбранная сфера деятельности запрещена при использовании ПСН, совмещение не допускается.

Существующие ограничения для ИП

В течение конкретного отчетного периода налогоплательщик на упрощенке берет на себя обязанность отслеживать полное соблюдение условий с целью использования УСН – согласно ст. 346.12, 346.13, 346.14 Налогового Кодекса РФ.

Можно ли перейти на патент с УСН в середине года — правила перехода на ПСН

Среди них имеется ограничение по доходам – нельзя превышать отметку в 60 миллионов рублей за 1 год.

Особенности:

- ИП утрачивает право на использование УСН с начала того отчетного квартала, в котором был установлен факт превышения лимитов и прочие несоблюдения требований.

- Предприниматель теряет свое право на использование патента и считается таковым, который перешел на общий режим с начала нового отчетного периода, в котором было выдано документ – согласно правилам ст. 346.45 Налогового Кодекса РФ. Помимо этого, если с начала отчетного года суммарный размер дохода от реализации товаров и услуг по всем имеющимся разновидностям предпринимательской деятельности свыше 60 млн. руб., ПСН аннулируется автоматически.

Опубликованное Письмо Министерства финансов указывает на то, как стоит действовать налогоплательщику, который одновременно использует упрощенку и патентный режим налогообложения во время расчета доходов от продаж с целью соблюдения установленных ограничений.

https://www.youtube.com/watch?v=UhUvUL3e_xE

Согласно ст. 346.13 и 346.15 НК РФ, нужно производить расчет дохода по каждому отдельному спецрежиму.

Ведение учета по налогам и взносам на упрощенке и патенте

Обратите внимание! Основной минус заключается в том, что совмещение патента и УСН влечет за собой усложнение учета и упростить его невозможно. Во многом это связано с тем, что упрощённая система и патентная обладает разными методами расчета налога, который нужно перечислить в бюджет.

Особенности:

- Использование упрощенного режима налогообложения влечет необходимость определять размер налога на базе фактических данных – выручки (объект Доходы) либо имеющейся разницы между прибылью и затратами (объект Доходы минус Расходы). Полученные сведения заносятся в отчетность, сдача которой осуществляется в установленные сроки.

- Патентный режим налогообложения подразумевает подсчет налога согласно имеющемуся ранее установленного размера доходов по каждому виду предпринимательской деятельности по отдельности. Утвержденные нормативы по доходам устанавливаются местными органами самоуправления, из-за чего платежи при патенте не могут зависеть от результатов работы. Уменьшение суммы недопустимо – платить требуется фиксированный взнос.

Чтобы правильно применять формулу и определить размер налога по УСН, нужно учитывать доходы и затраты по каждому специальному режиму в соответствии со ст. 346.53 НК РФ.

Особенности налогообложения при УСН

Все имеющиеся доходы и затраты, которые напрямую связаны с работой по патенту, не могут оказывать воздействия на налог по упрощенке.

Допускается вероятность ситуации, при которой точно разделить будущие расходы невозможно. Примером этому может выступать аренда офисного помещения, что относится к обоим режимам налогообложения. В таком случае нужно отталкиваться от норм ст. 346.18 Налогового Кодекса РФЫ – разделить расходы пропорционально суммам доходов.

Процесс списания затрат, которые формируют налоговую базу, можно применить только при упрощенном режиме налогообложения. При использовании объекта Доходы, понесенные расходы не берутся при расчете. Одновременно с этим, некоторые виды предпринимательской деятельности даются возможность уменьшить итоговый размер, который стоит перечислить в бюджет страны.

Наиболее распространенными вычетами являются взносы по страхованию и в Фонд оплаты труда.

Совместить в данном случае подход можно тем же способом, что и в случае распределения затрат. В качестве вычета предприниматели вправе использовать взносы, которые напрямую относятся к наемному персоналу, ведущим трудовую деятельность в рамках действия упрощенного режима налогообложения. Патент не совместимый в целом с налоговыми вычетами, которые связаны с работниками.

Важно: все имеющиеся платежи по сотрудникам, которые работают на ИП при использовании патентной системы, не оказывают влияния на итоговую сумму.

Стоит помнить о том, что ИП с наемным штатом сотрудников оставляет за собой право на уменьшение суммы налоговой нагрузки за счет перечисляемых взносов более чем на 50% — правило актуально согласно ст. 346.21 НК РФ.

Допускается возможность ситуации, при которой сам индивидуальный предприниматель занимается работой, подлежащей налогообложению на упрощенке, а все его подчиненные работают при патентном режиме. Следовательно, что при УСН сам предприниматель не выступает в роли работника, из-за чего Налоговый Кодекс дает возможность убирать из налога все страховые взносы за себя, причем в полном объеме.

Видео:Как уменьшать УСН и Патент на фиксированные взносы ИП? Комментарии ФНС про 1 за 2023Скачать

Как совместить патент и усн для ип

Однозначно ответить на вопрос, что для ИП лучше — патент или упрощенка, невозможно. У каждой системы налогообложения есть преимущества и недостатки.

По каким-то видам деятельности предпочтительнее применять ПСН, а по каким-то УСН — многое зависит от объемов поступающих доходов и израсходованных средств.

Кроме того, и для ПСН, и для УСН Налоговый кодекс определяет строгие ограничения, выйдя за рамки которых применять далее выбранный режим невозможно.

Кратко охарактеризуем эти две налоговые системы.

https://www.youtube.com/watch?v=-bVcLPNPvPE

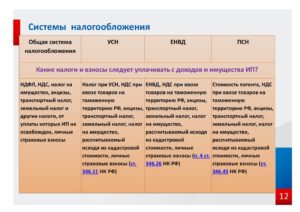

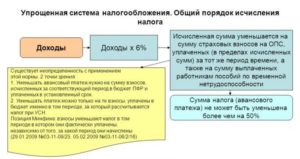

Применение этого налогового режима, представленного в гл. 26.2 НК РФ, предусмотрено в двух вариантах:

В целом УСН применима к большинству видов деятельности. Исключения перечислены в п. 3 ст. 346.12 НК РФ (банки, ломбарды, страховщики и пр.).

Ограничения для УСН представлены в виде:

- средней численности работников — не более 100 человек за год;

- размера дохода: 150 млн руб. за год — для субъекта, уже применяющего упрощенку, и 112,5 млн руб. за 9 месяцев — для собирающихся на нее перейти с будущего года.

Для организаций предусмотрено ограничение по доле участия в их уставном капитале других компаний.

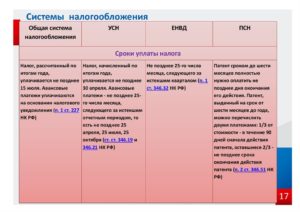

Декларация с рассчитанным за налоговый период единым налогом сдается упрощенцем раз в год, авансы платятся ежеквартально.

Совмещать УСН можно с ЕНВД и патентом. Ни с общим режимом, ни с ЕСХН одновременно применять упрощенку нельзя.

Этот режим, описанный в гл. 26.5 НК, любим индивидуальными предпринимателями — а предусмотрен он исключительно для них, организации ПСН не применяют — за то, что на нем отсутствует отчетность по основному налогу.

Платеж за период действия патента рассчитывается инспекторами налоговых служб, что исключает ошибки со стороны налогоплательщиков.

Последние обязаны своевременно перевести сумму патента в госказну, просрочка грозит начислением штрафов и пеней.

Расчет налогового обязательства производится исходя из потенциального дохода, устанавливаемого на уровне субъектов РФ. Ставка налога — 6%, однако регионы вправе ее уменьшать.

Ограничения по режиму касаются:

- объема доходов — за год выручка не должна превышать лимит в 60 млн руб., скорректированный на дефляционный коэффициент;

- видов деятельности — их полный перечень приведен в п. 2 ст. 346.43 НК РФ, однако власти регионов вправе дополнить его;

- площади помещения, используемого при осуществлении некоторых видов деятельности;

- численности наемных работников — не более 15 человек.

Патент может применять вместе с ОСН, УСН, ЕНВД, если предприниматель ведет бизнес сразу в нескольких направлениях.

Из описания налоговых режимов понятно, что деятельность на УСН может осуществляться в гораздо больших масштабах, нежели деятельность на ПСН. Это касается и наемных работников, и величины годового дохода. Да и не к каждому виду деятельности можно применить ПСН. То есть область применения патента значительно уже по сравнению с упрощенкой.

Однако у предпринимателя на ПСН отсутствуют обязанности по представлению декларации и расчету налога. Налог считает налоговая служба, уплата происходит по квитанциям, выданным ею же.

Таким образом, предприниматель на патенте изначально освобожден от штрафов за несвоевременную сдачу декларации и неуплату (неполную уплату налога) в результате занижения налоговой базы.

Может ли ИП находиться на патенте и УСН одновременно?

Предприниматель вправе совмещать два налоговых режима по разным видам деятельности. По одинаковым видам на территории одного региона совместить УСН и ПСН не удастся.

При совмещении нужно учитывать следующие правила.

Как осуществляется переход с УСН на патент для ИП и наоборот

Если по каким-то причинам налоговый режим УСН перестанет устраивать предпринимателя, то он может задуматься над тем, как ИП перейти с УСН на патент.

Сделать это в середине года по уже ведущейся деятельности не получится (п. 6 ст. 346.13 НК РФ).

Если же бизнесмен решит открыть новое направление, то в этом случае старая деятельность останется на упрощенке, а к новой приобретается патент. Здесь происходит не отказ от УСН, а совмещение с патентом.

Обратный переход — с патента на упрощенку — в середине календарного года также недопустим. Если срок действия патента подошел к концу, то нужно либо обратиться в налоговый орган за новым, либо до конца года применять общий режим. Перейти на УСН можно лишь с 1 января.

Итоги

Предприниматель, начиная заниматься бизнесом, должен решить, какую систему налогообложения будет использовать. Режимы можно применять по отдельности, если развивается только одно бизнес-направление, а можно и совмещать, если идет развитие сразу нескольких.

Что выгоднее ИП — патент или УСН, а возможно, ЕНВД или общий режим, обычно определяется предварительно расчетным путем. Но в процессе осуществления деятельности режимы можно менять, правда, делать это следует строго по правилам, закрепленным в Налоговом кодексе.

Сравнительная характеристика

Системы и виды налогообложения описаны отдельными главами НК РФ. Упрощенному режиму посвящен раздел 26.2, а патенту – 26.5. В обоих случаях за предпринимателями закреплена свобода выбора. Постановка на учет осуществляется на основании личного обращения.

Условия перехода и применения

Вывод № 1: Упрощенная система разработана для малого и среднего бизнеса. Она подходит развивающимся проектам. Патент же актуален для начинающих коммерсантов с небольшим оборотом.

Отчетность и требования к учету

По этому критерию выигрывает патентная система. При переходе на режим предприниматели не сдают деклараций. Учет сводится к фиксации выручки в книге доходов (статьи 346.52 – 346.53 НК РФ). Журнал заводят на каждый новый патент.

Фактическая фискальная нагрузка

Сравнивать отчисления на упрощенной и патентной системе можно только на конкретных примерах. В первом случае расчет проводят с опорой на фактические доходы от бизнеса.

Итоговую сумму уменьшают на страховые взносы за себя и работников. Во втором – значение имеют потенциальная доходность и срок применения ПСН.

Сборы на пенсионное, медицинское или социальное страхование в стоимость патента не входят.

| Доходы | Чистая прибыль |

| С 1 апреля бизнесмен встает на государственный учет и открывает лавку по ремонту обуви в Александровском муниципальном районе Пермского края. Валовая выручка к 31 декабря составит 230 тыс. рублей. Затраты на ведение коммерческой деятельности будут равны 80 тыс. Наемных сотрудников предприниматель привлекать не будет. | Вне зависимости от применяемого налогового режима и места ведения деятельности предприниматель должен оплатить фиксированные страховые взносы. В 2021 году их размер составляет:26 545 + 5 840 = 32 385 рублей.Поскольку на учет в статусе ИП плательщик встает только в апреле, взносы будут рассчитываться пропорционально:32 385 ÷ 12 × 9 = 24 288,75 |

| Ремонт обуви не отнесен региональным законом к числу льготных направлений. Воспользоваться налоговыми каникулами предприниматель не вправе. Ставка составит 6%.Расчет обязательств перед бюджетом будет выглядеть следующим образом:230 000 × 6% = 13 800 рублей.Статья 346.21 НК РФ разрешает принять к учету все оплаченные коммерсантом страховые взносы за себя. Поскольку сумма отчислений во внебюджетные фонды превысит налог, платить его не потребуется. Фискальная нагрузка ограничится 24 288, 75 | Этот объект обложения предполагает применение ставки в 15%. Налоговая база будет рассчитываться с учетом страховых взносов и коммерческих издержек (ч. 7 п. 1 статьи 346.16 НК РФ):230 000 – 80 000 – 24 288,75 = 125 711,25 рублей.125 711,75 × 15% = 18 856, 69.Общие отчисления будут равны:18 856,69 + 24 288,75 = 43 145, 44 |

Видео:Cовмещение патента и УСН | Как совмещать УСН и патент? И нужно ли?Скачать

Можно ли совмещать патент и усн

Индивидуальным предпринимателям особенно важно выбрать оптимальную систему налогообложения. Если выбранный вариант по каким-то причинам перестает их устраивать, можно поменять выбранную стратегию, зная ключевые нюансы.

Можно ли перейти с УСН на патентную систему? В любое ли время возможно осуществить это решение? Какие шаги необходимо предпринять для перехода? Разъясняем в данной статье.

УСН или ПСН?

Спецрежимы налогообложения помогают предпринимателям в уменьшении налоговой документации и платежей. Каждый режим имеет свои достоинства для тех или иных видов деятельности. Если в арсенале бизнесмена их несколько, стоит крепко подумать о целесообразности того или иного спецрежима и, возможно, об их замене или совмещении.

Общие черты ПСН и УСН:

- одинаковая налоговая ставка – 6% от дохода;

- фиксированные страховые взносы «за самого себя» (зависят от МРОТ);

- объем годовой выручки ограничен 60 млн руб.;

- бухучет вести необязательно;

- можно совмещать режимы как между собой, так и с другими налоговыми системами.

В чем же заключаются отличия патентной системы от «упрощенки»?

- Не нужно формировать отчеты и сдавать декларации, достаточно заполнять Книгу учета доходов.

- Не обязательно устанавливать кассовые аппараты, а выдавать всем клиентам вместо чеков бланки строгой отчетности.

- Предпринимателю не требуется платить ряд налоговых сборов:

- НДС;

- НДФЛ;

- налог на имущество физлиц, если оно участвует в предпринимательстве.

- Действие патента длится от 1 до 12 месяцев.

- В каждом субъекте РФ требуется получать свой патент.

- Можно нанимать работников, но не более 15 человек.

- Единый налог не может быть уменьшен, в отличие от УСН, где такая возможность реальна для одиночного ИП за счет фиксированных платежей.

ИТОГ: когда выгодно перейти на патентную систему? Переход с УСН на патент целесообразен для предпринимателя, если в данном регионе он рассчитывает на доход от своей деятельности в размере значительно большем, чем стоимость самого патента.

Кому можно планировать переход?

Не все коммерсанты вправе поменять действующую систему уплаты налогов на патентную. Для законодательной обоснованности замены должно соблюдаться 2 условия, изложенные Министерством финансов РФ в письме №03-11-12/50675 от 25 ноября 2013 года:

- патентный налоговый режим разрешен к применению в соответствующем субъекте РФ;

- вид предпринимательской деятельности содержится в перечислении, разрешенном для ПСН п. 2 ст. 346.43 НК РФ, причем сотрудничать разрешается как с физлицами, так и с организациями.

ВНИМАНИЕ! Данный перечень допускается расширить: можно добавить в него бытовые услуги из ОКУН (п. 8 ст. 346.43 НК РФ, письмо Минфина РФ №03-11-11/45760 от 12 сентября 2014 года), если оказывать их только физическим лицам.

Кто не сможет перейти на ПСН

Если вид деятельности ИП хотя и входит в перечисление разрешенных для патента, но выполняется по договору простого товарищества (совместной деятельности) либо в рамках доверительного управления имуществом, ПСН для таких деятелей недоступен.

Полностью или частично?

Если в арсенале предпринимателя – сразу несколько актуальных видов деятельности, закон разрешает ему совмещать УСН и ПСН так, как это покажется ему выгоднее. Либо можно полностью поменять «упрощенку» на патент, если занятия подпадают под разрешенные при ПСН.

https://www.youtube.com/watch?v=l1zf7WusmhI

При совмещении налоговых систем важно учитывать нюансы:

- доходность по обеим налоговым системам вкупе не должна выходить за рамки лимита в 60 млн руб.;

- доходы по деятельности на УСН требуется обосновывать декларацией, в которую не включаются доходы по ПСН, этот документ подается своим порядком в конце отчетного года;

- если не было нарушений по условиям, право на УСН даже при совмещении режимов сохранится за ИП и для следующих налоговых периодов, специально подтверждать его не требуется.

[3]

Алгоритм для перехода на патент

- Подача заявления не менее чем за декаду до планируемого начала работы по патенту, причем требуется указать желаемый период активности патента (до 12 месяцев либо до окончания календарного года).

Достаточно обратиться в налоговое отделение по месту регистрации ИП. Можно подать документ:

- в ходе личного визита;

- через представителя (по доверенности);

- направить почтой;

- через интернет.

ВАЖНО! Документ об уплате налога по патентной системе в налоговую не предоставляется.

ОБРАТИТЕ ВНИМАНИЕ! Свежеиспеченный индивидуальный предприниматель может сразу выбрать своей системой налогообложения патентную, указав это в заявлении. Тогда ему выдадут патент одновременно с регистрационными документами.

Почему ФНС может отказать в патенте

Налоговый орган, рассмотрев поданное заявление, может не разрешить предпринимателю применять ПСН. Для этого могут быть следующие основания:

- указанные виды деятельности не подпадают под действие ст. 346.43 НК РФ, лимитирующей применение патентной системы;

- срок действия патента указан неверно: превышает календарный год, либо в этом году не велась деятельность, признаваемая патентной, либо не соблюдались условия для патента;

- у ИП имеется налоговая недоимка по ПСН;

- несоблюдение условий для ПСН (по численности наемных рабочих и/или по годовому доходу);

- предприниматель не заполнил все обязательные пункты в бланке заявления.

Передумали?

Если вы подали заявление, но в ближайшие дни изменили намерение относительно перехода на ПСН, его можно отозвать. Доступно это сделать до постановки на налоговый учет, то есть до истечения 5 дней рассмотрения вашего заявления. Чтобы отказаться от патента, нужно направить в налоговый орган сообщение о вашем отказе, форма может быть произвольной.

Время перехода

Совершить переход с одной налоговой системы на другую можно даже в середине календарного года. Следует помнить только, что период действия ПСН не может распространиться на 2 календарных года. Поэтому в случае подачи заявления не в начале года срок действия патента будет меньше 12 месяцев. Впрочем, никто не помешает по завершении продлить его на нужный срок, опять же до года.

Читайте так же: Проверить наличие задолженности перед фссп

«Нет» УСН, «да» ПСН

Если предприниматель сделал выбор в пользу полного перехода на патент, он потеряет право на применение «упрощенки». В этом случае нужно полностью рассчитаться с соответствующими налоговыми платежами и отчитаться по ним:

Совмещение патента и УСН

Определение Верховного Суда РФ от 15.06.2021 по делу N 309-КГ17-68, А60-63435/2015

Суд удовлетворил требование ИП о признании недействительным решения налогового органа в части доначисления НДС и соответствующих сумм пеней и штрафа и указал, что взаимосвязанные положения глав 26.2 и 26.

5 НК РФ позволяют сделать вывод о том, что УСН является общей по отношению к патентной системе налогообложения, в рамках которой осуществляется налогообложение доходов лишь по отдельным видам деятельности налогоплательщика. При этом глава 26.

5 НК РФ не содержит нормы, в силу которой налогоплательщик, утрачивая право на применение патентной системы налогообложения, одновременно лишается права на применение УСН.

Суть дела

Совмещение УСН и патента в 2021 году

6 ст. 346.45 НК РФ).

Между тем судами трех инстанций не учтены некоторые обстоятельства. К такому выводу пришла Судебная коллегия по экономическим спорам Верховного Суда Российской Федерации.

Позиция суда

Примечание. Утрата права на применение патентной системы налогообложения не влечет одновременной утраты права на применение УСН

Рассматриваемая ситуация является весьма спорной, так как даже в рамках одного дела суды пришли к противоположным выводам.

Как верно указывает ВС РФ, избранное нижестоящими судами по данному делу толкование п. 6 ст. 346.

45 НК РФ привело к возложению на предпринимателя избыточного налогового бремени в сравнении с той ситуацией, если бы им не применялась патентная система налогообложения, что не отвечает принципу равенства всех перед законом и по существу означает применение к налогоплательщику меры юридической ответственности, которая прямо не установлена законом. Анализируемое Определение имеет важное значение для правоприменительной практики, так как многие ИП осуществляют совмещение УСН и патентной системы налогообложения.

Если вы не нашли на данной странице нужной вам информации, попробуйте воспользоваться поиском по сайту:

Как совместить разные способы отчислений в ФНС

Может ли ИП совмещать УСН и патент?

Финансовый орган определил, что ИП, которые являются плательщиками упрощенной системы, могут в течение отчетного периода переходить на патентный способ по некоторым типам деятельности.

https://www.youtube.com/watch?v=smnrATf92pk

Если бизнесмен на #171;упрощенке#187; за отчетный год перешел по какому-либо виду работ или услуг на ПСН, то в конце налогового срока он обязан предоставлять в ФНС декларации, где доходы обозначены без учета услуг, в отношении которых используется патентная схема.

Индивидуальный предприниматель должен внимательно следить за соблюдением условий совмещения обоих способов налогообложения.

Существует ограничение по доходам, которые не могут быть выше 60 млн руб. за отчетный срок.

Если прибыль превышает установленную сумму, то бизнесмен теряет права на использование #171;упрощенки#187; с того момента, когда были превышения или другие несоответствия.

Особенности совместного использования обеих систем

Когда функционирует ИП на патенте и УСН одновременно, надо учитывать особенности. Следует определиться, что выгоднее для определенного типа работ.

Совместить обе методики возможно только в том случае, если действие одной не противоречит условиям другой.

Если бизнесмен утратил право на ПСН или прекратил работу, то пользоваться этой схемой может только со следующего отчетного периода.

Использовать упрощенный способ налогообложения совместно с патентным можно при следующих видах деятельности:

Об остальных родах деятельности можно узнать в ФНС. Предприниматель должен вести полный учет своего имущества, отражать в документах полный отчет о хозяйственных операциях.

Особенности совмещения УСН и патентной системы

Предприниматель вправе самому выбирать, какой режим применять. Можно ли совмещать несколько специальных режимов для осуществления уплаты налогов? Некоторые друг с другом – можно.

Внесем ясность в вопросы предпринимательского совмещения упрощенной системы уплаты налогов и предпринимательства по патенту.

Право на совмещение УСН и ПСН

Для того, чтобы совмещать указанные системы, не должно быть запрета на применение ни одной из них.

УСН подходит почти для любых видов деятельности, кроме требующих патента. А ПСН с января года бизнесмены могут использовать для той деятельности, которая предусматривает наличие патента (ее виды перечислены в п. 2 ст. 346.43, ст. 346.45 НК РФ).

Особенности совмещения

Практика использования УСН и ПСН одним предпринимателем имеет ряд нюансов, основанных на законодательных тонкостях.

Предпринимательство по регионам

Многое зависит от того, в одном или нескольких субъектах РФ предприниматель ведет свой бизнес, потому что патентное налогообложение «курируют» местные фискальные органы.

Когда совмещение невозможно

Поскольку и «упрощенка» и ПСН представляют собой специальные режимы, каждый из них имеет законодательно установленные лимиты, нарушение которых лишает предпринимателя возможности их использовать.

Общие ограничения

К обеим системам налогообложения не вправе прибегать бизнесмены, чьи показатели суммарных доходов и количества наемного персонала выходят за разрешенные рамки.

Лимит по доходам

Спецрежимы введены для поддержки малого и среднего бизнеса, поэтому в их отношении действует лимит на предельную сумму доходов за отчетный период.

Когда эти два режима сочетаются, то доход следует учитывать совокупно.

То есть прибыль, полученная по видам предпринимательства, подлежащим УСН, суммируется с доходом от «патентной» деятельности, и эта сумма не должна выходить за пределы указанных 60 млн. руб.

[2]

ОБРАТИТЕ ВНИМАНИЕ! Что касается УСН, то для определения суммы доходов действует индексация (умножение на коэффициент-дефлятор), который Правительство (Министерство экономики и развития России) устанавливает каждый год.

Таким образом, лимит может оказаться не в 60 млн., а несколько больше этой суммы. Для ПСН такой операции не предусмотрено. Суммарная величина, допустимая для совмещения обоих режимов, может быть выше за счет индексации при УСН.

Читайте так же: Договор материальной ответственности водителя за автомобиль

https://www.youtube.com/watch?v=wTtvtDcICJI

То же самое касается ПСН: как только сумма доходов достигнет 60 млн.руб., право на использование патента утратится, и придется платить налоги по общей системе, пересчитав платежи с начала года выдачи патента.

Численность наемного персонала

Еще одно важное условие, лимитирующее использование в сочетании УСН и ПСН, касается количества наемных сотрудников, которых вправе привлекать работодатель:

Отсюда можно сделать вывод, что в разное время предпринимателю доступна разная численность сотрудников.

ВАЖНАЯ ИНФОРМАЦИЯ!

Видео:ДОПВЗНОСЫ УСН + ПСН | ДОПОЛНИТЕЛЬНЫЕ ВЗНОСЫ ИП 1 | СОВМЕЩЕНИЕ УСН И ПСН | ФИКСИРОВАННЫЕ ВЗНОСЫ ИПСкачать

Совмещение УСН и ПСН для ИП или переход с Упрощенки на Патент

Комменты: 0

Сегодня поговорим про Совмещение УСН и ПСН для ИП. Чтобы снизить налоговую нагрузку, упростить учет и уменьшить количество отчетности многие ИП уходят с ОСНО на спецрежимы налогообложения.

Самым популярным из них является упрощенка, а самым простым, если рассматривать с точки зрения отчетности – патент.

Часто ИП на УСН переводят часть деятельности на ПСН – получается совмещение режимов, или и вовсе полностью меняют режим на патент. Какие особенности следует при этом учесть?

Сначала чуть-чуть напомню о том, что представляет собой сам патентный спецрежим. Вот подробная статья. Отмечу следующее:

- На ПСН можно перейти только ИП, для юрлиц он недоступен;

- На ПСН можно перевести не любую деятельность, а только те виды, которые перечислены в ст. 346.43 НК РФ – окончательный список утверждается местными законами;

- Налог считается как 6% от суммы потенциального дохода, фактические суммы не имеют значения;

- Декларация отсутствует, надо лишь вести записи в Книге учета доходов;

- До 2021 года на ПСН разрешено обходиться без ККМ, но при этом выдавать клиенту документ об оплате;

- Патент можно купить на период от месяца до полного года;

- При ведении деятельности сразу в нескольких субъектах РФ или муниципальных образованиях придется получать патент для каждой территории отдельно;

- Из суммы за патент нельзя вычесть страховые взносы за себя.

Вывод: уходить или частично переводиться на патент выгодно, когда потенциальный доход по ведущейся деятельности существенно ниже фактических цифр – так вы будете платить меньше налога при равных ставках.

При таком раскладе можно купить патент только на один вид деятельности, оставив остальное на упрощенном спецрежиме.

В этой ситуации УСН можно будет уменьшить еще и на взносы за себя, так как из патента они в любом случае не вычитаются вообще.

Совмещение УСН и ПСН

Какие особенности следует учесть при частичном переходе на ПСН и совмещении режимов?

- На ПСН переводится только та деятельность, на которую он выдан. Все остальное продолжает облагаться налогом по упрощенке.

- Сделать переход на ПСН по новому виду деятельности (например, вы только начинаете заниматься чем-то новым) можно когда угодно – хоть в середине года, это не имеет значения. Для этого надо за 10 дней до начала новой деятельности предоставить в налоговую заявление на патент.

- При совмещении режимов ИП по результатам года представляет налоговика лишь декларацию по УСН, для ПСН никакой декларации не предусмотрено. Помните, что в этом случае в декларации по упрощенке доходы должны быть проставлены без учета доходов от той деятельности, которая была переведена на патент.

- При совмещении ПСН плюс УСН с базой «Доходы – расходы» минимальный налог считается исходя из доходов, полученных только от деятельности на упрощенном спецрежиме.

- УСН имеет ограничение по величине доходов – 150 млн руб. Соответственно, считать выручку для проверки соответствия ее размера лимиту необходимо суммарно: складывать выручку от деятельности на УСН и выручку от деятельности на ПСН. Если выручка, рассчитанная таким образом, не превышает лимит, то ИП сохраняет право использования упрощенки в следующем году.

- Если деятельность, переведенная на патент, полностью прекращается, то в течение 10 дней с этого момента ИП должен уведомить налоговиком о данном факте. Вновь перейти на патент ИП теперь сможет только через год.

- Если при совмещении режимов выручка ИП превышает установленный лимит – 150 млн.руб., то он утрачивает право применения и УСН. Для ПСН действует иное ограничение по выручке – 60 млн.руб. Выручку, для проверки, мы считаем как было указано выше – суммарно от деятельности на УСН и ПСН. В том, случае, если выручка превышена, то ИП применять ПСН не может, с момента ее превышения, и, соответственно, использует только УСН.

- Если при совмещении режимов ИП утрачивает право на ПСН (например, просрочил оплату сумм за патент), то он перестает считаться плательщиком этого налога и вправе использовать по этой деятельности упрощенку. Налоговое законодательство не допускает совмещения УСН и общего режима.

Полный переход с УСН на ПСН

Как быть, если ИП хочет полностью уйти с УСН на патент? Если в процессе использования патента ИП решил, что он хочет полностью перейти на этот спецрежим и отказаться от УСН, то он теряет право на использование упрощенки. Для сообщения в налоговую о прекращении деятельности по упрощенке у ИП есть 15 дней с даты прекращения этой деятельности. Снова перейти на упрощенный спецрежим можно будет только спустя год.

Видео:УСН + ПСН | ПАТЕНТ и УСН ИП | РАЗДЕЛЬНЫЙ УЧЕТ | ПАТЕНТНАЯ СИСТЕМА НАЛОГООБЛОЖЕНИЯ | ПАТЕНТ ДЛЯ ИПСкачать

Патент и УСН: совмещение

Основная причина, по которой предприниматели идут на совмещение спецрежимов, — это желание сократить налоговую нагрузку. В предыдущей статье мы рассказывали о том, как сэкономить на совмещении УСН и ЕНВД. В этом материале объясним, что нужно учитывать при совмещении УСН и патента.

Основные ограничения патента

При переходе на патентную систему налогообложения (ПСН) нужно помнить о двух основных ограничениях:

- Ваши доходы не должны превышать 60 млн руб. (п. 6 ст. 346.45 НК РФ)

При совмещении УСН и патента часто возникает вопрос, куда относить эти 60 млн — только к патентной системе или ко всем режимам?

Ответ на этот вопрос Минфин дал в Письме от 12.03.2021 № 03-11-12/15087. В нем говорится, что, в случае если налогоплательщик применяет одновременно ПСН и УСН, при определении величины доходов от реализации учитываются доходы по обоим спецрежимам. Таким образом, 60 млн руб. будут учитываться по УСН и ПСН.

https://www.youtube.com/watch?v=zPgtZ3d3XuI

Другая ситуация возникает, когда предприниматель совмещает сразу три режима — УСН, ПСН и ЕНВД. Как учитывать доходы в этом случае? Ответ на этот вопрос содержится в Письме Минфина РФ от 07.09.2021 № 03-11-12/57528: нужно брать только УСН и ПСН, а доходы от реализации по видам деятельности, в отношении которых применяется ЕНВД, при определении ограничения не учитываются.

Что произойдет, если вы достигли по доходам ограничения в 60 млн руб.? До 2021 года вы бы автоматически перешли на общую систему налогообложения (ОСН). Однако теперь, если вы одновременно применяете УСН и ПСН и, к примеру, заработали 61 млн руб., то вы слетаете с ПСН, но остаетесь на УСН. В связи с этим вам придется с 1 января пересчитать все доходы в рамках «упрощенки».

- Количество сотрудников не должно превышать 15 человек, включая ИП

Для ПСН существует ограничение по численности штатных работников и работников, занятых по договорам ГПХ. Их не может быть более 15 человек.

По аналогии с доходами у ИП часто возникает вопрос: как считать людей — по всем режимам или по отдельности? На этот вопрос ответ содержится в одном из последних писем ФНС — в Письме от 20.09.2021 N 03-11-12/67188.

В нем сказано, что, если вы совмещаете ПСН с «упрощенкой», нужно брать только тех сотрудников, которые заняты в деятельности на ПСН. Это значит, что нужно использовать трудовые договоры, табеля учета рабочего времени и др.

, что поможет «отслеживать» количество сотрудников.

Если в один момент сотрудников на ПСН окажется более 15 человек, то право на патент вы потеряете и останетесь на УСН. Если же вы ведете деятельность только на ПСН и не применяете вторую систему налогообложения, то вы автоматически перейдете на ОСН. Поэтому тем, кто применяет ПСН, всегда имеет смысл брать второй спецрежим.

Специфика совмещения УСН и ПСН в одном субъекте

Некоторые предприниматели задаются вопросом: можно ли в одном субъекте заниматься одним видом деятельности, но применять при этом разные системы налогообложения? Допустим, вы хотите в Москве заниматься сдачей в аренду помещений, но, например, в ЦАО делать это на УСН, а в ЮАО — на ПСН. Допустима ли такая комбинация? Не допустима. В одном и том же субъекте РФ нельзя по одному и тому же виду деятельности применять два разных вида налогообложения. Вам придется выбирать — либо патент на всю деятельность, либо УСН.

Вашему ИП или ООО меньше трёх месяцев? Расчетный счет и бухгалтерия на год в подарок по акции от Контур.Банк.

Узнать больше

Другое дело, если в одном субъекте РФ вы занимаетесь разными видами деятельности. Для разных видов деятельности вы можете применять разные системы налогообложения. например, заниматься в Москве сдачей в аренду помещений на ПСН и иметь три торговые точки на УСН.

Еще одна распространенная ситуация: допустим, вы зарегистрировали торговую точку в Москве и захотели открыть еще одну точку в Смоленске.

Можно ли в Москве быть на «упрощенке», а в Смоленске на эту же деятельность приобрести патент? Да, это допустимо. В разных субъектах РФ вы можете попасть под разные режимы налогообложения.

Но в одном субъекте РФ это невозможно (Письмо Минфина РФ от 24.07.2013 № 03-11-12/29381).

Что учесть при совмещении УСН и ПСН?

Патент хорош тем, что не предполагает сдачи каких-либо налоговых деклараций. А на «упрощенке» есть налоговая декларация. Поэтому при совмещении УСН и ПСН нужно помнить о необходимости сдачи налоговых деклараций по УСН. Даже если они будут нулевыми, их все равно придется представлять. За несдачу даже нулевой декларации согласно ст. 119 НК РФ грозит штраф в размере 1 000 руб.

Также ИП нужно помнить о фиксированных платежах по страховым взносам.

Минусы патента

Гл. 26.5 Федерального закона от 25.06.2012 № 94-ФЗ не предусматривает уменьшения налога, уплачиваемого в связи с применением ПНС, на сумму страховых взносов.

В связи с этим возникает вопрос у предпринимателей, у которых все наемные работники находятся только на патенте, а сами ИП — на УСН. Может ли ИП уменьшить страховые взносы за себя? В Письме Минфина от 03.10.

2014 № 03-11-11/49926 уточняется, что в таком случае фиксированный платеж за себя можно уменьшить на УСН. Причем, если наемные работники есть еще и на «упрощенке», то налог можно уменьшить только на 50 %.

А если наемных работников нет, то уменьшение производится без ограничений.

https://www.youtube.com/watch?v=MKwY0P447GQ

Если ИП совмещает патент с УСН «доходы минус расходы», то ему, так же, как и ИП на ЕНВД, в обязательном порядке нужно вести раздельный учет расходов.

То есть ему придется делить пропорционально страховые взносы, начисленную зарплату, транспортный налог и др.

При этом он обязан будет все это прописать в учетной политике, в частности, как он будет определять доходы к тому или иному виду деятельности.

Плюсы патента

ИП на ПСН ведут Книгу учета доходов. Форма Книги учета доходов ИП, применяющих патентную систему, и Порядок ее заполнения утверждены Приказом Минфина России от 22.10.2012 № 135н.

ИП на «упрощенке» ведет Книгу учета доходов и расходов. Поэтому доходы ему нужно определять по этой Книге.

Если у ИП есть расходы, то тогда в этих расходах ему придется определять долю. Нужно смотреть, сколько нарастающим итогом заработано по «упрощенке» и сколько заработано на патенте, а далее определять долю «упрощенки».

На патенте никаких расходов нет, поэтому они не учитываются.

«Патентщиков» мало проверяют, и в этом основной плюс патента. Но если предприниматель совмещает патент с УСН, то ему нужно помнить о необходимости ведения раздельного учета.

При совмещении УСН с патентом нужно делить взносы. Часто предприниматели пытаются патент уменьшить на страховые взносы, что в принципе не работает.

Единственное, на что можно рассчитывать в данном случае, — на вычет по ККТ. Он составляет 18 000 руб. на каждый кассовый аппарат. Воспользоваться им может и ИП на ЕНВД, и ИП на патенте.

Однако есть ограничения: если ИП не занимается торговлей и не является общепитом с наемными работниками, то для получения вычета ему нужно успеть зарегистрировать кассовый аппарат до 1 июля 2021 года.

Если он успеет это сделать, то сможет уменьшить патент на кассовый аппарат.

Поэтому, если вы собираетесь расширять свой бизнес после июля 2021 года, то лучше купите кассовые аппараты и зарегистрируйте их заранее, до 1 июля.

💡 Видео

Патент для ИП в 2024 году // Патентная система налогообложенияСкачать

Совмещение УСН и ПСН. Можно, но не всегдаСкачать

Совмещение патента с УСН: как и зачем это делатьСкачать

Новые правила уменьшения налога при УСН и ПСН на страховые взносы для ИПСкачать

Как правильно совмещать УСН и ПСН?Скачать

Патентная система налогообложения для ИП в 2023 годуСкачать

Новые правила уменьшения УСН на взносы ИПСкачать

Книга доходов для ПСН и УСН (д). Как вести Книгу доходов ИП?Скачать

Новые правила уменьшения УСН и ПСН на страховые взносы. Изменения с 31.07.2023 годаСкачать

Как уменьшать налоги на страховые взносы ИПСкачать

Как заполнить уведомление на уменьшение патента на страховые взносы по форме КНД 1112021Скачать

ДОПВЗНОСЫ ИП НА ПАТЕНТЕ | ФИКСИРОВАННЫЕ ВЗНОСЫ ИП ЗА СЕБЯ | СТРАХОВЫЕ ВЗНОСЫ ИП НА ПСН | ПАТЕНТН ИПСкачать

Изменения в ЕНС задним числом! Новые правила уменьшения УСН и патента на фиксированные взносыСкачать

Как уменьшить УСН и патент на взносы в 2023 году?Скачать

Как ИП учесть доход при совмещении УСН и ПСН, если оплата по патенту получена в следующем годуСкачать

Учет операций по патенту, разделение УСН и патента в 1С: Бухгалтерии 3.0Скачать