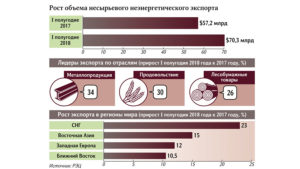

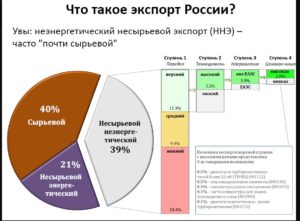

Существенный рост поставок за рубеж российских несырьевых неэнергетических товаров во многом объясняется увеличением экспортных цен. Условие для сохранения динамики — стабильное наращивание физических объемов экспорта.

Валерий Матыцин/ТАСС

К 2024 году экспорт несырьевых неэнергетических товаров (ЭННТ) должен составить $250 млрд, а доля ЭННТ и поставляемых за рубеж услуг достичь в ВВП России до 20%, предполагается национальным проектом «Международная кооперация и экспорт». В апреле первый вице-премьер, министр финансов Антон Силуанов сообщил, что финансирование нацпроекта начнется во второй половине текущего года. За весь период до 2024 года государство намерено вложить в него почти 1 трлн руб.

Несмотря на то что объемы ЭННТ в 2021 году независимые аналитики и чиновники экономического блока правительства оценивают по-разному, задачи, поставленные нацпроектом, при любых из этих оценок выглядят амбициозными. Так, по данным апрельского экономического мониторинга РАНХиГС и Института экономической политики им. Е.Т.

Гайдара (ИЭП) экспорт несырьевых неэнергетических товаров в 2021 году составил $149,8 млрд. Чтобы вырасти до $250 млрд к 2024 году, он должен увеличиться через шесть лет на 67%, что соответствует среднегодовым темпам роста показателя в 2021–2021 годах 9% (в 2021 году, по оценкам авторов мониторинга, его рост составил 11,7%).

В мае, выступая на заседании президентского совета по стратегическому развитию и приоритетным проектам, Антон Силуанов заявил: «Планируется прирост несырьевого экспорта в текущем году до $9 млрд к уровню прошлого года. А общий объем составит $160 млрд». Это означает, что рост показателя в 2021 году составит 5,6%.

Аналитики Института комплексных стратегических исследований (ИКСИ) в марте 2021 года оценивали объем ЭННТ в $133,5 млрд, что на 10,5% больше, чем в 2021 году, при целевых среднегодовых темпах роста 11%.

- Объемы и цены

- География переделов

- Услуги из России

- Экспорт несырьевого товара

- Что такое «несырьевые товары»?

- Настройка новых правил в «1С»

- Ндс при экспорте товаров: 0 ставка и возврат

- НДС 0% – это льгота, а не освобождение от налога

- Подтверждение 0 ставки НДС при экспорте

- Возврат НДС при экспорте из России

- Налоговый вычет для экспортеров несырьевых товаров

- Раздельный учет НДС при экспорте сырьевых товаров

- Экспортно-импортные операции: вычет НДС

- При реализации сырьевых товаров на экспорт

- Особенности вычета до 01.07.2021

- При реализации несырьевых товаров на экспорт

- Вычет НДС по импортным операциям

- Российский несырьевой экспорт: текущее состояние и меры поддержки

- Несырьевой неэнергетический экспорт России сегодня

- Табл.1. Несырьевой неэнергетический экспорт России по товарным группам

- Проблемы

- Крупнейшие экспортеры. Роль корпораций

- Вклад Ростеха

- Выводы и рекомендации

- 🔍 Видео

Объемы и цены

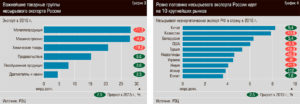

Проведенный экспертами ИКСИ подробный анализ динамики в 2021 году восьми товарных групп несырьевого экспорта, представленных в нацпроекте, позволяет выделить две подгруппы — лидеров и аутсайдеров.

К лидерам, экспорт которых рос быстрее, чем на 11% в 2021 году, относится продукция металлургической, лесной, аграрной и химической промышленности.

К аутсайдерам, которые росли медленные, чем требуется для достижения цели 2024 года, относятся машиностроение, легкая, фармацевтическая и косметическая промышленность.

Отметим, что экспорт продукции машиностроения (22% всего ЭННТ в 2021 году) вырос лишь на 2,7%, да и то за счет поставок в страны СНГ, тогда как поставки в страны дальнего зарубежья снизились на 2,8%.

Снижение средних цен экспорта продукции машиностроения составило 11,5% по сравнению с 2021 годом.

«Это является косвенным показателем того, что в структуре экспорта не происходит увеличения доли более дорогой продукции с высокой долей добавленной стоимости», — отмечают эксперты ИКСИ.

Схожие выводы делают экономисты ИЭП и РАНХиГС. Они считают, что 11,7% роста ЭННТ является восстановительными после его заметного падения в 2014–2021 годах (в 2021-м показатель оказался на 26% ниже, чем в 2013 году). По итогам 2021 года объем несырьевого товарного экспорта был лишь на 6% выше уровня 2013 года.

При этом экспорт наиболее высокотехнологичных товарных отраслей в стоимостном выражении был стабильным. Вывоз машин, оборудования и транспортных средств достиг $29 млрд (рост на 2,7%).

В группе «другие товары» экспорт снизился до $7,1 млрд (минус 2,8%), а экспорт легковых автомобилей увеличился за 2021 год на 45% на фоне снижения вывоза грузовиков на 14% при стабильных ценах.

Оказалось, что 11,7% роста ЭННТ в первую очередь было обеспечено увеличением индекса экспортных цен на 8,1%, а не объемов физических поставок, что предполагает вероятную сильную волатильность показателя.

По данным ИЭП и РАНХиГС, физический объем вывоза несырьевых неэнергетических товаров в 2021 году оказался на уровне 3,6%, что примерно в 2,5 раза ниже оцененного аналитиками целевого показателя в 9%.

В натуральном выражении ЭННТ превысил целевой уровень в товарных отраслях «продовольствие» (рост на 15%) и «текстиль» (15%), рост был близок к целевому уровню в отраслях «древесина» (7%), «другие товары (без вооружения)» (8%) и «машины и оборудование» (6%).

Однако две крупнейшие товарные отрасли (по объемам ЭННТ), на которые приходится половина несырьевого неэнергетического экспорта, показали рост примерно в два раза ниже целевого: вывоз «металлов и изделий из них» вырос на 5%, «продукции химической промышленности» — на 4%.

География переделов

Отдельный интерес представляет подробный анализ географии торговли товарами в 2012–2021 годах, сделанный аналитиками Центра макроэкономического анализа и краткосрочного прогнозирования» (ЦМАКП) в докладе «Сюжеты внешней торговли».

По данным доклада, сегодня несырьевые неэнергетические товары нижнего передела занимают порядка 15% всего экспорта, а распределение экспорта по странам в этой группе товаров более равномерное, чем по сырьевым и энергетическим товарам.

Доля вывоза таких товаров в ЕАЭС наименьшая — около 3%, тогда как в среднем по всем товарам — почти 9%. Из стран Европы прежде всего выделяются поставки в Нидерланды, Швейцарию и Финляндию медных катодов, нелегированных цветных металлов и никеля.

Вывоз товаров нижнего передела в Юго-Восточную Азию — это в основном поставки в Китай широкого спектра товаров (мороженая рыба, лесоматериалы, удобрения, медные катоды).

В Америку (США и Мексика) экспортируется главным образом продукция черной и цветной металлургии, а в прочие регионы (Египет, Турция и Саудовская Аравия) — злаки. Доля Юго-Восточной Азии заметно возросла в 2015–2021 годах на фоне проблем российских металлургов с реализацией продукции в Европе, после чего рост сильно замедлился.

https://www.youtube.com/watch?v=6TPJBe-3mfQ

На несырьевые неэнергетические товары среднего передела приходится 7–8% экспорта. Их основные поставки осуществляются в Европу, ЕАЭС и прочие регионы, тогда как в страны Юго-Восточной Азии и особенно Америки они ограниченны.

Ключевыми товарами этой группы является целлюлоза (поставляется в Китай и в меньшей степени Японию и Южную Корею); прокат из железа и нелегированной стали, без дальнейшей обработки (Турция и в меньшей степени Вьетнам и Иран); трубы для нефте— и газопроводов (Турция и Финляндия); медная проволока (Кувейт и Нидерланды); подсолнечное масло (Турция, Египет, Иран и Китай); газетная бумага (Индия и в меньшей степени Турция).

На несырьевые неэнергетические товары верхнего передела приходится в среднем 9% экспорта. Низкотехнологичные товары верхнего передела экспортируются в основном в страны ЕАЭС (около 40% экспорта в среднем за период с 2012 по 2021 год — прежде всего в Казахстан).

Европа и Юго-Восточная Азия не являются приоритетными направлениями для таких товаров.

Экспорт низкотехнологичных товаров верхнего передела — это в первую очередь легковые автомобили (вывозятся в Казахстан, Белоруссию и в меньшей мере Чехию и Китай) и транспортные средства специального назначения (Египет и Алжир); бриллианты (Бельгия, Израиль, ОАЭ); товары химической промышленности (Китай и Тайвань), моющие и чистящие средства (Казахстан и Белоруссия); товары металлообработки — прежде всего титановые изделия, в том числе для производства авиационных двигателей (Германия и США). Экспорт высокотехнологичных товаров верхнего передела из РФ достаточно диверсифицирован по географическим направлениям, товары поставляются примерно в равной пропорции в Европу, Юго-Восточную Азию и ЕАЭС. Однако на уровне отдельных стран, как и для низкотехнологичных товаров, наблюдается высокая концентрация экспорта: поставки в Европу в первую очередь охватывают рынки Украины и Германии, в Юго-Восточную Азию — рынки Китая и Индии, в ЕАЭС — рынки Казахстана и Белоруссии.

Высокотехнологичные товары представлены турбореактивными двигателями (поставляются в Китай и в меньшей степени Индию и Алжир), ТВЭЛы (Восточная Европа — прежде всего Украина, а также Чехия, Словакия, Венгрия и Китай), реактивные двигатели (США), теплообменники (Индия и Белоруссия), аппаратура для радиолокации (Иран, Китай, Египет, Индия, Алжир), лазеры (Китай, Алжир).

Тем не менее ряд высокотехнологичных товаров поставляется преимущественно в соседние страны: Украину, Белоруссию и Казахстан (например, более 75% телевизоров и более половины лекарств).

«Это свидетельствует о том, что конкурентоспособность высокотехнологичных товаров массового производства, выпускаемых в России, существенно ограниченна, и страна специализируется преимущественно в узких нишах», — заключают в ЦМАКП.

Услуги из России

Экспорт услуг в 2024 году, согласно планам нацпроекта, должен составить $100 млрд, увеличившись уже в 2021 году с $64,8 млрд (2021 год) до $70 млрд, что составит 92% докризисного уровня ($70,1 млрд в 2013 году). Хотя в 2021 году годовые темпы роста экспорта достигли 12,4%, «этот динамичный рост носил восстановительный характер», отмечает директор Института международной экономики и финансов ВАВТ Александр Кнобель.

Динамика экспорта в пяти крупнейших секторах услуг (с долей более 5% от общего экспорта услуг) в 2021 году была положительной, как и годом ранее.

Увеличение экспорта «транспортных услуг» составило 12%, «прочих деловых услуг» — 1%, «поездок» — 28%, телекоммуникационных услуг — 13%, строительных услуг — 17%.

Единственная из двенадцати основных сфер услуг, в которой зафиксировано снижение экспорта в 2021 году, — «услуги по техническому обслуживанию и ремонту товаров» (минус 11% против роста на 17% в 2021 году).

Замглавы Минэкономразвития Тимур Максимов в марте 2021 года признавал, что достижение объема экспорта услуг $100 млрд к 2024 году потребует от России увеличивать их вывоз быстрее, чем растет этот показатель в среднем по миру (на 5% в год, по оценке МВФ).

«Согласно этой динамике РФ [по объему экспорта услуг] должна расти ежегодно примерно на 8%. Конечно, такой рост, опережающий мировой, потребует усилий как на федеральном уровне, так и на региональном», — отмечал он.

«Стимулирующие меры, в том числе налоговые льготы, важны, но фактический рост экспорта будет определяться в первую очередь конкурентоспособностью того или иного сектора и уровнем оказываемых услуг и внутри страны — это касается и туризма, и ИТ», — убежден Александр Кнобель.

По оценке эксперта, цель по увеличению экспорта услуг до $100 млрд в течение шести лет достаточно реалистична.

Видео:Несырьевой экспорт | ЭкономикаСкачать

Экспорт несырьевого товара

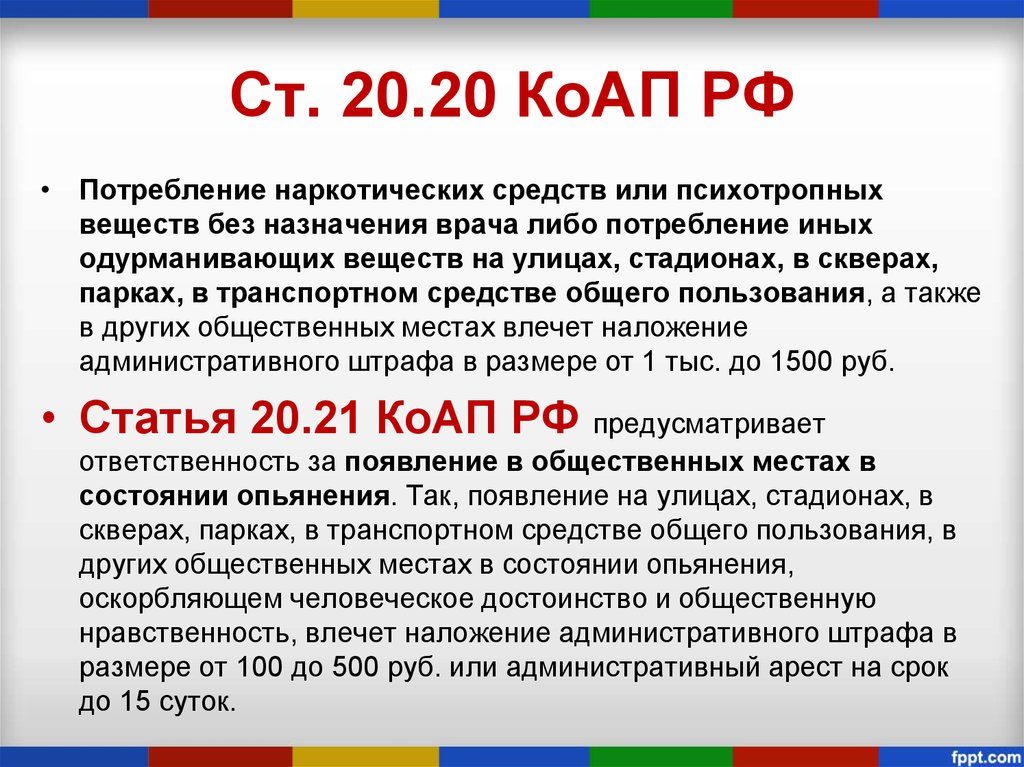

Изменившийся порядок вычета входного НДС при реализации несырьевого товара должен быть отражен в учетной политике организации, а также требует специальных настроек в учетной программе «1С». Рассмотрим, как правильно оформить изменения.

С 1 июля 2021 г. вступили в силу изменения в НК РФ. В частности, в гл.

21 изменился порядок вычета входного НДС при реализации на экспорт несырьевого товара. Изменения отражены Федеральным законом от 30.05.2021 № 150-ФЗ. Согласно п. 2 ст. 1 вычет можно заявлять в общеустановленном порядке до подтверждения обоснованности применения ставки 0%.

Данные изменения относятся к вновь приобретенным ценностям, которые будут использоваться для операций с несырьевыми товарами, принятыми к учету с 1 июля 2021 г.

В результате таких изменений требование раздельного учета сумм входного НДС по товарам (работам, услугам), имущественным правам, приобретенным для производства и реализации товаров (работ, услуг) с применением налоговой ставки 0% не распространяется на экспорт несырьевых товаров. Подробней указано в п. 10 ст. 165 НК РФ.

Что такое «несырьевые товары»?

Правительство РФ в НК РФ определило перечень, в котором указаны конкретные коды видов товаров, относящихся к сырьевым, в соответствии с единой Товарной номенклатурой внешнеэкономической деятельности ЕАЭС (подробней абз. 3 п. 10 ст. 165 НК РФ в ред. Федерального закона от 30.05.2021 № 150-ФЗ).

Для целей применения НДС к сырьевым товарам относятся минеральные продукты, продукция химической промышленности и связанных с ней других отраслей промышленности, древесина и изделия из нее, древесный уголь, жемчуг, драгоценные и полудрагоценные камни, драгоценные металлы, недрагоценные металлы и изделия из них.

Соответственно, товары, которые в этот перечень не вошли, считают несырьевыми.

https://www.youtube.com/watch?v=1ehkgPIxmoM

В случае, если реализация на экспорт производится по сырьевым товарам, то порядок заявления налоговых вычетов остается таким же, каким он был до изменений в гл. 21 НК РФ.

При реализации товаров как на внутреннем рынке, так и на экспорт организации должны осуществлять раздельный учет сумм НДС по товарам (работам, услугам), используемым в процессе производства и (или) реализации этих товаров.

Обусловлено это тем, что вычет предъявленной суммы НДС производится на момент определения налоговой базы, согласно п. 3 ст. 172 НК РФ.

И налогоплательщики обязаны определять суммы НДС, относящиеся к товарам (работам, услугам), имущественным правам, приобретенным для производства и реализации товаров с применением ставки 0% в соответствии с принятой учетной политикой, т.е. обязаны вести раздельный учет (абз. 2 п. 10 ст. 165 НК РФ в ред. Закона № 150-ФЗ).

Специальный порядок определения налоговой базы и заявления налоговых вычетов обязывает налогоплательщика-экспортера исчислять сумму налога отдельно по каждой операции, облагаемой по ставке 0% (в соответствии с п. 6 ст.

166 НК РФ) и определять сумму НДС, относящуюся к товарам (работам, услугам), имущественным правам, приобретенным для производства и (или) реализации сырьевых товаров по налоговой ставке 0%.

Причем методика расчета суммы НДС, приходящейся на такие операции, должна быть определена в Приказе об учетной политике для целей налогообложения (п. 10 ст. 165 НК РФ).

Настройка новых правил в «1С»

В программе «1С:Бухгалтерия предприятия 8», ред. 3.0, реализован учет по указанным изменениям.

В первую очередь нужно проверить настройку учетной политики. В последнем релизе изменилось месторасположение настройки: раздел «Главное» – «Настройки» – «Налоги и отчеты».

Здесь перейдите на закладку «НДС» и проверить настройку, должны стоять флаги для полей «Ведется раздельный учет входящего НДС» и «Раздельный учет НДС по способам учета».

При включенной настройке в документах поступления товаров (работ, услуг) программа предлагает указать способ учета НДС выбором из предложенного перечня:

- «Принимается к вычету»;

- «Учитывается в стоимости»;

- «Блокируется до подтверждения 0%»;

- «Распределяется».

Если в этой настройке не указаны флаги, не торопитесь их ставить. Нужно обязательно сделать копию базы перед изменением, так как меняется принцип построения НДС, и программа будет задействовать регистры, которые ранее не использовались, могут появиться ошибки для целей учета НДС.

Также нужно проверить настройку для плана счетов.

В программе предусмотрена возможность ведения раздельного учета, входящего НДС не посредственно на счете «19» и она обеспечивается за счет ведения аналитического учета сумм налога на счете «19» по субконто «Способы учета НДС».

Проверить эту настройку можно через раздел «Главное» – «План счетов». В нем перейти в «Настройку плана счетов». В поле «Учет сумм НДС по приобретенным ценностям ведется» должен стоять флаг «По способам учета».

Далее необходимо проверить настройку номенклатурных позиций. Для этого войти в раздел «Справочники» – в навигации «Товары и услуги» – «Номенклатура».

В каждом элементе, который находится в разделе «Классификация» в поле «ТН ВЭД» нужно указать соответствующий код. Изначально классификатор пуст.

Можно подобрать необходимые объекты по кнопке «Подбор из ТН ВЭД».

Если отгрузка на экспорт только несырьевого товара, то по приобретенным ценностям отсутствует обязанность ведения раздельного учета. Эту настройку нужно обязательно выполнить.

Этот же код ТН ВЭД появится в наименовании номенклатуры в печатной форме счета-фактуры.

Далее в программу вводятся первичные документы.

Когда проводится поступление товаров, которые предназначены для дальнейшего экспорта до 01.07.2021 года, то в самом документе в табличной части, в аналитике к счету «19» необходимо заполнить «Способ учета» – «Блокируется до подтверждения 0%». А в документах поступления после 1 июля 2021 г. для несырьевых товаров указывается «Принимается к вычету»

По вопросам, как перейти на раздельный учет НДС, обращайтесь по телефону (863) 300-10-03 на Линию консультаций «ГЭНДАЛЬФ» (доступно при оформлении договора сопровождения 1С:ИТС).

Видео:Экспорт в государства ЕАЭССкачать

Ндс при экспорте товаров: 0 ставка и возврат

Государство установило нулевую ставку НДС для поставщиков товаров и услуг за границу. Как в случае с любой льготой, подтверждение нулевой ставки НДС при экспорте подразумевает определенный риск для бизнеса. Что именно – отказ от льготы или неудачная попытка подтвердить обоснованность ее применения – может обернуться для бизнеса наибольшими потерями, читайте в нашей публикации.

НДС 0% – это льгота, а не освобождение от налога

Нулевая ставка освобождает экспортера в перспективе от налоговой нагрузки, но не от налоговой отчетности. Важно понимать, что ставка НДС 0% – это льгота, но при этом обязанность подготовить и сдать декларацию по НДС остается. Более того, подобная льгота подразумевает более детальный подход к подготовке налоговой и бухгалтерской отчетности, а значит, и дополнительные риски.

Сотрудники ФНС с особой тщательностью проводят камеральную проверку деклараций экспортеров, которые воспользовались предоставленной государством льготой – платить НДС по ставке 0%.

Свое внимание в этом случае налоговики обратят не на отдельные экспортные операции, а на отчетность всего периода, в том числе, на соблюдение определенного регламента.

Более того, инспекторы придирчиво будут изучать документы, подтверждающие фактический вывоз товаров за пределы страны, например, накладные, счета-фактуры и банковские выписки.

https://www.youtube.com/watch?v=W7LKnP0nX3k

Если компании не удастся документально подтвердить обоснованность применения нулевой ставки, то вместо льготы она получит солидные доначисления НДС по общей ставке (10 или 20%) и штрафы. Поэтому оформлять декларацию и собирать сопроводительный пакет документов, предусмотренный законодательством, лучше доверить экспертам на аутсорсинге.

Понимая, что далеко не каждая компания-экспортер рада «бонусу» в виде ставки НДС 0%, государство предоставило возможность с января 2021 года отказаться от льготы.

Если организация не видит смысла собирать и оформлять множество документов, подвергать свою отчетность более тщательной камеральной проверке, необходимо подать заявление в произвольной форме в ИФНС по месту регистрации не позднее первого числа того квартала, начиная с которого планируется отказаться от нулевой ставки.

Если клиент, находящийся на бухгалтерском обслуживании в 1С-WiseAdvice, решит применить нулевую ставку, наши специалисты тщательно подготовят декларацию по НДС, все необходимые первичные и сопроводительные документы, необходимые для подтверждения НДС 0%. Мы сами отвечаем на все дополнительные запросы со стороны налоговой. Одним словом, ведем этот процесс до его логического завершения – получения решения от ФНС: положительного или отрицательного.

Подтверждение 0 ставки НДС при экспорте

Порядок подтверждения нулевой ставки декларации регламентируется статьей 165 Налогового кодекса РФ. В ней приведен исчерпывающий список необходимых документов, который в некоторых случаях может частично зависеть от вида используемого транспорта (воздушного, морского и др.).

Принципиально перечень документов, подтверждающих применение 0 ставки НДС, зависит от того, куда именно поставляется товар – в страны Евразийского экономического союза (Белоруссию, Армению, Казахстан или Киргизию) или в другие государства.

При экспорте в государства-члены ЕАЭС применяется упрощенный таможенный режим. В этом случае понадобятся:

- заявление (заявления) на ввоз товаров;

- транспортные и сопроводительные документы на товар;

- копия контракта с покупателем.

Чтобы подтвердить экспорт в другие страны, необходимо подготовить:

- копию таможенной декларации;

- копию внешнеторгового контракта или оферту;

- транспортные и сопроводительные документы на товар (грузовая накладная CMR, авианакладные, коносамент и пр.).

Естественно, на всех документах должны быть пометки таможенных служб, свидетельствующие о факте вывоза товара за пределы страны.

Помимо вышеназванных документов, налоговики часто требуют счет-фактуру, банковские выписки и др. Кроме того, если в течение последних шести месяцев на предприятии проводились какие-то реорганизации, или, например, сменился юридический адрес, инспекторы наверняка захотят познакомиться с таким экспортером поближе.

Таким образом, начинается детальная ревизия компании, которая зачастую заканчивается доначислениями НДС и пени.

Возврат НДС при экспорте из России

При продаже за рубеж товаров (работ, услуг) может образоваться сумма НДС к возмещению. Такое возможно, например, когда экспортер закупает у российских поставщиков товар с НДС для перепродажи без НДС за границу или комплектующие для производства и реализации «за бугор» своих собственных товаров.

Право налогоплательщика на возврат экспортного налога на добавленную стоимость подтверждает статья 171 Налогового кодекса РФ.

Если у компании-экспортера образовался НДС к возмещению, и клиент высказал желание воспользоваться правом на возврат, эксперты 1С-WiseAdvice помогают с возмещением НДС клиентам, которые находятся на комплексном бухгалтерском обслуживании.

Исходя из конкретной суммы, подлежащей возврату из бюджета, и осознавая неоднозначность данной процедуры в рамках ужесточившегося контроля со стороны налоговиков, мы предлагаем клиенту два варианта развития событий: возместить НДС, либо отказаться от возмещения и тем самым избежать углубленной «камералки».

Налоговый вычет для экспортеров несырьевых товаров

В зависимости от того, является ли экспортируемый товар сырьевым согласно постановлению Правительства от 18.04.2021 № 466 или нет, будет зависеть порядок возмещения НДС.

Вычет НДС по несырьевому экспорту осуществляется в упрощенном порядке.

Подавать декларацию в ИФНС можно сразу после принятия товаров (услуг) к учету, а не по факту поставки заграничному потребителю и подтверждения обоснованности применения нулевой ставки.

https://www.youtube.com/watch?v=IYC85JSZPqI

Для обоснования возврата НДС при экспорте сырьевых товаров, как говорится в пунктах 1 и 10 статьи 165 НК РФ, применяется общий порядок.

Раздельный учет НДС при экспорте сырьевых товаров

Компания, экспортирующая сырьевые товары, должна вести раздельный учет НДС при совершении операций, облагаемых по разным ставкам. Его задача – рассчитать налог, приходящийся на экспортные операции. Принимать эту часть НДС к вычету можно также после подтверждения нулевой ставки.

Видео:Артефакты не поддающиеся объяснению.Скачать

Экспортно-импортные операции: вычет НДС

Налогоплательщики, совершая экспортные или импортные операции, не лишаются права на вычет входного или ввозного НДС, в силу того, право на вычет могут реализовать только налогоплательщики НДС. Необходимо сделать акцент на том, что вычет НДС – это право налогоплательщика, а не его обязанность. Рассмотрим основные правила применения вычета по экспортным и импортным операциям.

Реализация товара на экспорт является объектом налогообложения (если не предусмотрено иное). В силу этого, экспортеры имеют право на вычет.

Вычет НДС по экспорту — это вычет «входящего» НДС по тем товарам, работам, услугам, которые были приобретены на территории РФ и которые являются составной частью того, например, товара, который реализуется на экспорт. Как известно, НДС — косвенный налог, участвует в формировании цены товаров, работ, услуг.

В силу этого, при выполнении всех остальных условий вычета, «входящий» НДС, выделенный в цене приобретенных товаров, работ, услуг, налогоплательщик может принять к вычету.

Пройдите обучение на соответствие профстандарту «Бухгалтер» и получите Диплом о профессиональной переподготовке 272 ак.часов

Курс «Бухгалтерский и налоговый учёт, отчетность, налоговое планирование при ОСНО. Подготовка на соответствие профстандарту «Бухгалтер» (код А,В)»

Порядок применения вычетов при экспорте зависит от того, какие товары экспортируются — сырьевые или несырьевые.

Экспортеры несырьевых товаров заявляют вычеты как обычно — при покупке ТРУ.

Экспортеры сырьевых товаров «входной» НДС принимают к вычету в квартале, когда собраны документы, подтверждающие ставку 0%. Если документы в 180-дневный срок не собраны, вычеты заявляют в уточненной декларации за квартал экспортной отгрузки.

Налоговое законодательство устанавливает следующие правила вычета «входного» НДС при экспорте.

При реализации сырьевых товаров на экспорт

Перечень сырьевых товаров приведен в Постановлении Правительства РФ от 18.04.2021 № 466 (вступает в силу 01.07.2021 года, но можно пользоваться раньше).

К сырьевым товарам относятся минеральные продукты, продукция химической промышленности и связанных с ней отраслей промышленности, древесина и изделия из нее, древесный уголь, жемчуг, драгоценные и полудрагоценные камни, драгоценные металлы, недрагоценные металлы и изделия из них (абз. 3 п. 10 ст. 165 НК РФ).

Перечень Правительства содержит 14 разделов, в каждом из которых указаны коды из Товарной Номенклатуры ВЭД. Например, в раздел 7 «Черные металлы» включены коды 7204 — 7204 50 000 0. Ими обозначаются отходы и лом черных металлов, слитки черных металлов для переплавки с различными характеристиками.

Налоговые вычеты производятся на момент определения налоговой базы, т.е. на последнее число квартала, в котором собран полный пакет документов, предусмотренных ст. 165 (п. 9 ст. 167 НК РФ)

По сырьевым товарам НДС принимается к вычету в особом порядке без возможности его переноса на другой период, отличный от периода возникновения права на данный вычет. Все дело в том, что фактически формулировка п. 3 ст.

172 НК РФ указывает на то, что вычет НДС по сырьевым товарам производится в полном объеме на дату определения налоговой базы по операции экспорта данных товаров (подобному выводу есть косвенное подтверждение в Письме Минфина России от 26.04.2021 № 03-07-08/24230). То есть п. 3 ст. 172 НК РФ следует считать специальной нормой по отношению к п. 1.1 ст. 172 НК РФ.

Все это говорит о том, что по сырьевым товарам НДС принимается к вычету в особом порядке без возможности его переноса на другой период, отличный от периода возникновения права на данный вычет.

https://www.youtube.com/watch?v=TZb4bkoUjWg

Вычеты отражаются в разд. 4 декларации по НДС. Величина этих вычетов не коррелирует с показателями разд. 3 декларации. Данные разделов 3 и 4 обобщаются в разд. 1 декларации.

Особенности вычета до 01.07.2021

«Входной» НДС по товарам (работам, услугам), имущественным правам, принятым на учет до 1 июля 2021 года принимается к вычету на последнее число квартала, в котором собран полный пакет документов (п.

3 ст. 172 НК РФ и абз. 1 п. 9 ст. 167 НК РФ). Если заявить вычет сразу не получилось, то необходимо подать уточненную декларацию за тот период, в котором были собраны документы для подтверждения экспорта.

«Необходимо отметить, что существует и противоположная судебная практика. Так, некоторые суды считают, что заявить вычет «входного» НДС по экспортной операции нужно в том периоде, в котором соблюдены все условия его применения согласно п. 1 ст. 172 НК РФ.

А значит, подавать уточненную декларацию за период, в котором подтверждена нулевая ставка, нет оснований (см., например, Постановления ФАС Западно-Сибирского округа от 02.02.2009 № Ф04-509/2009(20394-А70-25), ФАС Северо-Западного округа от 08.08.

2008 № А52-154/2008).

Кроме того, по мнению Президиума ВАС РФ, вы вправе заявить вычет по экспортным операциям в декларации более позднего периода, а не представлять уточненную декларацию за тот период, по которому в первый раз налоговые органы отказали вам в возмещении (Постановление от 30.06.2009 № 692/09). Если же документы, подтверждающие экспорт, в течение 180 календарных дней не собраны, вычет надо заявить на дату отгрузки в общеустановленном порядке (абз. 2 п. 9 ст. 167 НК РФ)».

При реализации несырьевых товаров на экспорт

Организация вправе принять к вычету НДС в общеустановленном порядке:

- после принятия на учет товаров;

- при наличии счета-фактуры поставщика, оформленного с соблюдением требований законодательства;

- при наличии соответствующих первичных документов.

Налоговые вычеты при экспорте несырьевых товаров могут быть заявлены:

- по усмотрению налогоплательщика в пределах трех лет после принятия на учет приобретенных налогоплательщиком на территории РФ или ввезенных им на территорию РФ товаров;

- возможно принятие к вычету НДС, предъявленного покупателю на основании одного счета-фактуры, частями в разных налоговых периодах (Письмо МФ РФ от 12.09.2021 № 03-07-10/58705);

- нельзя «разделить» вычет, основанный на одном счете-фактуре на поставку объектов ОС, НМА, оборудования к установке (Письмо МФ РФ от 19.12.2021 № 03-07-11/84699).

Суммы НДС по приобретенным товарам, работам, услугам, которые использовались (будут использоваться) при реализации экспортируемых несырьевых товаров, отражаются в разделе 3 декларации по НДС независимо от момента определения налоговой базы при реализации экспортируемого несырьевого товара и отражения ее в налоговой декларации по НДС.

Таким образом, в настоящее время особые правила установлены для вычета НДС при экспорте:

- сырьевых товаров;

- несырьевых товаров, но в части товаров, работ, услуг, которые были приобретены до 1 июля 2021 года.

По этим операциям вычет может быть заявлен только в том квартале, когда подтвержден факт экспорта, либо по истечении 180 дней. Если факт экспорта не подтвержден, то, необходимо исчислить НДС с этих операций, а также можно заявить к вычету входной НДС.

Вычет НДС по импортным операциям

Порядок исчисления и уплаты НДС по импортным операциям регулируется одновременно:

- Налоговым кодексом РФ;

- Таможенным кодексом ЕАЭС (приложение № 1 к Договору о Таможенном кодексе Евразийского экономического союза) (вступил в силу 01.01.2021);

- Федеральным законом от 27.11.2010 № 311-ФЗ «О таможенном регулировании в РФ».

Однако вычет «ввозного» НДС осуществляется в соответствии с положениями НК РФ.

При осуществлении импортных операций организация имеет право на вычет «ввозного» НДС. Условия вычета следующие:

Первое. Товар ввезен без таможенного оформления или в одной из следующих таможенных процедур (п. 2 ст. 171 НК РФ) и факт ввоза подтвержден декларацией на товары:

- выпуска для внутреннего потребления;

- временного ввоза;

- переработки вне таможенной территории;

- переработки для внутреннего потребления.

Второе. Товар приобретен для операций, облагаемых НДС.

Третье. Товар принят к учету.

Четвертое. Факт уплаты налога (самим налогоплательщиком или посредником за счет его средств) подтвержден соответствующими первичными документами.

https://www.youtube.com/watch?v=bkWaiyN1hfI

Факт уплаты налога подтверждается:

- Таможенной декларацией;

- Платежными документами (получатель — таможенный орган).

В книге покупок регистрируются таможенная декларация, иные документы.

Авансовые платежи — не считаются уплаченными в счет «ввозного» НДС до момента, когда таможенные органы востребуют эту сумму. Так как считается, что это собственность налогоплательщика.

Видео:ИМПОРТ И ЭКСПОРТ ОТ ОБЩЕСТВОЗНАЙКИСкачать

Российский несырьевой экспорт: текущее состояние и меры поддержки

1 марта 2021 года в своем послании к Федеральному собранию президент России Владимир Путин объявил, что российский несырьевой экспорт в течение шести лет должен удвоиться и достичь 250 млрд долларов в год.

Еще один источник роста — это развитие несырьевого экспорта. Нужно снять здесь все административные барьеры, создать режим наибольшего благоприятствования для тех компаний, которые работают и выходят на внешние рынки. В течение шести лет мы должны практически удвоить объем несырьевого неэнергетического экспорта до 250 млрд долларов

Владимир Путин, президент Российской Федерации

Глава государства также отметил, что необходимо довести поставки продукции машиностроения до 50 млрд долларов, ежегодный экспорт услуг, включая образование, медицину, туризм и транспорт необходимо увеличить до 100 млрд долларов.

Несырьевой неэнергетический экспорт России сегодня

В январе-октябре 2021 года несырьевой неэнергетический экспорт, по расчетам Российского экспортного центра, составил 102,6 млрд долларов, или 36% общего объема.

Положительная динамика экспорта к аналогичному периоду предыдущего года фиксировалась 12 месяцев подряд. Рост обеспечен повышением мировых цен и расширением физических объемов поставок, а также укреплением рубля.

Табл.1. Несырьевой неэнергетический экспорт России по товарным группам

При общем увеличении несырьевого неэнергетического экспорта на 21% наибольшие темпы роста показали поставки в Юго-Восточную Азию (+44%), Северную Африку (+36%), Восточную Азию (+29%), Восточную Европу (+26%), СНГ (+25%) и Северную Америку (+21%).

Проблемы

Тем не менее некоторые представители делового сообщества выражают определенную обеспокоенность текущей ситуацией. Так, глава «Деловой России» Алексей Репик отмечает: «Российская экономическая политика последних лет была ориентирована в основном на создание условий для импортозамещения.

Эти меры дали хороший результат в части наработки у нас определенных компетенций и номенклатуры производимой продукции, но привели к появлению большого количества компаний, работающих без оглядки на качество и глобальную конкурентоспособность своего продукта.

Российские компании, производящие продукты и услуги, должны сразу целиться на планку, заданную ведущими мировыми рынками, в том числе формировать новые потребительские рынки и товарные ниши».

Старший научный сотрудник Центра публичной политики и государственного управления ИОН РАНХиГС Тимур Атнашев считает, что в России есть небольшая традиционная группа экспортеров (10 тыс.

компаний), которая уже имеет опыт плодотворной работы на зарубежных рынках («Вертолеты России», «Калашников» и ряд других крупных предприятий Государственной корпорации «Ростех», концерн «Росатом», «Касперский»).

По его мнению, успех небольшой группы экспортеров не распространяется на подавляющее большинство российских компаний, которые не экспортируют и про экспорт не думают.

Другой проблемой является признание за рубежом результатов деятельности российских аккредитованных органов по сертификации и испытательных лабораторий. В настоящее время данный вопрос активно решается на федеральном уровне. Так, одной из мер поддержки экспортеров становится субсидирование затрат экспортеров на сертификацию продукции.

Согласно постановлению от 17 декабря 2021 г.

№ 1388, Российский экспортный центр наделен функциями агента правительства по вопросу о предоставлении субсидий из федерального бюджета производителям высокотехнологичной продукции на компенсацию части затрат, связанных с сертификацией продукции на внешних рынках при реализации инвестиционных проектов.

https://www.youtube.com/watch?v=_a7wFUnEeqE

Для формирования нового образа России, образа государства-производителя высокотехнологичной продукции, а не только поставщика сырьевых товаров, запущена программа Made in Russia.

Она содержит комплекс мероприятий, направленных на повышение узнаваемости российских брендов и продукции за рубежом, в том числе инструменты рекламно-информационного и маркетингового продвижения под единым зонтичным экспортным брендом Made in Russia/«Сделано в России». Сертификат программы уже получили КАМАЗ и производитель троллейбусов «Тролза».

Крупнейшие экспортеры. Роль корпораций

«Государственные корпорации работают на имидж государства, на его репутационный публичный капитал», — считает исполнительный директор BrandTeam Александр Ермилов.

Его мнение поддерживает президент Российской ассоциации общественных связей Виталий Расницын: «Госкомпании своей деятельностью призваны способствовать имиджу России именно как высокотехнологичной державы. С технологической и инновационной компанией ассоциируются Ростех, Роскосмос, Роснано, Росатом».

В 2021 году Ростех по линии «Рособоронэкспорта» экспортировал продукции военного назначения (ПВН) на 13,1 млрд долларов. Объем валютных средств, полученных в 2021 году «Рособоронэкспортом», составил 12,3 млрд долларов. Объем портфеля заказов — 42,7 млрд долларов.

В целом объем поставок ПВН в страны СНГ составил 244,2 млн долларов, из которых около 7,45 млн долларов пришлось на продукцию, поставленную оборонным предприятиям стран СНГ в рамках производственной и научно-технической кооперации.

Основная часть поставок Ростеха приходится на авиационную промышленность: например, в 2021 году был подписан твердый контракт по запуску совместного производства вертолетов Ка-226 в Индии. При этом объем производства гражданской продукции Госкорпорацией вырос на 11%, до 374 млрд рублей.

Новые проекты, которые запускаются в Корпорации, создаются с перспективой экспорта.

За Росатомом первое место в мире по количеству одновременно сооружаемых АЭС за рубежом, первое по обогащению урана (36% мирового рынка) и 17% мирового рынка ядерного топлива. Компания нарастила десятилетний портфель экспортных заказов до 137 млрд долларов в 2021 году.

В портфеле госкорпорации имеются проекты 36 энергоблоков в Европе, на Ближнем Востоке, в Юго-Восточной Азии и Африке. Объем экспорта российской продукции наноиндустрии по итогам 2021 года достиг 290,5 млрд рублей, что превышает аналогичный показатель по итогам 2015 года на 95,5 млрд рублей (или +49%).

Объем экспорта продукции портфельных компаний АО «Роснано» составил 53,7 млрд рублей, что больше объема экспорта в 2015 году на 14,6 млрд рублей (или +37%).

Вклад Ростеха

Основной задачей Стратегии развития до 2025 года, утвержденной Государственной корпорацией «Ростех» в 2015 году, является изменение российской экономической модели: диверсификация экономики, увеличение доли высокотехнологичной гражданской продукции и несырьевого экспорта.

Реализация Стратегии развития Ростеха будет способствовать изменению структуры российской экономики. В наших планах – к 2035 году выйти на уровень глобальных конкурентов, таких как GE и Samsung. Превращение в развитую индустриальную державу, промышленного лидера позволит нашей стране уйти от экономической модели, основанной на экспорте сырья

Сергей Чемезов, генеральный директор Ростеха

С целью реализации Стратегии и наращивания несырьевого экспорта высокотехнологичной продукции Ростеха и сторонних производителей в сфере ИТ в мае 2021 года в периметре инвестиционного холдинга ООО «РТ-Развитие бизнеса» была создана компания «Росинформэкспорт».

Портфель «Росинформэкспорта» включает в себя свыше 200 информационных систем для автоматизации государственного управления: «Электронное правительство», Единая государственная информационная система в сфере здравоохранения (ЕГИСЗ), Государственная информационная система жилищно-коммунального хозяйства, информационная система государственных и муниципальных платежей, телемедицина, электронное образование, информационно-аналитические системы, «Умный город».

В феврале 2021 года Ростех принял решение о передаче «Росинформэкспорта» в управление Национального центра информатизации (НЦИ). НЦИ, помимо компетенций по разработкам в контуре Ростеха, взял на себя функции маркетинга и продвижения российских ИТ-решений на мировые рынки.

https://www.youtube.com/watch?v=6qR7JHBYfL0

Принятое решение соответствует планам Ростеха по выходу на рынок ИТ с комплексными продуктами и услугами. Для этого Ростех внес изменения в стратегию НЦИ, который, помимо центра компетенций по разработкам новейших софтверных решений для ключевых сфер деятельности государства и общества, станет экспортным хабом российских высокотехнологичных ИТ-решений на мировые рынки.

В структуре НЦИ команда «Росинформэкспорта» занимается поиском новых рынков для отечественных программных продуктов, продвижением передовых российских разработок на внешние рынки, распространением и внедрением российского ПО.

Решение оказалось правильным. По итогам 2021 года выручка НЦИ составила 3,2 млрд рублей, что в четыре раза больше аналогичного показателя за предыдущий год. По словам председателя совета директоров НЦИ, директора по особым поручениям Госкорпорации Ростех Василия Бровко, в 2021 году ожидается рост выручки до 7,5 млрд рублей.

Одной из причин бурного роста в НЦИ считают именно состоявшееся в 2021 году изменение стратегии и бизнес-модели: был совершен переход от вендорской модели к модели интегратора. Это повлекло за собой расширение рыночных возможностей и партнерских связей, а также позволило распространять комплексные российские решения за рубежом.

Выводы и рекомендации

Россия наращивает несырьевой неэнергетический экспорт.

Несмотря на то что экспортная статистика сегодня показывает позитивную динамику, страна испытывает дефицит предприятий, способных заявить о себе на международных рынках, создающих первоклассные бренды, которые востребованы за счет своей уникальности.

Эксперты считают, что пока малому и среднему бизнесу не хватает опыта и формировать новый образ России будут госкорпорации.

Корпорация Ростех активно меняет российскую экономическую модель за счет диверсификации экономики, увеличения доли высокотехнологичной гражданской продукции и несырьевого экспорта.

В настоящее время важно представить миру новый имидж России как государства, производящего разнообразную высокотехнологичную продукцию.

На политическом уровне тема несырьевого экспорта уже стала центральной. Тем не менее еще необходимо применение широкого спектра инструментов, стимулирующих развитие экспорта, включающих как административно-регуляторную, так и финансовую помощь.

🔍 Видео

Как отразить в 1с экспорт товаров?Скачать

Документооборот ВЭД. Содержание документов, требования и распространенные ошибки экспортеров.СеминарСкачать

Экспорт. Какие документы и какие действия необходимы для экспорта товаров из РоссииСкачать

Что ты знаешь о схемах импорта товаров? | ВЭД | ИмпортСкачать

Экспорт в страны, не являющиеся членами ЕАЭС (теоретическая часть)Скачать

Экспорт в страны, не являющиеся членами ЕАЭС (практическая часть)Скачать

Стратегические инициативы. Выпуск 29. Несырьевой экспортСкачать

АССОЦИИРОВАННЫЕ КОНВЕРСИИ НА WILDBERRIES. ЧТО ВЛИЯЕТ НА КОНЕЧНЫЙ ДРР И КАК ЕГО ПРАВИЛЬНО ПОСЧИТАТЬ?Скачать

СНТ на ЭКСПОРТ на товар не виртуального склада в 1С.Скачать

Раздельный учет и раздельный НДС при экспорте товаровСкачать

НДС при возврате экспортных и импортных товаров (ЕАЭС)Скачать

Экспорт в государства ЕАЭС (практическая часть)Скачать

Несырьевой экспортСкачать

ВСЁ ПРО СЕРТИФИКАЦИЮ за 20 минут! От идеи до сертификата.Скачать

Как развить несырьевой экспорт в России. Программа ростаСкачать

Импорт и экспорт: как обосновать ставку НДС 0Скачать