Время чтения: 7 минут

Ключевой задачей деятельности большинства компаний является обеспечение быстрой и эффективной работы. Один из инструментов, позволяющиий решить ее, – автомобильный транспорт.

Если фирма не может позволить себе приобретение транспортных средств, на помощь приходит аренда. Чаще всего арендодателями выступают именно сотрудники компании.

Рассмотрим, как происходит налогообложение при аренде авто у сотрудника в 2021 году.

- Что такое аренда автомобиля

- Особенности аренды транспорта у своего работника

- Бухгалтерский учет аренды авто у работника

- Затраты на ГСМ и путевые листы

- Налоговый учет аренды автомобиля у работника

- Налог на доходы физических лиц

- О транспортном налоге

- Нужно ли платить налог на имущество

- Расчет налога на прибыль

- Страховые платежи

- Налог на добавленную стоимость

- ЕНВД и ОСНО

- Итоги

- Аренда авто:

- Налогообложение аренды авто без экипажа у физического лица юридическим лицом

- Факторы, влияющие на налоги

- Система налогообложения

- Расходы

- Какие налоги платит арендодатель-физическое лицо

- Обязанности по оплате налогов арендатора-организации

- Подача отчётности в налоговую

- Налоги при аренде автомобиля у физического лица в 2021 году

- Варианты найма у физлица

- Какие налоги нужно платить

- Аренда ТС с экипажем

- Без экипажа

- Положено ли возмещение

- Транспортный налог:

- Аренда авто у ИП без экипажа налогообложение

- Договор аренды транспортного средства

- Аренда транспортного средства с экипажем

- Аренда транспортного средства без экипажа

- Компенсация за использование автомобиля

- Налогообложение при аренде

- Аренда автомобиля с экипажем у ип налогообложение

- Аренда автомобиля у индивидуального предпринимателя: нюансы и особенности

- Как происходит налогообложение при аренде автомобиля у ИП?

- О применении ЕНВД в отношении передачи в аренду транспортных средств

- Нужно ли удерживать страховые взносы с аренды автомобиля?

- Договор аренды грузового авто от ИП к ООО

- Налогообложение и бухучет аренды автомобиля у физического лица

- статьи:

- 1. Договор аренды автомобиля с физическим лицом

- 2. Может ли арендодатель быть физическим лицом?

- 🎦 Видео

Что такое аренда автомобиля

Транспорт, как и любое другое имущество, можно арендовать для различных целей. Арендодатель передает свою машину арендатору, который обязуется оплачивать установленные договором аренды взносы. Соглашением регламентируется не только размер платы, но и ответственность лица, взявшего автомобиль в аренду, за его техническое состояние, порядок возврата и расторжения договора.

Арендовать можно как легковой, так и грузовой вид транспорта. При этом взять машину получится не только на долгий срок, но и на небольшой период . Этим занимаются прокатные фирмы. Они также предоставляют услугу аренды автомобиля вместе с водителем. Еще один вариант – аренда ТС организацией у своего сотрудника.

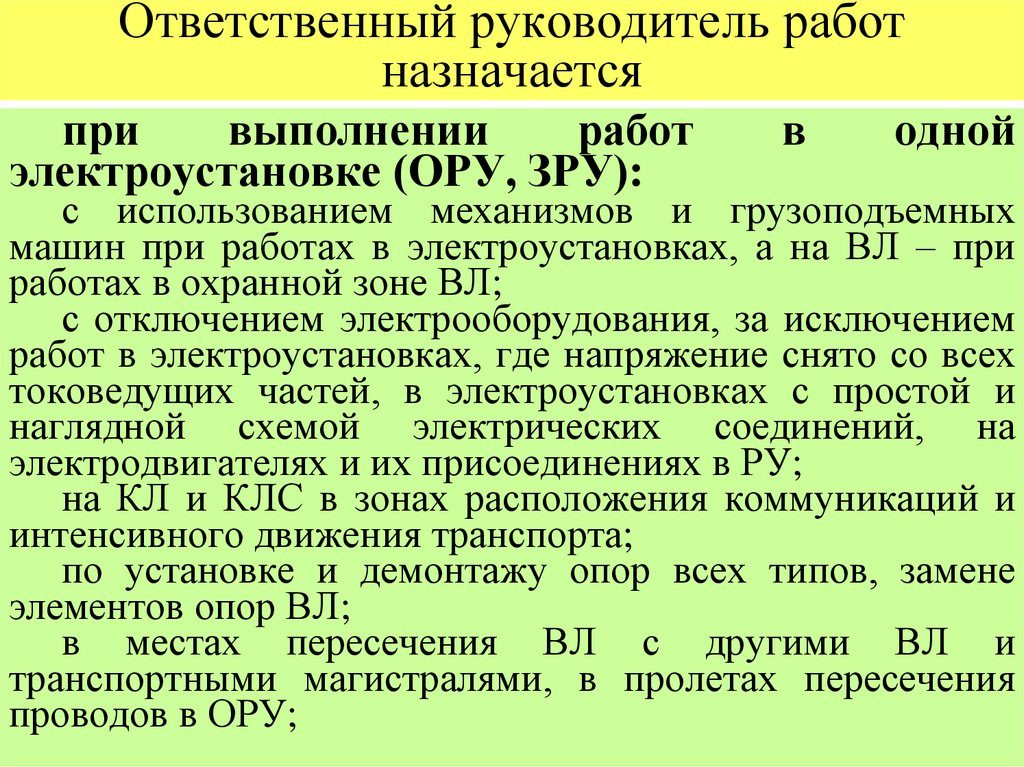

Особенности аренды транспорта у своего работника

Использование автомобиля сотрудника фирмы для реализации потребностей компании может осуществляться разными способами. Первый вариант – компенсация за аренду транспортного средства у физлица.

Этот способ подразумевает, что сотрудник передвигается на своем авто по служебным делам и ежемесячно получает компенсацию расходов на бензин, износ авто и его ремонт.

Оформляется такая операция дополнительным соглашением к трудовому договору.

Другой вариант – полноценная аренда транспортного средства. Сделка по найму машины юридическими лицами у физических лиц регламентируется статьями 632-649 Гражданского кодекса РФ. Арендовать автомобиль у сотрудника можно двумя способами:

При любом из вариантов компания выступает арендатором, а ее служащий – арендодателем. Однако существуют различия в плане обязанностей при эксплуатации ТС.

В первом случае, когда подразумевается наем экипажа, ответственность за поддержание имущества в надлежащем состоянии, а также за его текущий и капитальный ремонт несет арендодатель. Во втором случае вся ответственность возлагается на арендатора.

Аренда автомобиля с экипажем подразумевает, что работник сам будет оказывать работодателю соответствующие услуги.

После того как стороны определятся с типом аренды, компания должна проверить наличие права собственности на авто у сотрудника, которое позволяет ему сдавать ТС внаем.

Затем согласовывается размер арендной платы и составляется соглашение. Перед его формированием руководитель фирмы подписывает приказ на заключение договора.

Он понадобится в случае проведения налоговой проверки, если таковая будет.

Кроме соглашения должен быть составлен акт приема-передачи. Подписание этого документа знаменует передачу автомобиля арендодателем арендатору. Если происходит наем без экипажа, владелец машины должен вместе с ней передать свидетельство о регистрации ТС, талон техосмотра и страховку. Оплачивать страховую премию за ОСАГО может и арендатор, если это предусмотрено соглашением.

Договор аренды автомобиля между организацией и сотрудником организации не имеет установленного формата и не требует нотариального удостоверения.

Бланк можно скачать и заполнить от руки либо на компьютере, а потом подписать.

В части 3 статьи 607 Гражданского кодекса прописано, что договор не считается заключенным, если в нем не указаны основные характеристики автомобиля: модель, год выпуска, номера кузова и двигателя, регистрационный номер.

Бухгалтерский учет аренды авто у работника

Основанием для включения сделки по аренде в бухгалтерский учет является акт приема-передачи автомобиля. Для отражения получения машины в аренду используется забалансовый счет 001. Запись выглядит так – Дебет (Д) 001. Расторжение договора и возврат машины оформляется по кредиту этого же счета – Кредит (К) 001. На арендованный транспорт рекомендуется завести инвентарную карточку.

https://www.youtube.com/watch?v=-o12DEOPqMg

На балансовом счете 01 отражать наемный транспорт нельзя, так как он не числится на балансе компании.

Следовательно, справка о балансовой стоимости арендуемого автомобиля не является обязательным документом при сдаче бухгалтерской отчетности, поскольку ТС находится за балансом компании.

Данная справка содержит сведения о стоимости основных средств (зданий, оборудования, транспорта), принадлежащих организации, поэтому забалансовое имущество не может представлять интерес для инвесторов, страховщиков и кредиторов.

Бухучет операций, связанных с автомобилем, происходит с использованием счета 73 «Расчеты с персоналом по прочим операциям».

Проводки выглядят так:

| Начислена арендная плата за эксплуатацию транспорта сотрудника | 20, 26, 44 | 73 |

| Удержание налога на доходы физических лиц (НДФЛ) из начисленной арендной платы | 73 | 68 |

| Арендный платеж выплачен сотруднику | 73 | 50, 51 |

| Суммы НДС, предъявленного в части расходов по автомобилю, приняты к вычету | 68 | 19 |

| Учтены расходы на содержание ТС | 90 | 26 |

Затраты на ГСМ и путевые листы

При аренде транспортного средства без экипажа арендодатель оплачивает только процедуру техосмотра. Все остальные затраты ложатся на плечи арендатора. К ним относятся:

- оплата за аренду сотруднику фирмы;

- оплата парковочного места;

- страхование машины;

- текущий ремонт ТС;

- заправка автомобиля топливом.

Стоимость ГСМ может учитываться компанией как материальные затраты или как расходы на содержание служебного транспорта в зависимости от функционала, выполняемого наемной машиной.

Отражение расходования топлива в бухгалтерском учете выглядит так:

| Стоимость ГСМ учтена (без налога) | 10 | 60 |

| Учтен НДС по бензину | 19 | 60 |

| Расходы на ГСМ списаны | 20, 26, 44 | 10 |

Затраты на аренду автотранспорта вносятся в бухгалтерские документы в зависимости от того, какой вариант налогообложения использует фирма.

Министерством транспорта РФ разработаны нормы расхода топлива (распоряжение № АМ-23-р от 14.03.2008 года). То есть списывать расходы на ГСМ необходимо в пределах установленных норм. Однако Министерство финансов допускает, чтобы организации, которые не являются автотранспортными предприятиями, самостоятельно разрабатывали нормирование топлива.

Организациям, разрабатывающим свои нормы расхода, следует сформировать приказ об их установлении. Кроме того, для учета затрат на топливо следует их документально подтвердить. Это могут быть как кассовые чеки с автозаправочной станции, так и путевые листы.

Вопрос об обязательном составлении путевых листов спорный. С одной стороны, транспортное средство не принадлежит компании. С другой стороны, с помощью таких листов подтверждается производственная необходимость расходов. Поэтому юридическим лицам все же рекомендуется ввести маршрутные листы и отслеживать их заполнение.

Налоговый учет аренды автомобиля у работника

То, какие расходы будут учтены при расчете налога на прибыль, зависит от двух факторов:

- какие затраты возложены на арендатора по условиям соглашения с сотрудником;

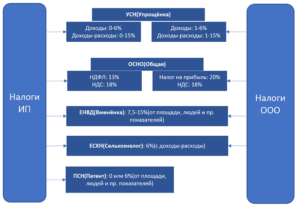

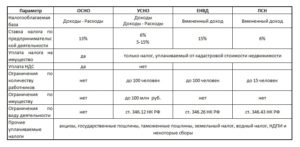

- по какой системе налогообложения работает компания – общей или упрощенной (УСН).

Юридические лица, использующие метод начисления, то есть общую систему налогообложения, учитывают арендную плату в составе расходов на последнее число отчетного промежутка. Остальные затраты (ГСМ, оплату парковки и т. д.) – по датам документов, подтверждающих операции.

При УСН расходы учитываются только после того, как они были произведены и оплачены. Обязательное условие при обоих вариантах налогообложения – экономическая обоснованность затрат, а также их документальное подтверждение. В зависимости от типа затрат комплект подтверждающей документации будет меняться: чеки на бензин, путевые листы, акты, квитанции и т. д.

Налог на доходы физических лиц

В соответствии с Налоговым кодексом РФ выплата за использование личного автомобиля сотруднику признается его налогооблагаемым доходом.

Организация, которая арендует транспорт у своего работника, является налоговым агентом по указанному сбору. Поэтому удержание налога необходимо производить из начисленной арендной платы.

При этом размер налога зависит от того, является служащий резидентом или нерезидентом. В первом случае применяется ставка 13 %, во втором – 30 %.

Днем получения дохода является день его выплаты из кассы или дата перечисления арендной платы на расчетный счет. Сумма налога должна быть перечислена в бюджет не позднее следующего дня после осуществления выплаты работнику.

https://www.youtube.com/watch?v=4EPbvSSZQh8

Расходы на ремонт и техосмотр учитываются в следующем порядке: если по договору аренды эти затраты несет арендодатель, а по факту их оплачивает наниматель, то они считаются доходами первого в натуральной форме. Их следует включить в базу НДФЛ. В остальных случаях стоимость ремонта не является доходом арендодателя.

Затраты на топливо и другие аналогичные расходы не должны включаться в налоговую базу по указанному сбору. Арендатор осуществляет их в собственных интересах, значит работник никакой экономической выгоды не имеет и доходов не получает. Следовательно, налог в этом случае не уплачивается.

Закономерен вопрос о том, как правильно оформить декларацию при подаче отчетности в инспекцию. Расчет по форме 6-НДФЛ производится по всем работникам, которые получают доход от компании.

Выплата сотруднику за арендованный автомобиль (как с экипажем, так и без) отражается в следующих строках:

- 020 (размер выплаченной арендной платы).

- 130 (общая сумма выплаченной арендной платы).

По налогам будут задействованы следующие строки:

- 040 – исчисленный налог с арендной платы;

- 070, 140 – удержанный налог.

Образец декларации демонстрирует, что отражение дат операций происходит в следующих строках:

- 100, 110 – дата фактической уплаты дохода;

- 120 – день, следующий за днем уплаты.

О транспортном налоге

Несмотря на то что автомобиль сдан внаем, обязанность по уплате транспортного налога остается за владельцем ТС. Юридическое лицо, арендующее машину, платить этот сбор не должно. Кроме того, сумму налога нельзя внести в расходы нанимателя и в договоре.

Единственный способ снять с арендодателя бремя по транспортному платежу – увеличить арендную плату на размер сбора.

Тогда налог будет фактически уплачен за счет фирмы.

Нужно ли платить налог на имущество

Если договор предусматривает выкуп автомобиля, появится ли обязанность по уплате сбора на имущество после перехода прав владения машиной к организации? Нет, этого не произойдет, так как с 1 января 2013 года любое движимое имущество, поставленное на баланс в качестве основного средства, освобождается от уплаты налога.

Если же выкуп не предусмотрен, сбор платить тоже не нужно, так как машина числится на балансе предприятия. Остальные налоги и взносы зависят от того, какой режим налогообложения применяется юридическим лицом.

Расчет налога на прибыль

Рассчитывая указанный сбор, организация вправе учесть затраты, связанные с арендой, в качестве фактических расходов. Туда же она может включить плату за ГСМ и страховые взносы.

В случае с последующим выкупом автомобиля его выкупная стоимость не учитывается, так как такой транспорт является амортизируемым имуществом. С суммы, которая уплачена сотруднику за покупку, НДФЛ не удерживается.

Страховые платежи

При аренде автомобиля без экипажа страховые взносы в Пенсионный фонд и Фонд обязательного медицинского страхования не уплачиваются. В случае аренды транспорта с экипажем следует разделить платежи по аренде и управлению. Это необходимо сделать, потому что с арендной платы сборы не уплачиваются, а с суммы оплаты за услуги управления ТС перечисляются страховые взносы.

Если платежи по условиям договора не разделены, внебюджетные фонды могут удержать взнос со всей суммы целиком – и с платы за наем, и за услуги управления. Взносы в Фонд социального страхования, связанные с несчастными случаями на производстве и профессиональными заболеваниями, уплачиваются, если это предусмотрено соглашением. В остальных случаях они не являются обязательным платежом.

Налог на добавленную стоимость

В соответствии со статьей 143 Налогового кодекса РФ предоставление личного автотранспорта сотрудника в аренду работодателю НДС не облагается. В случае найма машины с экипажем необходимость начисления НДС зависит от вида затрат и условий соглашения.

Затраты на ремонт автомобиля в этом случае несет арендодатель. Таким образом, если фактическую стоимость ремонта оплачивает арендатор, эти средства выступают доходами сотрудника. Поэтому работодатель обязан начислить НДС с сумм, затраченных на ремонт. Исключением является ситуация, когда арендатор ремонтирует транспорт, поврежденный по его вине. В этом случае НДС не начисляется.

ЕНВД и ОСНО

Учредитель организации решает, какую систему налогообложения ему выбрать. Впоследствии расходы, связанные с наймом транспортного средства, учитываются согласно выбранному режиму. Если налогоплательщик уплачивает единый налог на вмененный доход (ЕНВД), затраты по аренде облагаемую базу не уменьшают. Этого связано с тем, что налог высчитывается из вмененного дохода.

https://www.youtube.com/watch?v=a3S87zDjCfg

Однако возникают ситуации, когда организация использует транспорт для деятельности, облагаемой ЕНВД, и для сферы, которая предполагает общую систему налогообложения. В этом случае расходы на аренду необходимо распределить и отразить это распределение в налоговой отчетности.

Итоги

Для обеспечения нормальной деятельности фирма может брать в эксплуатацию транспорт своих сотрудников. Транспортное средство передается во временное пользование с возможным последующим выкупом или без него.

При этом аренда личного транспорта в служебных целях требует не только корректного составления договора найма, но и правильного отражения операций в бухгалтерском учете. Основанием для отражения является акт приема-передачи, подтверждающий сделку. Кроме того, операция найма должна отразиться и в налоговой отчетности.

Начисление налогов происходит в соответствии с режимом налогообложения, согласно которому фирма осуществляет работу.

Аренда авто:

Видео:Аренда автомобиля у физического лица. Учет и налоги при аренде автомобиляСкачать

Налогообложение аренды авто без экипажа у физического лица юридическим лицом

Многие люди интересуются, как арендовать машину у физического лица и какие налоги надо заплатить при сдаче его юридическому. Ниже рассмотрена система налогообложения РФ и основные нюансы по оплате арендатору за авто.

- Факторы, влияющие на налоги

- Система налогообложения

- Расходы

- Какие налоги платит арендодатель-физическое лицо

- Обязанности по оплате налогов арендатора-организации

- Подача отчётности в налоговую

Факторы, влияющие на налоги

Прежде чем оформить сделку по аренде автомобиля без экипажа или с ним, необходимо определиться, нужен ли вам водитель. Статьи 642–649 ГК РФ регулируют форму договора, а также определяют права и обязанности участников сделки.

Преимущественно все издержки, связанные с содержанием и использованием машины, ложатся на арендатора, что тоже регулируется этим и Налоговым кодексом.

Знаете ли вы?В Москве запущен каршеринг-проект краткосрочной аренды авто по принципу велопроката с поминутной оплатой.

Пользователю необходимо скачать мобильное приложение и забронировать необходимую модель.

Факторами, влияющими на величину налогов, являются следующие:

- Прежде всего важно понять, к какому типу лиц относится арендодатель: юридическому или физическому.

- Способ найма машины: с водителем или без.

- Вид договора: аренда, ссуда или эксплуатация ТС собственного сотрудника, в случае чего ему положена компенсация расходов.

- Является ли владелец авто резидентом или нерезидентом. Стоит отметить, что согласно законодательству РФ, к первым относятся лица, что постоянно проживают на территории страны или имеют вид на жительство в РФ. Что касается юр. лиц, то для того чтобы фирма была признана резидентом, она должна быть зарегистрирована в соответствии с законодательством страны. Для того, чтобы физ. лицо являлось плательщиком НДФЛ, граждане должны находиться на территории страны не менее 183 дней в течение 12 следующих месяцев подряд. Таким образом, налоговыми резидентами могут выступать и граждане других государств.

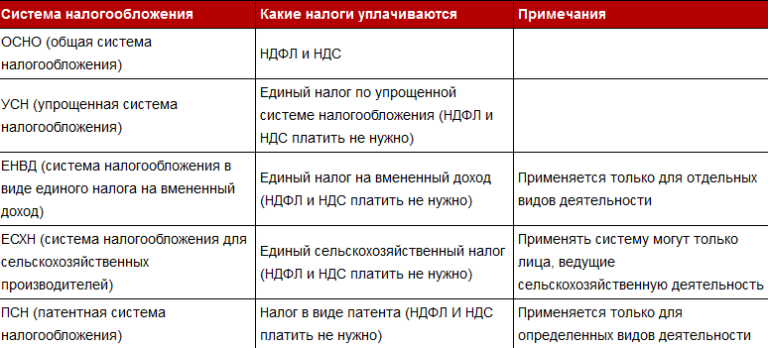

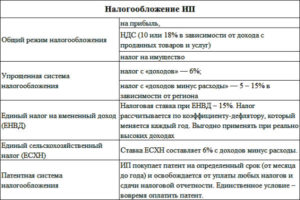

Система налогообложения

При предоставлении машины в аренду без водителя налоги, что необходимо уплатить в результате реализации такой деятельности, будут зависеть от статуса арендодателя. Физ. лица согласно действующего законодательства платят НДФЛ в размере, установленном НК РФ. При этом сумма налога может изменяться в зависимости от условий аренды, что прописаны в договоре.

Важно!Оплата страховых платежей в страховую компанию по умолчанию ложиться на арендодателя. По согласованию сторон эту обязанность можно закрепить за арендатором.

Если же арендодателем выступает ИП, сумма налога будет зависеть от системы налогообложения. Предприятие может вести деятельность по упрощённой системе или же по общей.

Расходы

Между арендодателем и арендатором транспортного средства, согласно действующему законодательству РФ, обязательно заключается договор, где описываются все виды расходов, которые понесут обе стороны.

Владелец ТС, не являющийся индивидуальным предпринимателем, передаёт своё имущество во временную эксплуатацию юридическому лицу. При этом собственность на объект остаётся за владельцем.

Если в договоре не устанавливается срок пользования имуществом, то по умолчанию считается, что договор аренды заключается на неопределённый период времени.

Какие же виды расходов несут обе стороны:

- Главной обязанностью арендатора является своевременная оплата услуг по аренде авто в размере и в сроки, установленные договором.

- Дополнительно на арендатора возложена ответственность за оплату ремонта ТС, эксплуатационные издержки авто (стоянка, ГСМ, мойка), если условиями договора не предусмотрено иное.

- Расходы на ТО машины относятся к обязанностям арендатора.

- Страхование и внесение страховых сумм. В договоре аренды обязательно указывается субъект, отвечающий за выполнение этого условия.

- Возмещение убытков в случае возникновения страхового случая. Лицо определяется согласно условиям договора страхования.

Важно отметить, что все виды расходов и обязанности сторон необходимо прописать в пунктах договора аренды.

Какие налоги платит арендодатель-физическое лицо

Физическое лицо, сдающее собственную машину в аренду какому-либо хозяйствующему субъекту, обязательно должно платить налог на доходы в определённом законодательством размере. Арендодатель может не регистрироваться в налоговой службе индивидуальным предпринимателем. Тогда ставка налога на доходы физических лиц составляет 13%.

Рекомендуем для прочтения:

- Аренда авто у сотрудника организации для служебных и других целей

- Аренда транспортного средства с экипажем

- Машина в аренду для поездки за границу

- Дополнительное соглашение к договору аренды ТС

Юристы однозначно трактуют ещё один важный аспект, который обязательно необходимо отражать в договоре — уплату налога на транспорт.

В случае, когда такой пункт не обозначен в составленном документе, то обязанность уплаты ложится на того, за кем зафиксирована регистрация машины, и не подлежит ни возмещению, ни включению в расходы арендатора.

Единственный способ переложить ответственность за его перечисление в бюджет — прописать обязанность уплаты платежей в договоре определённой стороной сделки.

Обязанности по оплате налогов арендатора-организации

В случае если сделка была оформлена между организацией и арендодателем физическим лицом, согласно п. 1 ст. 226 НК РФ, арендатор обязан исчислить, удержать и перечислить в бюджет НДФЛ. В таком случае юр.

лицо выступает в качестве налогового агента по отношению к арендодателю, а НДФЛ с арендной платы удерживает в момент её выплаты.

Также важно уточнить, что налог в обязательном порядке должен быть перечислен в течение 1 дня с момента получения дохода физ. лицом.

https://www.youtube.com/watch?v=Hh7B8hwXMJc

В тексте договора аренды без экипажа может быть указано лицо, которое выступает выгодоприобретателем при наступлении страхового случая. Фактически такое право имеет любая из сторон, заключившая договор.

Для юридического лица сумма арендной платы и смежных расходов на содержание авто включаются в общий объём всех издержек и учитываются при расчёте налога на прибыль.

В этом случае важно отметить, что автомобиль должен использоваться для осуществления основной деятельности организации.

Не редко компании относят к совокупным расходам и другие позиции, такие как: оплата паркингов, услуги автомойки, ТО, замену деталей и проведение ремонтов машины, ГСМ и прочее.

Знаете ли вы?В 1916 году автомеханик Джо Сандерс одолжил свой Ford приятелю, чтобы тот съездил на свидание с девушкой, приделав счётчик пробега к колесу машины и вытребовал 10 центов за каждую милю. После этого в газете появилось рекламное объявление фирмы по прокату авто Saunders System.

Для внесения их в статью расходов, связанных с ведением хозяйственной деятельности, важно подтвердить их документально.

В случае с учётом расходов на ГСМ обязательно стоит позаботиться о наличии путевых листов, составленных и оформленных согласно требованиям российского законодательства.

Все документы, подтверждающие расходы, должны быть обоснованными в бухучёте и констатировать экономическую необходимость аренды ТС на предприятии.

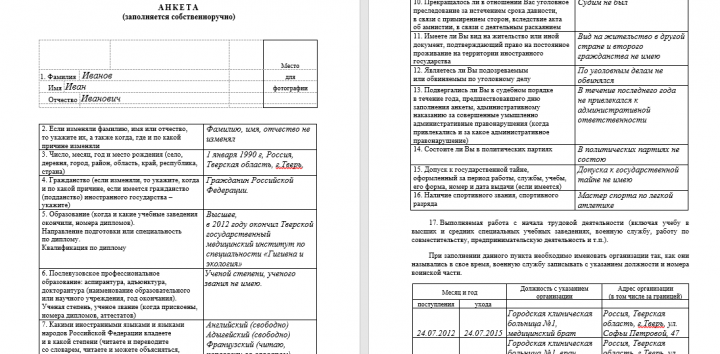

Подача отчётности в налоговую

Арендатор, как налоговый агент, обязан подавать справку 2-НДФЛ о доходах, выплаченных физическому лицу за полученную услугу по аренде автомобиля. Для составления отчётности используют специальные коды доходов, которые являются обязательными реквизитами при заполнении справки.

Для отображения выплат и НДФЛ по расчётам услуг гражданско-правового характера используют код 2010 и 2400, по которому определены доходы, полученные от аренды или другого использования ТС.

Отчёт по форме 6-НДФЛ составляется по тем физ. лицам, которым предприятие произвело выплаты.

В соответствии с этим доходы физических лиц по аренде автотранспортного средства также отражаются в этом отчёте.

Услуга аренды авто у физических и юридических лиц имеет свои нюансы. При заключении договора необходимо точно прописывать все обязательства обеих сторон, чтобы правильно распределить обязанности. Рассмотрев факторы, влияющие на налоги при оплате аренды автомобиля, вы сможете учесть свои расходы и корректно подать отчётность в соответствующие органы.

Видео:Патентная система налогообложения для ИП в 2023 годуСкачать

Налоги при аренде автомобиля у физического лица в 2021 году

Автомобиль – важное подспорье в быту и на работе. Сотрудник, обладающий личным автотранспортом, пользуется гораздо большим спросом при приеме на работу, а сдача в наем вашего четырехколесного друга даст дополнительный доход в семейный бюджет.

Однако не следует забывать о необходимости платить налоги при аренде автомобиля у физического лица.

Кто несет ответственность за уплату налогов, в каких объемах они взимаются, а также различные способы сдачи транспортного средства в аренду – эту информацию мы предлагаем в данной статье.

Варианты найма у физлица

В соответствии с Налоговым кодексом РФ, следует разделять несколько вариантов аренды транспортного средства у физического лица. В зависимости от условий заключенного договора можно определить и сторону, несущую ответственность за уплату установленных сборов, а значит, вид и размер налоговых ставок:

Первый вариант – это договор аренды автомобиля между физическим лицом и организацией, где налоги ложатся на организацию, а физлицо действует без образования ИП. В этом случае организация выступает в качестве налогового агента:

- берет на себя обязательства по удержанию налоговых вычетов из доходов, причитающихся физическому лицу за аренду ТС;

- предоставляет отчетность в налоговый орган по месту своей регистрации о суммах, перечисленных за аренду, и произведенных вычетах по форме 2-НДФЛ.

- Второй вариант – договор заключается между организацией и физическим лицом, являющимся предпринимателем. В этом случае арендатору достаточно предоставить свидетельство о регистрации ИП и документы, подтверждающие, что он стоит на учете в налоговой инспекции. В рамках данной сделки все обязанности платить налоги ложатся на индивидуального предпринимателя, который будет это делать в соответствии с выбранной им формой налогообложения.

- Третий вариант – договор аренды между физическими лицами. В этом случае, следуя указаниям 23 главы Налогового кодекса (п.1 ст. 229), физическое лицо-арендодатель обязано предоставить декларацию за истекший год в фискальный орган по месту проживания, в срок до 30 апреля.

Какие налоги нужно платить

Ставка подоходного налога с аренды автомобиля у физического лица может изменяться в зависимости от условий, на которых рассматриваемое лицо осуществляет сдачу в аренду.

https://www.youtube.com/watch?v=tgtIEO4nWh8

Если вы, являясь ИП, сдаете в аренду свой автомобиль, размер налога зависит от формы налогообложения, на которой вы в настоящий момент находитесь: это может быть ЕНВД (единый налог на вмененный доход), УСН (известная в народе как «упрощенка») или ОСНО – общая система налогообложения.

В случае, когда вы как физическое лицо не желаете регистрироваться в налоговой инспекции и открывать ИП, доход, получаемый за аренду, облагается НДФЛ, то есть стандартным налогом на доходы для физлиц, составляющим 13%.

Этот размер не изменится как в случае с вычетом, производимым за вас организацией-налоговым агентом, так и в случае, если вы лично как физическое лицо будете подавать декларацию.

Аренда ТС с экипажем

Разбираясь в вопросах аренды автомобиля, важно понять основные разграничения: есть так называемая аренда без экипажа – без включения услуг по ремонту, обслуживанию и управлению автотранспортом, и соглашение с оказанием данных услуг. Каждый из этих видов найма ТС имеет свои плюсы и минусы, и обременяет обе стороны соглашения соответствующими обязанностями.

Аренда транспортного средства с экипажем у физического лица подразумевает, что обязанности по поддержанию имущества в должном состоянии, проведению капитального и иных видов ремонта, как и необходимость предоставлять запчасти и аксессуары возлагаются на арендодателя. Услуги, оказываемые им по управлению и техническому обслуживанию транспортного средства, должны быть достаточными для нормальной и безопасной эксплуатации автомобиля в соответствии с закрепленными в договоре целями.

Аренда автомобиля с экипажем у физического лица в части, касающейся налогов, не отличается от найма без экипажа. Налогообложение происходит по ставке 13% для граждан России и 30 – для иностранных гостей, если владелец имущества не является индивидуальным предпринимателем.

Для организации важно знать, что выплаты по договорам, регламентирующим передачу работодателю во временное пользование или распоряжение имущества работника, не облагаются взносами на обязательное пенсионное, медицинское и социальное страхование, а также вычетами на страхование от несчастных случаев и профзаболеваний.

Без экипажа

В ходе заключения соглашения по найму автотранспорта без экипажа арендодатель соглашается предоставить свое транспортное средство в распоряжение арендатору на срок, указанный в соглашении, за оговоренную плату. Отличительной чертой от предыдущего варианта является отсутствие оказания услуг по управлению машиной и ее техническому обслуживанию.

Какие налоги платятся по договору аренды автомобиля без экипажа, и в этом случае определяется статусом арендодателя: физическое лицо платит НДФЛ в установленном размере – лично в налоговый орган либо через юрлицо – налогового агента.

Подобные договоры найма могут быть заключены в обычной произвольной письменной форме независимо от условий, в них закрепленных; кстати, к этим соглашениям не применяются обязательные правила о регистрации, как к обычным договорам аренды.

Положено ли возмещение

Еще один важный вопрос: возможно ли возмещение транспортного налога по договору аренды, если организация арендует транспортное средство у физического лица. Данная ситуация однозначно трактуется юристами – транспортный сбор остается на арендодателе и возмещению не подлежит, как и не подлежит включению в понесенные расходы организации.

Так же не переходит обязанность по уплате транспортного сбора временному владельцу; единственно возможный вариант – установить в договоре оплату в сумме, компенсирующей уплату налога, и таким образом решить проблему.

Транспортный налог:

Видео:Все, что нужно знать ИП о налогах в 2023 годуСкачать

Аренда авто у ИП без экипажа налогообложение

Не все организации и ИП имеют возможность приобрести парк транспортных средств для производственных нужд и для них будет актуальна аренда транспортного средства.

При этом в обязанности некоторых сотрудников входят функции, предполагающие разъездной характер работы или необходимость осуществления грузоперевозок. В этих случаях можно заключить договор аренды транспортного средства.

Договор аренды транспортного средства

Представляет собой письменное соглашение двух сторон: работодателя и работника (или другого лица), в котором указываются все условия и нюансы аренды личного транспорта последнего. Все вопросы, касающиеся разрешения споров сторон регулируются гражданским законодательством (ст.632, ст.642 ГК РФ, пп.10 п.1 ст.264 НК РФ).

В договоре необходимо обозначить следующие моменты:

- Вид договора: аренда транспортного средства с экипажем/ без экипажа.

- Назначение транспортного средства: перевозка пассажиров, грузов и т.д.

- Срок аренды.

- Порядок оплаты.

- Иные условия, необходимые для полного удовлетворения требований обеих сторон.

Аренда транспортного средства с экипажем

Гражданско-правовой акт, представляющий собой соглашение двух сторон об аренде автомобиля, по которому транспортное средство предоставляется за плату и управление и техническое обслуживание производится силами арендодателя.

https://www.youtube.com/watch?v=t1QcUr2JKTA

На что обратить внимание:

- При заключении соглашения нужно четко понимать, что является объектом, а что предметом договора. В данном случае предмет – это передача автомобиля в аренду и обязательства со стороны арендодателя по его эксплуатации и техническому обслуживанию и арендатора по оплате арендных платежей, а объект – само транспортное средство.

- В данном договоре необходимо точно указать все характеристики транспортного средства: марка, модель, цвет, номер и т.д. Стоит уделить особое внимание пункту о составе экипажа. Лучше сразу письменно зафиксировать все требования арендатора к квалификации водителя, правилам эксплуатации автомобиля.

- Члены экипажа являются работниками арендодателя и подчиняются его распоряжениям. Оплату услуг и налоги экипажа осуществляет арендодатель. Но в договоре можно предусмотреть и иное.

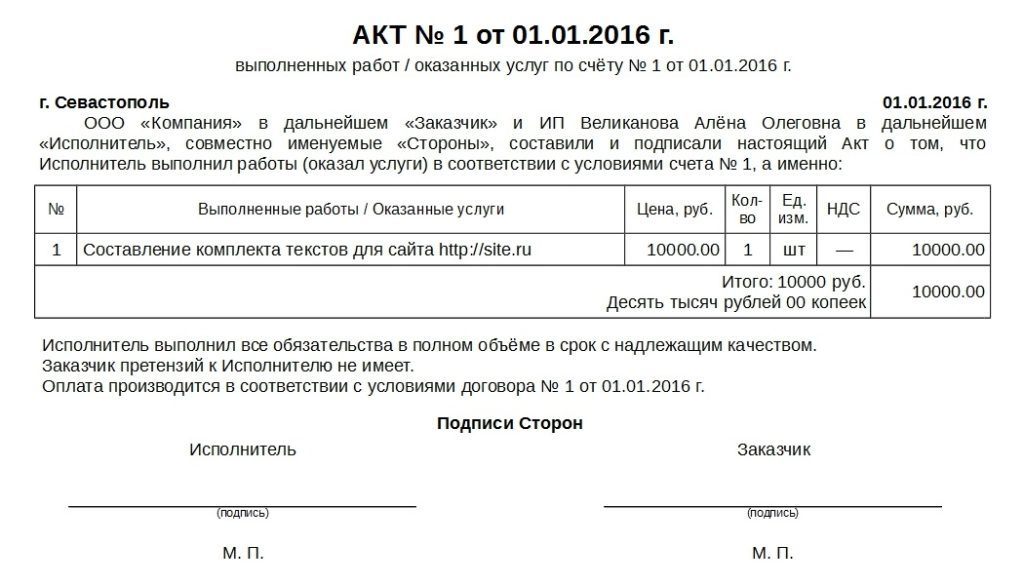

- Что касается денежных расчетов между сторонами, то в договоре указывают отдельно оплату за аренду транспортного средства и стоимость услуг арендодателя по управлению автомобилем. К соглашению составляют акт приема-передачи транспортного средства, график арендных платежей.

- Такой договор заключается с организацией, ИП или прочим физическим лицом. При этом страхование ТС, текущий и капитальный ремонт проводит арендодатель, а расходы на ГСМ, масло и прочие материалы несет арендатор.

Аренда транспортного средства без экипажа

Отличается от предыдущего соглашения только тем, что арендодатель передает свой автомобиль во временное пользование без оказания своих услуг по его управлению и может заключаться со своим работником.

Все расходы по страхованию, эксплуатации, ремонту, техническому обслуживанию ложатся на плечи арендатора. Все эти моменты находят письменное отражение в самом соглашении.

Если в договоре не предусмотрен пункт, запрещающий передачу транспортного средства третьим лицам, арендатор может воспользоваться этим и без согласия собственника передать автомобиль в субаренду. Но все риски, связанные с причинением вреда имуществу арендодателя целиком и полностью остаются на совести первого арендатора.

Компенсация за использование автомобиля

Возможен ещё один вариант использования работником своего автомобиля в служебных целях. Ст. 188 Трудового кодекса предусматривает выплату компенсации за использование личного авто в производственных целях при разъездном характере работы.

Для этого достаточно приказа по организации или ИП. Сумма компенсации включает в себя вознаграждение работнику, его расходы на ГСМ, ремонт и обслуживание. Но эта сумма законодательно ограничена (пп.11 п.1 ст.

264 НК РФ и Постановление Правительства РФ № 92 от 08.02.2002 г.) и составляют для легковых машин с объемом двигателя до 2000 куб.см. не более 1200 рублей, для более мощных машин не более 1500 рублей в месяц.

Сумма компенсации уменьшает налоговую базу по налогу на прибыль, а НДФЛ и страховыми взносами компенсация не облагается.

Налогообложение при аренде

Суммы, уплаченные в качестве арендных платежей за пользование автомобилем, можно принять в качестве расходов для уменьшения налоговой базы по налогу на прибыль. Согласно ст.

Видео:Договор аренды автомобиляСкачать

Аренда автомобиля с экипажем у ип налогообложение

Однако Налоговый кодекс не расшифровывает понятие «автотранспортные услуги по перевозке пассажиров и грузов». Для понимания сути вопроса в Минфине предложили обратиться к положениям гражданского законодательства.

Условия передачи авто без услуг экипажа оговорены в ст. 642–649 Гражданского кодекса. В соответствии с условиями договора аренды автомобиля без экипажа у физического лица арендодатель получает от арендатора вознаграждение, с которого юрлицо, арендующее авто, должно удержать НДФЛ.

Но аренда автомобиля у индивидуального предпринимателя имеет свои нюансы и особенности. Сдача индивидуальным предпринимателем личного авто в аренду не запрещена действующим законодательством. ИП, являющийся физическим лицом также может использовать своё личное имущества в рамках ведения хозяйственной деятельности.

Таким образом, сдача собственного имущества в аренду – законный вид деятельности. Если ИП работает в организации, и она арендует у него автомобиль, то выплата компенсации за пользование личным автомобилем в служебных целях производится в том случае, когда работа сопряжена с частыми служебными поездками.

Компенсация предполагает погашение стоимости ремонта, горюче-смазочных материалов, техобслуживания, износа.

Аренда автомобиля у индивидуального предпринимателя: нюансы и особенности

Арендодателю предоставляется право использовать в нерабочее время (с ___ часов до _____ часов в будни и полные сутки в выходные и праздничные дни) сданный в аренду Автомобиль в личных целях.

Но часто встречается отсутствие желания или возможности самому садиться за руль. Или требуется специальная техника, для управления которой нужны услуги специалиста.

Руководствуются арбитры следующими положениями. Подпунктом 5 пункта 2 статьи 346.

26 Налогового кодекса РФ предусмотрено, что на уплату ЕНВД переводятся налогоплательщики, осуществляющие предпринимательскую деятельность в сфере оказания автотранспортных услуг по перевозке пассажиров и грузов.

Названный вид предпринимательской деятельности осуществляется на основании договоров перевозки.

Как происходит налогообложение при аренде автомобиля у ИП?

Так, глава 40 «Перевозка» Гражданского кодекса регулирует договорные отношения в области оказания автотранспортных услуг по перевозке пассажиров и грузов. Из ее положений следует, что «перевозочная» деятельность предполагает оказание перечисленных услуг на основе договоров перевозки (с. 785 и 786 ГК РФ).

Если оформить с другим ИП договор аренды ТС с экипажем (ИП — сам водитель) кратковременный, напр., на конкретный рейс или на срок 1 месяц, нужно ли уплачивать ЕНВД за это авто?

Такой вид услуг, как передача в аренду автомобиля (так же как и любого другого имущества, кроме имущественного права на авторские произведения и т. п.), не является объектом для удержания страховых взносов (п. 4 ст. 420 НК РФ).

Ее особенности и условия для заключения договора. Процедура оформления аренды и необходимые для этого документы. Налогообложение.

https://www.youtube.com/watch?v=lI53x9cAOz4

Если вы хотите взять автомобиль во временное пользование, то для того, чтобы избежать каких-либо последствий, необходимо правильно выбрать машину и составить договор аренды транспортных средств, прописав в нем все обязательства сторон.

Взаимодействие между арендодателем и арендатором по договорам аренды транспортных средств регулируется параграфом 3 гл. 34 ГК РФ. Договор аренды транспортных средств между юридическим и физическим лицом заключается в простой письменной форме.

Необходимость учитывать услуги водителя несколько усложняет процедуру заключения договора аренды с экипажем, поэтому при соблюдении сделки важно учитывать все требования Гражданского кодекса.

При передаче Автомобиля стороны проверяют его техническое состояние, оговаривают имеющиеся неисправности и порядок их устранения. Данные сведения стороны указывают в Акте приема-передачи.

Если оформить договор аренды ТС с экипажем (собственник – физ.лицо, он же и водитель) кратковременный, напр.

, на конкретный рейс или на срок 1 месяц, нужно ли уплачивать НДФЛ и взносы в ПФР И ФФОМС? Если нужно, то как они исчисляются?

О применении ЕНВД в отношении передачи в аренду транспортных средств

Причем гражданское законодательство не требует выделять стоимость этих составляющих. Если же их стоимость выделена, то соотношение может быть любым (конечно, кроме 0 к 1). Согласно статье 346.26 НК РФ предпринимателям, оказывающим услуги автотранспортного направления, может применяться система налогообложения в виде ЕНВД.

Осуществлять такую деятельность физическое лицо, в частности, индивидуальный предприниматель, вправе только при наличии у него права собственности или пользования, владения и/или распоряжения на средство передвижения, предоставляемое в аренду. Все отношения между арендатором и арендодателем в сфере транспортных услуг регулируются гл. 40 Гражданского кодекса.

При оказании услуг такого рода обязательным является составление договора между его сторонами.

Проанализировав положения Налогового и Гражданского кодексов, Минфин в очередной раз пришел к выводу, что сдача в аренду автомобиля с экипажем не переводится на «вмененку».

Арендатор обязуется в течение _______ после прекращения срока действия настоящего договора возвратить Автомобиль Арендодателю в надлежащем техническом состоянии с учетом нормального износа по Акту возврата Автомобиля (Приложение N ___).

Нужно ли удерживать страховые взносы с аренды автомобиля?

Система налогообложения в виде ЕНВД применяется в части оказания автотранспортных услуг по перевозке пассажиров и грузов, осуществляемых организациями и предпринимателями, имеющими в своем распоряжении (праве собственности, пользования, владения) не более 20 транспортных средств, предназначенных для перевозки (ст. 346.26 НК РФ).

А исходя из договора аренды (фрахтования на время) транспортного средства с экипажем на арендодателя не возлагаются обязанности по оказанию от своего имени услуг, связанных с перевозкой пассажиров и грузов.

Поэтому данный вид деятельности не относится к предпринимательству в сфере оказания автотранспортных услуг по перевозке пассажиров или грузов.

Финансисты рассуждали следующим образом. Автотранспортные услуги по перевозке пассажиров и грузов с использованием не более 20 транспортных средств относятся к видам бизнеса, подпадающим под ЕНВД (пп. 5 п. 2 ст. 346.26 НК РФ).

Как указали судьи в пункте 3 Информационного письма Президиума ВАС РФ от 05.03.2013 № 157, действие подпункта 5 пункта 2 статьи 346.

26 Налогового кодекса РФ, предусматривающего обложение ЕНВД автотранспортных услуг по перевозке пассажиров и грузов, не распространяется на предпринимательскую деятельность, связанную с передачей в аренду транспортного средства с экипажем (фрахтование на время).

К договору аренды транспортных средств должен прилагаться акт приема-передачи автомобиля. Кроме договора аренды транспортного средства арендатору нужно передать документы на автомобиль: ПТС, свидетельство о регистрации транспортного средства, полис ОСАГО, при наличии — полис КАСКО.

Договор аренды грузового авто от ИП к ООО

Арендодатель обязан передать Автомобиль, принадлежности и документы к нему по акту приема-передачи (Приложение N ___) в течение _______ с момента подписания сторонами настоящего договора.

https://www.youtube.com/watch?v=-LVmkeZAMfY

Аренда автомобиля ип у ип. Ип сдает в аренду личный автомобиль. Как происходит налогообложение при аренде автомобиля у ИП?

Деятельность по передаче в аренду транспортных средств (в т. ч. с экипажем) не подлежит обложению ЕНВД. В отношении данного бизнеса следует применять иные режимы налогообложения, и вот по какой причине.

Арендодатель в течение срока настоящего договора обязан поддерживать надлежащее состояние сданного в аренду Автомобиля, включая осуществление его капитального и текущего ремонта. Арендодатель обязан осуществлять капитальный ремонт не реже ________ в ________ (указать периодичность).

Видео:Может ли самозанятый сдавать в аренду автомобиль?Скачать

Налогообложение и бухучет аренды автомобиля у физического лица

Одной из важнейших задач любой организации является быстрая и эффективная работа. И ее сложно решить без использования хотя бы минимума имущественных ресурсов, конкретный набор которого отличается для разных видов бизнеса.

Автотранспорт – один из видов имущества, без которого сложно обойтись не только предприятиям сферы грузоперевозки, пассажирского транспорта, строительной отрасли, но и остальным. Автомобиль дает бизнесу быстроту действий.

Однако не каждая организация может позволить себе его приобрести, да и не всегда это нужно, т.к. потребность в автомобиле может быть временная.

В этом случае самое простое, что можно сделать, это заключить договор аренды. Чаще всего его подписывают с физическим лицом.

В этой статье мы поговорим об особенностях налогообложения в таких отношениях и обсудим бухучет аренды автомобиля у физического лица.

статьи:

1. Договор аренды автомобиля с физическим лицом

2. Может ли арендодатель быть физическим лицом?

3. Арендная плата и оформление документов

4. Налоговый учет аренды автомобиля

5. Расходы на ГСМ при аренде автомобиля

6. Путевые листы при аренде автомобиля

7. Уплата НДФЛ с аренды автомобиля

8. Отражение в 2-НДФЛ и код дохода при аренде автомобиля

9. Доход от аренды автомобиля в 6-ндфл

10. Страховые взносы при аренде автомобиля

11. Бухучет аренды автомобиля с проводками

12. Пример и проводки аренды автомобиля у физического лица

13. Аренда автомобиля 1с 8.3

Итак, идем по порядку. Если у вас нет времени читать длинную статью, посмотрите короткое видео ниже, из которого вы узнаете все самое важное по теме статьи.

(если видео видно нечетко, внизу видео есть шестеренка, нажмите ее и выберите Качество 720р)

Более подробно, чем в видео, разберем тему дальше в статье.

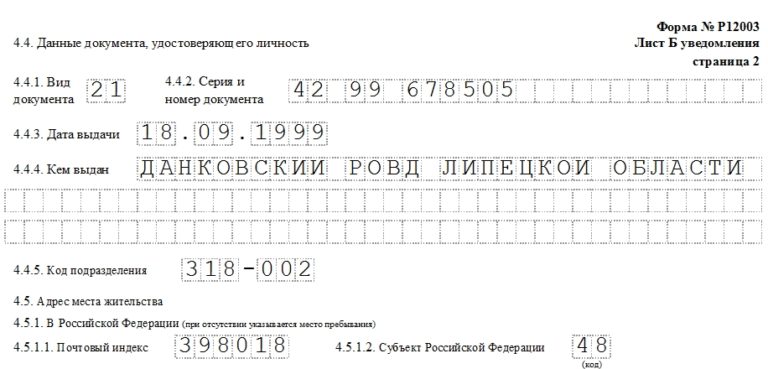

1. Договор аренды автомобиля с физическим лицом

Аренда имущества у физического лица оформляется договором, на основании которого арендодатель (физическое лицо) обязуется предоставить арендатору (организации или ИП) имущество за плату во временное владение и пользование или во временное пользование (ст. 606 ГК).

Договор аренды автомобиля с физическим лицом заключается в простой письменной форме. Обязательной регистрации он не подлежит.

Договор можно заключить на любой срок или вообще не указывать в договоре. В последнем случае он будет считаться заключенным на неопределенный срок. Отказаться от продолжения договора может любая сторона, предупредив об этом другую сторону за месяц или другой срок, который вы пропишете в договоре.

Одним из наиболее важных моментов в заключении договора аренды с физическим лицом является выбор его вида:

- — договор аренды автомобиля с экипажем, т.е. с предоставлением услуг по управлению и технической эксплуатации (ст.632 ГК);

- — договор аренды автомобиля без экипажа, т.е. без предоставления услуг по управлению и технической эксплуатации (ст.642 ГК).

Каждый вид договора имеет свои преимущества и недостатки, так как накладывает различные обязанности на арендатора и арендодателя.

https://www.youtube.com/watch?v=Wk0NZXfbwNg

В первом случае обязанности по поддержанию имущества в надлежащем состоянии, проведение капитального и текущего ремонта, предоставление принадлежностей возложены на арендодателя, во втором – на арендатора.

| Особенности | Аренда транспортного средства | |

| с экипажем | без экипажа | |

| Управление и техническая эксплуатация арендованного транспортного средства | арендодатель (ст.632 ГК) | арендатор (ст.645 ГК) |

| транспортного средства, включая текущий и капитальный ремонт | арендодатель (ст.634 ГК) | арендатор (ст.644 ГК) |

| Оплата расходов, связанных с коммерческой эксплуатацией (топливо, мойка, техобслуживание, расходные материалы, транспортные сборы) | арендатор (ст.636 ГК) | арендатор (ст.646 ГК) |

| Страхование транспортного средства (в т.ч. страхование ответственности за ущерб) | арендодатель (ст.635 ГК) | арендатор (ст.645 ГК) |

| Ответственность за причиненный ущерб третьим лицам транспортным средством, его устройством и механизмами | арендодатель (ст.640 ГК) | арендатор (ст.648 ГК) |

Скачать Образец договора аренды транспортного средства без экипажа с физическим лицом

Скачать Образец договора аренды транспортного средства с экипажем с физическим лицом

2. Может ли арендодатель быть физическим лицом?

В ГК есть интересная норма, которая может поставить в тупик при заключении договора аренды с экипажем. Так в п.2 ст.635 ГК говорится, что при аренде транспортного средства с экипажем лица, управляющие этим транспортным средством и обеспечивающие его техническую эксплуатацию, должны состоять с арендодателем в трудовых отношениях.

И если ваш арендодатель – обычное физическое лицо или ваш сотрудник, то строго говоря, он не может заключить такой договор, т.к. наемных сотрудников он не имеет.

🎦 Видео

Основные проблемы и ошибки ИП на патенте. Бизнес и налогиСкачать

Договор аренды автомобиля | Ошибки применения при оптимизации налогов (7)Скачать

Налоги при сдаче недвижимости - какая схема выгоднее? ИП? Самозанятый? Физлицо?Скачать

Какие Налоги при Продаже Имущества ИП? Как ИП не платить НДФЛСкачать

Регистрация и налогообложение бизнеса: Света Фурсова и Иван БоченковСкачать

Как налоговая находит скрытые доходы обычных граждан, штрафует их и начисляет налогиСкачать

Бизнес на аренде автомобилей. Пассивный доход от автомобиля. Сдать авто в арендуСкачать

Налог с продажи автомобиля в 2023 году, как не платить налог при продаже машины менее 3 летСкачать

Как продавцу не платить налог, а покупателю не пролететьСкачать

Как ИП вывести деньги с расчётного счёта. Бизнес и налогиСкачать

Когда при сдаче в аренду надо открыть ИП?Скачать

ТОП ОШИБОК НАЧИНАЮЩИХ ИП / ЧТО НУЖНО ЗНАТЬ ПРИ ОТКРЫТИИ ИПСкачать

Продажа авто без налогаСкачать

КАК НЕ ПЛАТИТЬ ТРАНСПОРТНЫЙ НАЛОГ?!Скачать

Налоги ИП 2019 | Аренда | Налогообложение ИП | Налоговая оптимизация | Как не платить налоги 2019Скачать