Пять лет назад дешевая пачка сигарет стоила 28 рублей, а дорогая не превышала 73 рублей. Сегодня средняя стоимость одной пачки составляет 110 рублей. Цена на никотин ежегодно увеличивается из-за повышения косвенного налога. Акцизы на табак в 2021 году выросли на 10 процентов. Аналогичный рост был в 2021 году.

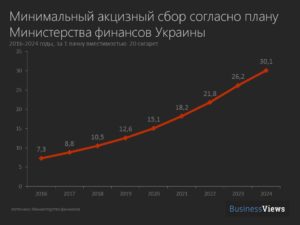

Усиление налоговой нагрузки на 10-15% ежегодно действует с 2013 года. Акциз на сигареты введен государством в комплексе с запретом на курение в общественных местах и борьбу с никотиновой зависимостью граждан по стране.

Согласно исследованиям ВОЗ (Всемирной организации здравоохранения), увеличение налога на 10 % провоцирует уменьшение потребления никотина на 5%.

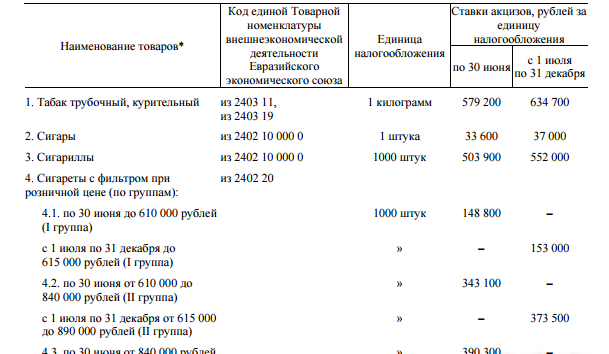

- Подакцизные товары табачной продукции

- Ставки акциза на сигареты

- Акцизная марка на сигареты

- Ответственность за продажу сигарет без акциза

- Порядок уплаты акциза

- Пример расчета акциза на сигареты

- Ставки акцизов: виды, примеры расчёта налога

- Что такое акцизы?

- Виды акцизов

- Сколько платить за топливо — ставка акцизов на бензин

- Налоговое бремя — сумма за алкоголь

- Сигареты — дорогостоящее пристрастие потребителей-налогоплательщиков

- Льготы и преференции

- Определение НДС и примеры расчёта

- Льготы по НДС

- Акцизы на табак в России

- Ставки акциза на табак в России

- Расчет суммы акциза на табак

- Антитабачная концепция

- Как исчислить акциз при реализации подакцизных товаров — НалогОбзор.Инфо

- Что считается реализацией

- Когда начислять акциз

- Ставки акциза

- Акциз на табак для кальяна: как получить, кто платит, сколько стоит

- Чем регулируется акциз на табак для кальяна

- Как его получить

- Сколько это стоит

- Как продавать табак без акциза

- Какая предусмотрена ответственность за это

- Един на всех: в ЕАЭС утвердят общую ставку акциза на сигареты

- Гармония в союзе

- Догнать Россию

- 🎥 Видео

Подакцизные товары табачной продукции

Налог распространяется не только на сигареты с фильтром. Акциз действует на разновидности табака, на электронные устройства для курения и на курительные жидкости. Табак, за который платят налоговый сбор:

- Нюхательный.

- Жевательный.

- Трубочный.

- Курительный.

- Кальянный.

- Папиросный.

- Для сигарет (с фильтром и без).

Фабрики-изготовители покупают акцизные марки на табачную продукцию на этапе сбыта в торговые сети. Табак в качестве сырья не подвержен налоговой нагрузке. Электронные устройства постоянного использования и одноразовые экземпляры совместно с никотиновыми жидкостями попали под действие закона с 2021 года. В тот момент, когда стали пользоваться популярностью у курильщиков и молодежи.

Налог устанавливают для пополнения бюджета от реализуемой продукции, которая не входит в список необходимых предметов для жизни человека. Никотин губит здоровье людей, и этот факт учитывается при формировании государственных отчислений. Косвенный налог помогает отслеживать объем проданной никотиновой продукции и наблюдать ежегодную динамику продаж.

Ставки акциза на сигареты

Тарифы отчислений в бюджет по табаку и изделиям для курения установлены действующим законодательством. Их принимает и запускает в работу Правительство страны.

Ставки ежегодно обновляются, вступают в силу с 1 января наступившего года. Некоторые тарифы повышаются дважды в год, некоторые один раз, а некоторые раз в полтора-два года.

Торговля табачными изделиями реже остается без повышения.

Акциз на табачную продукцию 2021 года:

- Все разновидности табака по цене 2 772 рубля за килограмм.

- Одна сигара 188 рублей.

- За тысячу сигарилл, кретека и биди 2 671 рубль.

- За килограмм нагревательного табака 5 280 рублей.

- Один курительный электронный девайс 44 рубля.

- Жидкая заправка для электронного устройства за 11 рублей миллилитр.

- На тысячу сигарет и папирос с 1 января 1 562 рубля, а с 1 июля 1 718 рублей. С процентной ставкой 14,5 расчетной стоимости. Эта разновидность акциза рассчитывается по двум ставкам одновременно (твердой и адвалорной).

Акциз на сигареты в России 2021 года не вырос дважды. Налог не увеличивался полтора года, повышение произошло только во втором полугодии. Ставка оставалась неизменной с января 2021.

Тарифы 2021 года:

- Готовые к употреблению разновидности табака 3 050 рублей за кило.

- Одна сигара 207 рублей.

- Тысяча сигарилл, биди и кретека 2 938 рублей.

- Килограмм нагревательного табака 5 808 рублей.

- За одно электронное устройство для курения 48 рублей.

- Курительные жидкости для электронных устройств 12 рублей за миллилитр.

- Тысяча сигарет и папирос 1890 рублей и 14,5% расчетной стоимости.

Рост тарифов на никотиновые изделия составил 10 процентных пунктов. Ставка на электронные приспособления и жидкости для них увеличилась на 9%. Налог напрямую не связан с ценообразованием табачной продукции. Однако повышение ставок влечет за собой рост цен в торговых сетях.

Акцизная марка на сигареты

Акцизная марка на сигареты печатается на фабрике Гознак. Она нужна для маркировки ввозимых в страну и произведенных на территории РФ табачных изделий. Акцизная марка с наименованием товара клеится на зарубежные товары, а специальная – на изделия с никотином российского производства. Марка подтверждает подлинность продукции за счет защитных признаков.

https://www.youtube.com/watch?v=JwMV3VHmE-Q

Акцизные марки печатаются на бумаге с водяным знаком двух тонов. С указанием страны (Россия), гербом и подписью акцизная марка. Бумага пронизана двумя видами защитных волокон.

Нанесена химическая защита, которая меняет цвет в ультрафиолетовых лучах. Наименование товара совпадает с содержимым пачки и с количеством или весом изделий.

На марке присутствует капсулированный люминофор – отражающая поверхность.

Специальные марки снабжены теми же защитными знаками. Отличаются от акцизных надписями Российская Федерация, Табачная продукция, Специальная марка. Напечатан светлый водяной знак одного тона. Не подсвечивается ультрафиолетом. Разряд и номер на марке – уникальные и никогда не дублируется.

Сравнивая перечисленные защитные характеристики при покупке табака, запомните, как проверить сигареты на подлинность по акцизной марке.

Разработан специальный прибор, который помогает удостовериться в подлинности марки. Им пользуются организации при проверке табачной продукции. Он называется Cassida Easy Check. Считывает наличие люминофора. При наведении на марку определяет защитный элемент, загорается зеленый индикатор и включается звуковой сигнал. Если индикатор остается красным, марка фальшивая.

Ответственность за продажу сигарет без акциза

Законом карается продажа сигарет без акциза. Ответственность за подобное нарушение определяют правоохранительные органы. Это административное или уголовное наказание. Административный штраф назначают как продавцам, так и фирмам, которые продают табак на сумму меньше 100 тысяч рублей. С организации взыщут до 50 тысяч рублей, с продавца до 5 тысяч.

Если компания или продавец умышленно продают табачные изделия стоимостью выше 1 миллиона рублей, наступает уголовная ответственность. Наказание за нарушение закона – до 6 лет тюремного заключения. Или штраф до 800 тысяч рублей.

Порядок уплаты акциза

Отчисление в бюджет от никотиновых изделий платят производители, импортеры и дистрибьюторы. Каждый налогоплательщик формирует налоговую декларацию на основе количества товара, с которым работал на протяжении отчетного месяца. Провести платеж нужно до 25 числа следующего месяца. Для производителей по месту производства изделий.

Производитель платит налог на основании факта передачи продукции другому подразделению или реализации в торговую сеть. Отчитывается в налоговый орган каждый месяц об операциях, проведенных с подакцизными табачными изделиями.

Импортер совершает подакцизную операцию ввоза табака и таможенная декларация – это отчет о дате сделки. Этот отчетный акт содержит информацию о количестве акцизного товара, по которому оплачивается налог. Если сделки происходят ежемесячно, соответственно и акциз платят каждый месяц. Одним платежом, ведь для импортера не установлены авансовые акцизные выплаты.

Для продавцов табака в отчетной системе фигурирует акт приема-передачи табачных изделий. На его основе дистрибьютор ежемесячно высчитывает акцизную нагрузку. Продавец приобретает никотиновую продукцию у производителей или импортеров. Оплачивает налог, соблюдая принятый срок, до 25 числа следующего месяца.

Пример расчета акциза на сигареты

Дистрибьютор, импортер и производитель будут высчитывать налоговую нагрузку от количества операций с акцизным товаром за месяц. Для табака, электронных сигарет и жидкостей отчисление в бюджет считается по формуле:

Налог = Количество товара * Твердая ставка

Для папирос и сигарет используют расширенную формулу с двумя ставками:

Отчисление в бюджет = (Объем продукции * Твердая ставка) + (Стоимость изделий * Адвалорная ставка)

Допустим, импортер за январь 2021 года ввез на территорию РФ 7 кг. жевательного табака, 2 тысячи электронных сигарет и 300 мл. курительной жидкости. Каждый товар рассчитывается отдельно, ставки на них отличаются.

- 7 кг. * 3 050 рублей = 21 350 рублей.

- 2 000 шт. * 48 рублей = 96 000 рублей.

- 300 мл. * 12 рублей = 3 600 рублей.

Суммируем налог по каждому изделию и получаем 120 950 рублей. Импортер оплатит высчитанный акциз до 25 февраля 2021.

Насколько сложнее рассчитывается налог на сигареты? Предположим, производитель в феврале 2021 года передал 2 500 тысячи сигарет отделу продаж. Стоимость пачки с 20 сигаретами 120 рублей. Это значит, что 125 пачек сигарет будут стоить 15 тысяч рублей.

https://www.youtube.com/watch?v=yuB6lew395k

Налог = (2 500 * 1 890 / 1 000) + (15 000 * 14,5 / 100%)

Получаем акцизное отчисление с сигарет 6 900 рублей. Оплатить налог производитель должен до 25 марта 2021. Приведенные примеры показывают, как правильно считать налог на продукцию, содержащую никотин и сопутствующие товары.

Видео:Акцизы 2019. Новые акцизные марки. Все что нужно знать: виды, бухгалтерия, налоги и вычет.Скачать

Ставки акцизов: виды, примеры расчёта налога

Юридические лица и индивидуальные предприниматели, занимающиеся внешнеторговыми операциями с определёнными категориями товаров, обязаны выплачивать акциз при перемещении подакцизной продукции через границу РФ.

Ниже мы рассмотрим главные функции и виды акцизов в зависимости от объекта налогообложения. Выясним ставки акцизов на 2015 год и уточним условия предоставления льгот и преференций налогоплательщикам акцизов, воспользуемся формулами расчёта акцизов и ещё одного налога — НДС, приведём примеры расчётов.

Что такое акцизы?

Акцизы относятся к косвенным налогам. Их плательщики — организации и предприниматели, перемещающие подакцизную продукцию через границу РФ. Но, этот налог входит в стоимость подакцизных товаров, поэтому бремя налогоплательщика ложится на конечного потребителя.

Облагаются акцизами товары, спрос на которые не меняется из-за понижения или повышения стоимости.

Устанавливается это косвенное налогообложение для перераспределения средств со сверхприбыли в бюджет страны или для защиты национальной продукции путём обложения акцизами импортных товаров.

Начинающим участникам ВЭД будет полезно узнать, как вообще происходит расчёт таможенных платежей. Об этом мы писали в прошлой статье, но, вернёмся к нашей теме.

Виды акцизов

Классифицируются акцизы в зависимости от того, на какую группу товаров они устанавливаются: алкогольные напитки, этиловый спирт, сигареты, легковые машины. Акцизы начисляются на бензин и дизельное топливо, моторное масло, бытовое топливо для отопительных приборов.

Акцизы на разную продукцию имеют разные ставки, методы расчётов.

Сколько платить за топливо — ставка акцизов на бензин

В 2015 году произошло изменение ставок на бензин (ставка приводится из расчёта на одну тонну). Плательщики выплачивают за:

- автобензин ниже 3-го класса – 13 332 рубля;

- 3-го класса – 12 879 рублей;

- 4-го класса – 10 358 рублей;

- 5-го класса – 6 223 рубля;

- прямогонный автобензин – 13 502 рубля.

Для расчёта акциза требуется умножить налоговую базу на ставку (определяется согласно 194 статье НК). Для расчётов существует следующая формула:

СА = БН * СтА,

где СА – это сумма акциза; БН – налоговая база; СтА – ставка (в расчёте на одну тонну).

Пример: Предприятие выпустило 1 000 тон автобензина 3-го класса, который был продан оптовой организации. Расчёт акциза: 12 879 рублей * 1 000 тонн = 12 879 000 рублей.

Налоговое бремя — сумма за алкоголь

Акцизы на алкоголь считаются самыми высокими. Налоговая ставка зависит от содержания спирта в продукции.

Зависимость ставки от содержания спирта нужна для того, чтобы сократить изготовление крепких спиртных напитков.

Ставка на основную алкогольную продукцию из расчёта на литр следующая:

- На этиловый спирт, использующийся в косметических или парфюмерных целях, при оплате организацией аванса по акцизам – 0 рублей;

- На этиловый спирт без выплаты аванса по акцизам – 93 рубля;

- На алкоголь, крепость которого превышает 9% (исключая пиво и игристые вина) – 500 рублей;

- На алкоголь, крепость которого меньше 9% (исключая пиво и игристые вина) – 400 рублей;

- На вина (исключая игристые вина) – 8 рублей;

- На игристые вина – 25 рублей;

- Пиво с крепостью меньше 0,5% — 0 рублей;

- Пиво с крепостью от 0,5% до 8,6% — 18 рублей.

Перед тем, как производить расчёты, требуется узнать налоговую ставку. Расчёты производятся по следующей формуле:

СА = ОРП * СА,

Где СА – сумма акцизов, ОРТ – количество проданных товаров, СА – ставка.

Пример: Организацией было продано 100 000 литров пива. В каждом литре процент спирта составляет 8,6. Цена за 1 литр равна 60 рублям, ставка – 18 рубль в расчёте на литр. Узнать сумму пива можно, произведя следующие расчёты: 10 000 * 60 = 600 000 рублей. Для суммы акциза требуется 10 000 умножить на 18. В итоге, акцизный сбор составит 180 000 рублей.

https://www.youtube.com/watch?v=oZolsoZoOeU

Акцизы на алкоголь считаются самыми высокими.

Сигареты — дорогостоящее пристрастие потребителей-налогоплательщиков

Акцизы на сигареты уплачиваются за любой вид табака, в том числе за курительный. База налога рассчитывается, ориентируясь на сигарету или килограмм табака. Ставки на сигареты в 2015 году составляют:

- Сигары – 128 рублей (штука);

- Сигариллы, биди, кретек – 1 920 (тысяча штук);

- Сигареты – 960 рублей (тысяча штук) плюс 8,5% расчетной стоимости;

- Курительный, кальянный и другие виды табака — 1 800 рублей (килограмм).

Акцизы на сигареты рассчитываются по следующей формуле:

Са = (Ос * Ас) + (Оа * Аа),

Где Са – акцизный сбор, Ос – количество проданного товара, Ас – твёрдая налоговая ставка, Оа – цена на продаваемую продукцию, Аа – адвалорная ставка.

Пример: Организация по производству табака продала 1 000 килограмм продукции. Цена на килограмм товара составляет 7 000 рублей. Ставка равна 1 800 рублей за килограмм. Находим стоимость табака: 1 000 * 7 000 = 7 000 000 рублей. Рассчитываем акцизы: 1 000 * 1 800 = 1,8 миллионов рублей.

Льготы и преференции

Акцизные сборы не распространяются на некоторые категории товаров.

Это подакцизная продукция, передаваемая филиалам компании, которые не могут быть налогоплательщиками, этиловый спирт, передаваемый филиалам компании для изготовления продукции, не облагающейся акцизами.

Льготы предоставляются на денатурированный этиловый спирт и спиртосодержащие денатурированные товары, продаваемые по квотам, закачку газа в пласт в целях нормализации давления, закачку газа в хранилища под землёй.

Акцизы не требуется выплачивать при продаже продукции, облагаемой акцизами, которая помещена под режим экспорта из РФ. Информация о документах подтверждения экспорта вот тут. Не нужно платить налог при первичной продаже конфискованных товаров, продукции, не имеющей собственника, продаже природного газа для личного потребления жилищными кооперативами, физическими лицами и так далее.

Освобождение от акцизов происходит только в том случае, если ведётся учёт соответствующих операций.

Определение НДС и примеры расчёта

НДС представляет собой налог на добавочную стоимость. Его выплачивает контрагент с разницы между закупаемой стоимостью товара и ценой, по которой товар продаётся. Как найти контрагента за рубежом, читайте здесь.

Пример расчёта НДС: Организацией закупается 50 кофт стоимостью 200 рублей. В цену включен налог 18%. Оплачивает его поставщик. Стоимость кофт, в перерасчёте на проценты, можно выразить, как 118%. Цена на кофты, исключая налог, составляет 169,5 рублей. Оставшаяся сумма от стоимости (30,5 рублей) – это и есть НДС. За 50 кофт придётся отдать НДС в размере 1525 рублей.

Льготы по НДС

Льготы по НДС предоставляются при продаже следующих товаров и услуг:

- почтовые марки, конверты и открытки с марками;

- народные промыслы;

- медицинская продукция;

- драгоценные монеты;

- ремонт по гарантии в рамках гарантийного срока;

- ремонтные работы по восстановлению исторических и культурных памятников, зданий культурного значения;

- научно-исследовательская деятельность в счёт бюджета;

- драгоценные металлы;

- питание для школьных и дошкольных объектов, медицинских учреждений;

- медицинские услуги;

- перевозка в городском и пригородном транспорте;

- тушение лесных пожаров;

- обслуживание воздушного, морского транспорта;

- аренда спортивных сооружений в целях организации мероприятий спортивного характера;

- продажа домов, квартир;

- продажа прав на различные изобретения;

- лом, отходы чёрных и цветных металлов.

Льготы предоставляются определённым организациям:

- учреждения, оказывающие образовательные услуги;

- магазины беспошлинной торговли;

- учреждения культурного значения;

- базы отдыха, санатории;

- сельскохозяйственные производители;

- ритуальные службы;

- архивы;

- банки;

- страховые компании;

- негосударственные пенсионные фонды;

- аптеки;

- адвокатские конторы;

Льготы представляются при проведении некоторых операций. Это аренда помещений иностранцами или иностранными компаниями, займы, продажа долей в уставном капитале, ценных бумаг, выполнение социальных программ по строительству жилья для военнослужащих. Льготы распространяются на операции с благотворительностью, предоставлением в аренду квартир, продажу лотерейных билетов.

https://www.youtube.com/watch?v=BMLn0YYQEoc

Акцизы и НДС – понятия, с которыми знаком каждый предприниматель-налогоплательщик. Они довольно просто рассчитываются. Примеры помогут быстрее разобраться в правильном проведении расчётов. Перед уплатой налогов стоит проверить, можете ли вы получить льготы.

Дополнительные сведения по теме вы найдёте в рубрике «Таможенные платежи».

Видео:ОБ ОТВЕТСТВЕННОСТИ ЗА ПЕРЕМЕЩЕНИЕ НЕМАРКИРОВАННОЙ ТАБАЧНОЙ ПРОДУКЦИИСкачать

Акцизы на табак в России

Акциз подразумевает под собой косвенный налог, установленный законодательно, на товары массового потребления. Оплачивать этот налог обязаны юридические лица и предприниматели – непосредственные производители подакцизного товара.

Но так как акциз включается в стоимость товара, увеличение ставки акциза приводит к удорожанию цены на товар. В итоге плательщиком выступает обычный покупатель.

Рассмотрим какие предусмотрены ставки для расчета суммы акциза на табак в России, а также ожидается ли повышение акцизов на табак в 2021 году.

Ставки акциза на табак в России

Для расчета налоговых платежей по акцизу государство разработало несколько видов ставок:

- твердая ставка – рассчитывается в рублях, зависит от количества проданного товара;

- адвалорная ставка – ставка в процентах, рассчитывается в процентном отношении на товар;

- комбинированная ставка – предполагает расчет и в рублях, и в процентах:

В 2021 году акцизная ставка на сигареты, которая рассчитывается из МРЦ, равна 1 562 руб./1 000 шт. плюс 14,5 % от стоимости, но не меньше 2 123 руб./1 000 шт. Согласно плану Министерства финансов, в 2021 г. ставка увеличится до 1 718 руб. плюс 14,5 % (не меньше 2 335 руб.), к 2021 г. – 1 890 руб. плюс 14,5 % (не меньше 2 568 руб.).

Ставка акциза на табак других видов: трубочного, курительного, жевательного, сосательного, нюхательного и кальянного типов в 2021 г. будет равна 2 520 руб./1 кг. К 2021 г. планируется увеличение до 2 772 руб., а к 2021 г. – до 3 050 руб.

Получите 267 видеоуроков по 1С бесплатно:

С 2021 г. электронные сигареты занесены в список товаров, за которые уплачивается акциз. Ставка по ним равна 40 руб./1 шт., планируется увеличение до 44 руб. в 2021 г., а в 2021 г. – до 48 руб. Акциз на жидкости, предназначенные для электронных сигарет в 2021 г. рассчитывается по ставке 10 руб./1 мл и за два года планируется увеличить ее до 12 руб./1 мл.

Также с 2021 года нужно уплачивать акциз на табак, нагреваемый и используемый в курительных устройствах электронного типа. Ставка по этому виду в 2021 г. равна 4 800 руб. за 1 кг и увеличится к 2021 и 2021 гг. до 5 280 и 5 808 руб. соответственно.

По предварительным расчетам Минфина России, повышение ставок по акцизам на табак незамедлительно спровоцирует рост розничной цены за единицу табачной продукции и за 3 года цены поднимутся на 27 %.

Каким образом государство регулирует МРЦ на табачные изделия? Ценовой рост на сигареты выглядит так:

Расчет суммы акциза на табак

В тексте ст. 194 НК РФ прописана формула, по которой происходит расчет себестоимости акциза:

Расшифровка сокращений:

- Са – акцизная себестоимость;

- Атс – акциз с фиксированной ставкой;

- Апнс – акциз с адвалорной ставкой (в %);

- Опс – объем проданных сигарет;

- Фсн – фиксированная ставка налога;

- Спс – розничная себестоимость сигарет;

- Отп – объем табачной продукции.

Во избежание ошибок и проблем с ФНС и другими проверяющими организациями, нужно внимательно рассчитывать суммы акциза.

При реализации и сбыте табачной продукции могут возникнуть связанные с ней нарушения: отсутствие маркировки либо незаконное ее нанесение, продажа без акциза, установление факта сбыта табачных изделий без маркировки в особо крупных объемах и т.д. За нарушения предусмотрена административная или уголовная ответственность:

Антитабачная концепция

В антитабачной концепции, проект которой разработал Минздрав России на 2021-2022 гг., рассматриваются вопросы, связанные с постепенным увеличением налогового бремени на производящие табачные изделия организации. Налог предполагается довести до средних показателей стран Европы, а также планируется утвердить экологический налог на сигареты.

https://www.youtube.com/watch?v=t89XQ9Ui-sE

В документе говорится об эффективности будущих мер и выгоде для государства, которые заключаются в снижении объемов потребления табачных изделий, уменьшении затрат на устранение последствий употребления табака и увеличении отчислений налогов в бюджет.

Таким образом, большинству потребителей табачной продукции экономить будет очень сложно. Ежедневно курильщик расходует около 15% своих средств на сигареты, а если доход равен минимальному, то около 23%. Розничная стоимость сигарет состоит из таких частей:

- цена производителя сигарет – 42 %;

- акциз (налог) – 40 %;

- НДС –18 %.

Стоимость одной единицы табачной продукции сразу же повышается, если происходит увеличение какой-либо из этих частей. Эксперты предполагают, что на рынке возрастет количество контрафактной продукции из стран СНГ, т.к. покупатель вредную привычку не бросит, а начнет поиски более дешевого варианта, пусть и невысокого качества.

В настоящее время на рынке продукции из табака более 37 % принадлежит дешевым маркам сигарет. Для России это довольно высокая цифра, учитывая, что идет борьба за здоровье населения и ведется пропаганда здорового образа жизни.

Видео:Правительство поднимает акцизы на табакСкачать

Как исчислить акциз при реализации подакцизных товаров — НалогОбзор.Инфо

По общему правилу реализация подакцизных товаров на территории России облагается акцизом, если товары реализуют их производители.

Что считается реализацией

Товары считаются реализованными, если право собственности на них перешло от продавца к покупателю (п. 1 ст. 39 НК РФ).

Для целей исчисления акцизов к реализации приравниваются следующие операции:

- безвозмездная передача права собственности на подакцизные товары или использование подакцизных товаров при натуральной оплате (подп. 1 п. 1 ст. 182 НК РФ);

- недостача подакцизных товаров в части, превышающей нормы естественной убыли (п. 4 ст. 195 НК РФ).

Когда начислять акциз

При реализации (передаче) подакцизного товара акциз начислите в день отгрузки (передачи) покупателю (получателю) товаров (п. 2 ст. 195 НК РФ, письмо Минфина России от 14 января 2010 г. № 03-07-06/03).

Если организация продает товары в розницу, то датой реализации для целей исчисления акцизов признается дата передачи товаров подразделению, которое осуществляет розничную продажу (п. 2 ст. 195 НК РФ).

Исключением является случай реализации товаров, переданных в залог, если они с момента заключения договора залога находились у залогодержателя. В таком случае начислить акциз можно только после проведения публичных торгов. Это объясняется тем, что при заключении договора залога товары передаются залогодержателю не с целью реализации (ст. 337 ГК РФ).

Если обязанность по уплате акциза связана с обнаружением недостачи товаров, датой реализации является дата обнаружения недостачи. При этом акцизом облагается то количество недостающего товара, которое превышает нормы естественной убыли (п. 4 ст. 195 НК РФ).

По операциям передачи товаров, произведенных из давальческого сырья, акциз начисляется на дату подписания акта приема-передачи таких товаров (п. 2 ст. 195 НК РФ).

Акциз начислите по всем операциям, дата реализации (передачи) которых относится к текущему месяцу (п. 5 ст. 194, ст. 192 НК РФ).

Ситуация: в какой момент нужно начислить акциз при реализации товаров через посредника?

При реализации товаров по посредническим договорам акциз начислите в момент передачи товаров посреднику.

Объясняется это так.

При реализации произведенных подакцизных товаров возникает объект обложения акцизами (подп. 1 п. 1 ст. 182 НК РФ).

Реализацией товаров признается передача права собственности на товары (на возмездной или безвозмездной основе) от одного лица к другому (п. 1 ст. 39 НК РФ). То есть в общем случае датой реализации считается дата перехода права собственности.

https://www.youtube.com/watch?v=lp65pgfXuDY

Вместе с тем, для целей исчисления акцизов дата реализации подакцизных товаров определяется как день их отгрузки (передачи) (п. 2 ст. 195 НК РФ).

Таким образом, если условиями договора предусмотрен переход права собственности, начислять акциз нужно на дату отгрузки товаров в рамках исполнения такого договора независимо от даты перехода права собственности на него или дату оплаты. Этот вывод подтверждается письмом Минфина России от 14 января 2010 г. № 03-07-06/03.

При реализации товаров через посредников право собственности на товары сохраняется за производителем до момента продажи их посредником (п. 1 ст. 996, ст. 1011 ГК РФ).

Однако передаются они посреднику с целью их реализации, в результате которой право собственности от производителя перейдет непосредственно к покупателю. Поэтому на основании изложенных выше норм начислить акциз нужно на дату отгрузки товаров посреднику.

Аналогичные разъяснения содержатся в письме Минфина России от 7 октября 2008 г. № 03-07-06/87.

Ставки акциза

После определения момента начисления акциза определите ставку акциза по реализованному (переданному) товару. Это связано с тем, что порядок определения налоговой базы зависит от вида налоговых ставок, установленных для различных подакцизных товаров.

Налоговым законодательством предусмотрены три вида ставок акциза:

- твердые или специфические – в рублях на единицу измерения объема реализованного (переданного) подакцизного товара;

- адвалорные – в процентах от цены (стоимости) реализованных (переданных) подакцизных товаров;

- комбинированные – одновременно включающие в себя как твердые, так и адвалорные налоговые ставки.

В настоящее время применяются только два вида налоговых ставок:

- комбинированные – установлены в отношении сигарет и папирос;

- твердые или специфические – установлены в отношении остальных подакцизных товаров.

Такой вывод следует из положений пункта 2 статьи 187 и статьи 193 Налогового кодекса РФ.

Ставку акциза определяйте на основании положений статьи 193 Налогового кодекса РФ.

Ситуация: по какой ставке начислять акциз при реализации газированной винной продукции с объемной долей этилового спирта свыше 8,5 процента?

При реализации газированной винной продукции начисляйте акциз по ставке, установленной в отношении игристых (шампанских) вин.

Объясняется это следующим.

Видео:Повышение акцизов на вейпы и сигаретыСкачать

Акциз на табак для кальяна: как получить, кто платит, сколько стоит

Акцизом называется косвенный налог, включенный в стоимость изделия. К товарам, которые подлежат обложению таким налогам, относятся табачные изделия, в том числе табак для кальяна. Вся табачная продукция при реализации в пределах РФ должна быть отмечена акцизными марками (глава 22 НК РФ).

Чем регулируется акциз на табак для кальяна

Российская Федерация по числу курильщиков занимает одно из лидирующих мест в мире. Каждый год от болезней, связанных с курением, в нашей стране умирают сотни тысяч людей.

Это сказывается не только на судьбе отдельного гражданина, но и на жизни всей страны: страдает экономика, демографическая ситуация. В последние годы началось повальное увлечение курением кальяна.

Считается, что это менее вредно, чем курение сигает, хотя медики с этим не согласны.

Государство принимает множество шагов для того, чтобы сделать табак менее доступным для отдельного человека, особенно ребёнка. Введение акцизного налога на табачные изделия повышает их стоимость, понижает покупательную способность курильщиков и делает табак практически недоступным для детей.

https://www.youtube.com/watch?v=if-ju-x616A

Акцизы на табак регулируются Налоговым Кодексом РФ и выплачиваются гражданами, совершающими операции с подакцизными товарами. К ним относятся:

- юридические лица;

- экспортёры и импортёры;

- индивидуальные предприниматели.

К операциям с подакцизной продукцией относятся:

- Импорт табака.

- Реализация продукции, произведённой в РФ. Реализацией называется переуступка права собственности путем продажи, дарения или натурального обмена. Акциз выплачивает только производитель.

- Реализация конфискованной и бесхозной продукции, которая подлежит акцизному обложению.

- Передача подакцизной продукции (без права собственности).

Акциз оплачивает только производитель. При дальнейшем движении товара, например, от оптового покупателя к розничному, акциз не полагается.

Как его получить

Производитель табачной продукции (индивидуальный предприниматель или юридическое лицо) должен обратиться в местные налоговые органы для получения акцизных марок.

Нужно предоставить:

- заявление по установленной форме;

- отчёт о применении акцизных марок.

Оба документа следует заверить печатью и подписью заявителя. Документы регистрируются работниками налоговой и рассматриваются не больше 3-х рабочих дней: контролируется их достоверность и соответствие административным нормам.

- Положительный ответ возможен только при условии предварительной оплаты и расположения предприятия по месту выдачи марок. Денежные средства должны быть перечислены на счет Федерального казначейства. В платёжном документе необходимо в пункт «назначение платежа» вписать «оплата за специальные марки». При принятии положительного решения, налоговая служба в течение 4-х дней со дня подачи заявления обязана письменно уведомить (по почте или лично) заявителя о том, что марки находятся на стадии изготовления.

- В случае отрицательного решения, заявителя требуется уведомить об этом в течение 4-х дней. При этом предварительно переведённые средства должны быть полностью возвращены в течение 3-х рабочих дней.

При положительном решении работник налоговой направляет заявку на выпуск марок в течение 4-х дней. Срок изготовления марок не должен превышать 18 дней с даты написания заявления.

Выдать заявителю готовые марки должны не позднее 25 дней со дня подачи заявления. Вначале марки вместе с сопроводительными документами поступают в налоговую инспекцию. Затем в трёхдневный срок марки выдаются заявителю при наличии:

- паспорта получателя;

- доверенности заявителя, если получателем является уполномоченное лицо;

- приказа руководителя о назначении уполномоченного лица (копия).

Заявитель может получить специальные марки в любой день, даже позже установленного 25-дневного срока. Ему обязаны выдать марки в день обращения.

Налогообложение табачных изделий, в том числе для кальяна рассмотрено в этом видеоролике:

Сколько это стоит

Правительство России ежегодно увеличивает акцизы. С начала 2021 года также увеличилась ставка акциза на все виды табака. Более того она будет увеличиваться в последующие годы:

- 2021 год – до 2500 руб. за 1 кг табака;

- 2021 год – 2700 руб. ;

- 2021 год – 3000 руб.

Акцизный налог уплачивается в строго установленные сроки:

- до 30 числа месяца — на товар, реализованный до 15 числа;

- до 15 числа следующего месяца – на товар, проданный после 15 числа текущего.

Для вычисления размера акциза необходимо налоговую базу умножить на ставку акциза. Величина базы зависит от законодательно зафиксированной ставки и равняется обычно объёму ввезённой или произведенной продукции, иногда базой считается стоимость реализованной продукции без НДС и акцизов.

Расчёт должен производится по истечении каждого налогового периода (обычно 1 месяц). По итогам заполняется декларация и выплачивается налог (не позднее 25 числа).

Как продавать табак без акциза

В настоящее время небольшие табачные киоски, палатки и Интернет—магазины ведут торговлю безакцизной табачной продукцией. Оборот незаконной табачной продукции превышает долю легальных продаж.

В Российской Федерации отсутствует широкая практика применения административных и уголовных наказаний за отсутствие маркировки. Поэтому кальянные по всей России продолжают работать с контрабандным табаком.

Хотя прибыль кальянных настолько велика, что использование акцизной продукции особо не снижает их доходы.

https://www.youtube.com/watch?v=-CGhw9uLMcM

Гораздо меньшую прибыль получают магазины, торгующие легальным табаком. У них нет таких широких возможностей, как у кальянных.

В итоге труднее всех приходится наиболее добросовестным продавцам, которые реализуют только маркированную продукцию.

Подавляющая часть табака для кальяна завозится из-за рубежа и должна быть маркирована при ввозе на таможне. Отсутствие марок свидетельствует о том, что:

- табак был ввезён контрабандным путём,

- таможенные платежи не производились;

- товар незадекларирован;

- продукция не имеет сертификата качества.

Значит, табак скорее всего некачественный, мог быть изготовлен в несоответствующих условиях, с нарушением технологии, либо это может быть полностью забракованный товар. Такой табак экономически невыгодно ввозить официальным путём, с уплатой всех пошлин и налогов.

Кроме того, часто такой табак производится на территории нашей страны. Он может быть опасен для здоровья из-за несоблюдения санитарно-гигиенических норм и нарушения компонентного состава табака. Но продавать такой табак очень выгодно для недобросовестных продавцов. Низкая себестоимость позволяет получать огромные прибыли.

Какая предусмотрена ответственность за это

Административная ответственность согласно КоАП наступает при операциях с небольшими количествами табачных изделий (статья 15.12):

- Выпуск продукции или товаров без соответствующей маркировки, предписанной законами РФ для осуществления налогового учёта, ведёт к введению штрафов. Должностные лица выплачивают от 3 до 5 тысяч руб., юридические лица – от 30 до 50 тыс. Законом предписано конфисковать предметы административного правонарушения.

- Реализация продукции без акцизных марок, их перевозка, хранение и покупка в коммерческих целях ведёт к штрафу и конфискации продукции. Штраф для граждан составляет 2000-2500 рублей, для должностных лиц – от 4 до 5 тысяч руб., для юрлиц – от 40 до 50 тысяч.

- Уголовная ответственность наступает при операциях с табаком и табачной продукцией в крупных размерах (статья 171.1 УК РФ).

Изготовление, приобретение, хранение, сбыт или перевозка табака гражданином в крупном размере без специальной маркировки предусматривают следующие санкции:

- штраф до 200 тысяч рублей или в сумме оплаты труда за 18 месяцев;

- принудительные работы (до 3-х лет);

- лишение свободы до 3-х лет и штраф 80 000 рублей или сумма другого дохода за полгода.

Это же правонарушение, совершенной группой лиц в крупном или особо крупном размере предусматривает следующие санкции:

- штраф от 100 до 300тысяч руб.;

- заработная плата за 24 месяца;

- принудительные работы (до 5 лет);

- лишение свободы на срок до 6 лет и штраф 1 млн рублей или доход за 5 лет.

Крупный ущерб – это операции с товаром или продукцией на сумму более 1,5 миллиона руб. Особо крупный размер предусматривает стоимость товара более 6 миллиона рублей.

Акцизную марку необходимо наклеить на банку или пачку табака Кроме этого должна быть надпись о вреде табака. Запрещено ввозить табак в упаковках больше 0,5 кг. То есть все упаковки больше 500 грамм – это безакциз.

Конечно, для любителя кальяна нет особой разницы, что курить, акцизный табак или безакцизный. Обычно предпочтение отдаётся второму, так как он гораздо дешевле. Таможенная ставка и акцизная марка делают табак дороже более чем на 60%. Но следует помнить, что в последнем случае гораздо выше риск причинить своему здоровью непоправимый вред.

Про ответственность за незаконный ввоз кальянного табака расскажет видео ниже:

Видео:Занятие № 12. АкцизСкачать

Един на всех: в ЕАЭС утвердят общую ставку акциза на сигареты

Страны — участницы ЕАЭС уже через полгода могут подписать соглашение о единой ставке акциза на табачные изделия. Об этом «Известиям» сообщили в пресс-службе Евразийской экономической комиссии (ЕЭК), заметив, что проект документа (есть у «Известий») разослан странам-участницам.

Соглашение предполагает, что с 2024 года ставка акциза на сигареты в союзе должна составить €35 на 1000 штук, хотя каждая страна может отклоняться от этой суммы на 20% в сторону уменьшения или увеличения. Россия же уже достигла акциза в €35 за 1000 сигарет.

А это значит, наша страна в дальнейшем не сможет активно его повышать.

Гармония в союзе

К концу года страны — участницы ЕАЭС могут подписать соглашение, которое предусматривает единую акцизную политику в отношении табачной продукции. Об этом «Известиям» сообщили в ЕЭК.

Проект соглашения был подготовлен 21 июня, в нем указаны принципы ведения налоговой политики в области акцизов на табачную продукцию для стран — участниц Евразийского экономического союза.

«Известия» ознакомились с документом, который уже одобрен советом ЕЭК и разослан государствам-участникам.

Из проекта соглашения следует, что в ЕАЭС должна произойти гармонизация налоговой политики на табачную продукцию. В документе указано, что на 2024 год страны должны установить единую ставку в €35 на 1000 сигарет.

При этом фактический размер акциза может отклоняться в большую или меньшую сторону лишь на 20%.

В пресс-службе ЕЭК отметили, что в перспективе страны союза на площадке комиссии будут каждые пять лет вырабатывать единую индикативную ставку и диапазоны отклонений.

— Нам важно сформировать в ЕАЭС цивилизованный рынок алкоголя и табака, минимизировать нелегальный трансграничный переток продукции, сохранить здоровье населения, а для бизнеса –– создать равные конкурентные условия, — добавили в ЕЭК.

https://www.youtube.com/watch?v=7vZQUjmApio

Согласно Налоговому кодексу РФ, сейчас в нашей стране ставка акциза составляет не менее 2568 рублей за 1000 сигарет (или €36,5), она высчитывается по сложной формуле, в которой есть две составные части. Но итоговое значение не должно быть ниже указанной величины. В 2021 году акциз увеличится до не менее 2778 рублей за 1000 штук.

Внутри ЕАЭС размеры акцизов могут различаться в разы. Например, в России ставки в четыре раза больше, чем в Белоруссии.

В нашей стране размер акциза вообще самый высокий в союзе — более низкие ставки в других государствах провоцируют приток в РФ нелегальных табачных изделий.

По результатам исследования, проведенного аналитическим агентством Kantar TNS, в I квартале 2021 года доля нелегального рынка сигарет в РФ достигла 10,3%, в то время как годом ранее она оценивалась в 7,7%.

В результате этого существенно изменилась структура российского табачного рынка: совокупный нелегальный сектор занимает теперь четвертое место по объему в рейтинге ключевых игроков, оттеснив на более низкие позиции несколько легальных производителей.

Догнать Россию

Заключение соглашения практически замораживает ставки акцизов на сигареты в России на ближайшие пять лет, сказал «Известиям» исполнительный директор Совета по общественному здоровью и проблемам демографии Виктор Зыков.

— Мы уже в этом году достигли того уровня, который указан как ориентир для 2024 года, –– €35 за 1000 штук. Как указано в соглашении, превысить этот уровень страна может только на 20%.

Это минимальное ежегодное повышение рассчитано, видимо, с учетом прогнозируемого уровня инфляции, — сказал он.

— Однако именно за счет повышения акцизов можно привлечь в бюджет дополнительно сотни миллиардов рублей и одновременно снизить распространенность потребления табака, получить двойную выгоду.

Подписание соглашения лишит Россию этой возможности, отметил эксперт.

Он сказал, что необходимость подписания документа обосновывают возможным ростом контрабанды, но в России в этом году внедрена система отслеживания табачной продукции, цель которой решить проблему «теневой» торговли. То есть теперь каждую пачку сигарет можно будет проверить на подлинность. Получается, что для нашей страны нет выгод от подписания соглашения.

В Минздраве на запрос «Известий» не ответили. Но в 2021 году ведомство уже выступало против гармонизации ставок акцизов на сигареты. Как говорили в министерстве, этот механизм является ограничением для страны, устанавливая потолок роста акцизов.

Как ранее отмечали эксперты, в Евросоюзе, например, нет подобной практики устанавливать минимальные ставки, ограничения и запреты в плане акцизов.

Каждая страна сама решает, каким образом формировать акцизную политику и защищать население от табачной продукции.

Директор по связям с ЕАЭС и защите торговых марок «Филип Моррис Ижора» в России Александр Мироненко сказал «Известиям», что компания всегда поддерживала идею постепенной гармонизации акцизных ставок на сигареты в странах союза.

— Текущий разрыв в ставках является основной причиной растущего перетока нелегальной табачной продукции в РФ. Впервые все стороны пришли к соглашению по индикативной ставке акциза и допустимым отклонениям, и это хорошая предпосылка для закрепления этой договоренности в соглашении, — отметил он.

По его словам, страны ЕАЭС — источник 45% всего объема нелегальных сигарет, продающихся в России.

По результатам исследования Каntar TNS, табачная продукция, поступающая с территории стран союза и продаваемая без уплаты акциза и других налогов в российский бюджет, составляет 6,2% российского табачного рынка, или более 14 млрд сигарет.

Значительный прирост доли поддельной продукции наблюдается в регионах, граничащих с Украиной, а также на Северном Кавказе и в Сибири.

🎥 Видео

Акцизы на алкоголь и табак в ЕАЭС гармонизируютСкачать

Акцизы на сигареты будут расти быстрееСкачать

Акцизы на вейпинг и новые цены. Зачем петиция и что с запретом?Скачать

Маркировка жидкостей для вейпов и электронных сигарет 2023 | Честный знакСкачать

АкцизыСкачать

ХРАНЕНИЕ ТАБАКА И СИГАРЕТ. РАЗВЕСНОЙ ТАБАК.Скачать

Сайгез: Акцизы на табакСкачать

В России вводится табачный акциз в 70, сигареты подорожаютСкачать

Нанесение акциза на Жевательный табак | Электронные сигареты | Сигареты | Кальянный табакСкачать

Маркировка остатков табачных стиков и электронных сигарет. Пошаговая инструкция.Скачать

Кому принадлежит рынок табака и алкоголя в РоссииСкачать

Акцизы на табак в РКСкачать

Курение Табака. 10 Интересных Фактов.Скачать

Как открыть и СКОЛЬКО ПРИНОСИТ ТАБАЧНЫЙ МАГАЗИН. Виккео Академия.Скачать

Повышение акцизов на нагреваемый табак приведет к контрабанде, - экспертыСкачать