- Новости

- Кассовая дисциплина

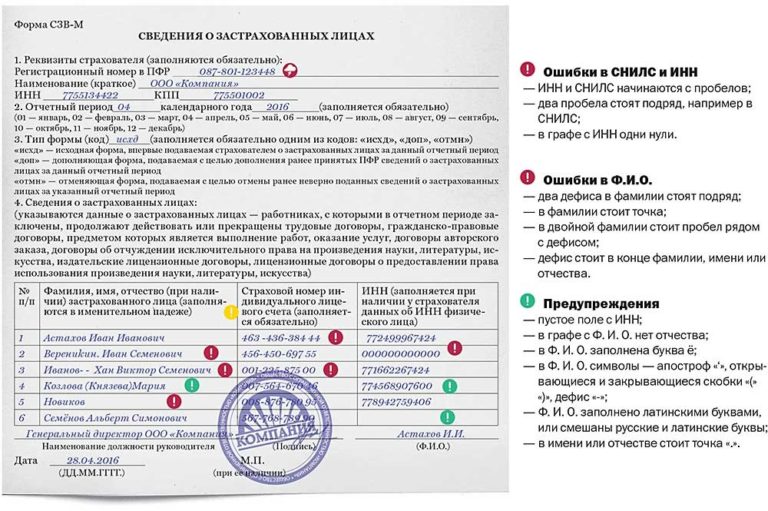

Выдаем деньги под отчет: пошаговая инструкция 12 марта Денис Покшан Эксперт «Бухгалтерии Онлайн»

На нашем форуме очень часто появляются вопросы, связанные с выдачей наличных денежных средств под отчет. Чтобы помочь начинающим бухгалтерам, мы решили составить алгоритм для выдачи наличных под отчет, а также рассказать о том, как поступать в неоднозначных ситуациях, возникающих при работе с «подотчетниками».

Выдать работнику наличные деньги под отчет может потребоваться, например, в целях:

- покупки товарно-материальных ценностей;

- осуществления расходов в командировке;

- расчетов по договорам, которые заключены от имени организации.

Основной документ, который устанавливает правила для выдачи денежных средств под отчет — это указание Банка России от 11.03.

14 № 3210-У «О порядке ведения кассовых операций юридическими лицами и упрощенном порядке ведения кассовых операций индивидуальными предпринимателями и субъектами малого предпринимательства» (далее — Указание).

Для выдачи наличных под отчет в общем случае мы рекомендуем придерживаться следующего алгоритма:

- Шаг 1: Получите заявление

- Шаг 2: Оформите расходный кассовый ордер

- Шаг 3: Передайте ордер в кассу

- Шаг 4: Проверьте кассовую книгу

- Авансовый отчет

- Потрачено меньше

- Потрачено больше

- Если деньги не возвращены

- Неоднозначные ситуации

- Подотчет и онлайн-касса: нужно ли выбивать чеки

- Что такое «подотчет»

- Подпадают ли расчеты по подотчетным суммам под действие закона №54-ФЗ

- Нужно ли применять онлайн-кассу, когда подотчетное лицо совершает покупку у другой организации или предпринимателя

- Выводы

- На какой срок выдается подотчетная сумма. в какой срок нужно отчитаться за подотчетные средства. как

- На сколько дней могут выдаваться подотчет денежные средства

- С какого дня считать выдачу в подотчет на 3 дня

- В какой срок нужно отчитаться за подотчетные средства

- Выдача денег в подотчет из кассы в 2021 году: главные правила

- Срок подотчета

- В какие сроки нужно отчитываться по подотчетным суммам

- Существует ли максимальный срок выдачи денег в подотчет?

- Как происходит выдача денег в подотчёт

- Правила выдачи денег в подотчет — пошаговая инструкция, как избежать ошибок

- Под отчет или подотчет — как правильно?

- Как оформляется выплата подотчет при выдаче из кассы, перечислении на карточку?

- Из кассы

- Перевод на карту

- Сроки сдачи отчета или неизрасходованных денег

- Процедура передачи подотчетной суммы другому лицу

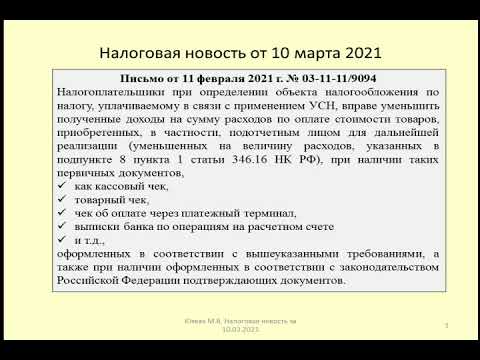

- Порядок подотчета при УСН

- Штрафные санкции

- Деньги под отчет теперь можно выдавать не только сотрудникам

- Какой закон регулирует кассовые операции

- Порядок выдачи денежных средств в подотчет

- Сколько денежных средств можно выдать под отчет

- Можно ли перечислять подотчетные суммы на зарплатную карточку работника

- Как правильно отчитаться по подотчетной сумме

- Как быть, если сотрудник не отчитался по командировке, а нужно выдать деньги на новую командировку

- Какая ответственность за выдачу подотчетной суммы сотруднику, который имеет задолженность

- 1 вариант

- Как не допустить ошибки в расчетах с подотчетными лицами

- Как выдаются подотчетные средства

- Порядок выдачи подотчетных сумм

- Что изменил закон о применении ККТ

- Электронные авансовые отчеты и электронные чеки

- Что делать, если нарушен срок представления авансового отчета?

- Изменения с 1 июля 2021 года

- 🎦 Видео

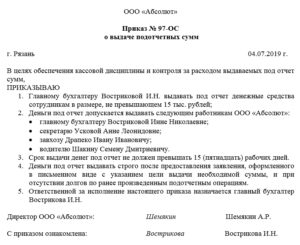

Шаг 1: Получите заявление

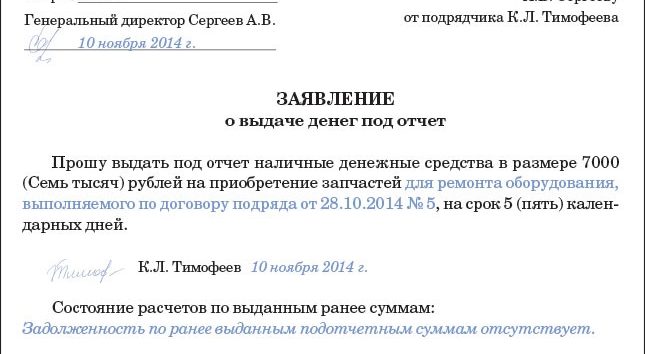

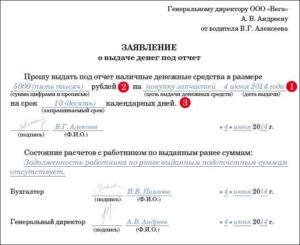

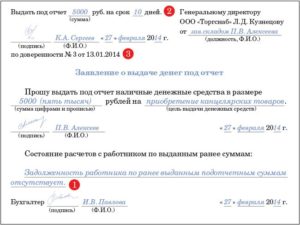

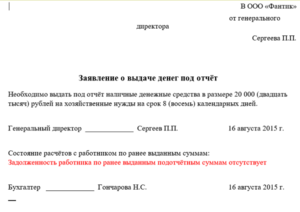

Работник должен подать на имя руководителя заявление о выдаче ему денежных средств под отчет. Единой формы заявления нет, поэтому может применяться произвольная форма. В тексте заявления должны быть отражены: — сумма наличных денежных средств; — срок выдачи.

Руководитель должен согласовать выдачу денег и проставить на заявлении свою подпись и дату (подпункт 6.3 Указания). Без заявления выдавать наличные под отчет нельзя (за исключением случаев, когда для расчетов заведена корпоративная банковская карта).

Шаг 2: Оформите расходный кассовый ордер

После получения заявления оформите расходный кассовый ордер. Форма ордера (КО-2) утверждена постановлением Госкомстата РФ от 18.08.98 № 88. Кассовый ордер может оформить (подпункт 4.2 п.

4 Указания): — главный бухгалтер; — бухгалтер или иное должностное лицо (в том числе кассир), определенное в распорядительном документе, или должностное лицо организации, физическое лицо, с которым заключен договор об оказании услуг по ведению бухгалтерского учета; — руководитель (при отсутствии главного бухгалтера и бухгалтера).

Кассовый ордер должен быть подписан главным бухгалтером или бухгалтером. В случае их отсутствия — руководителем (подпункт 4.3 п. 4 Указания).

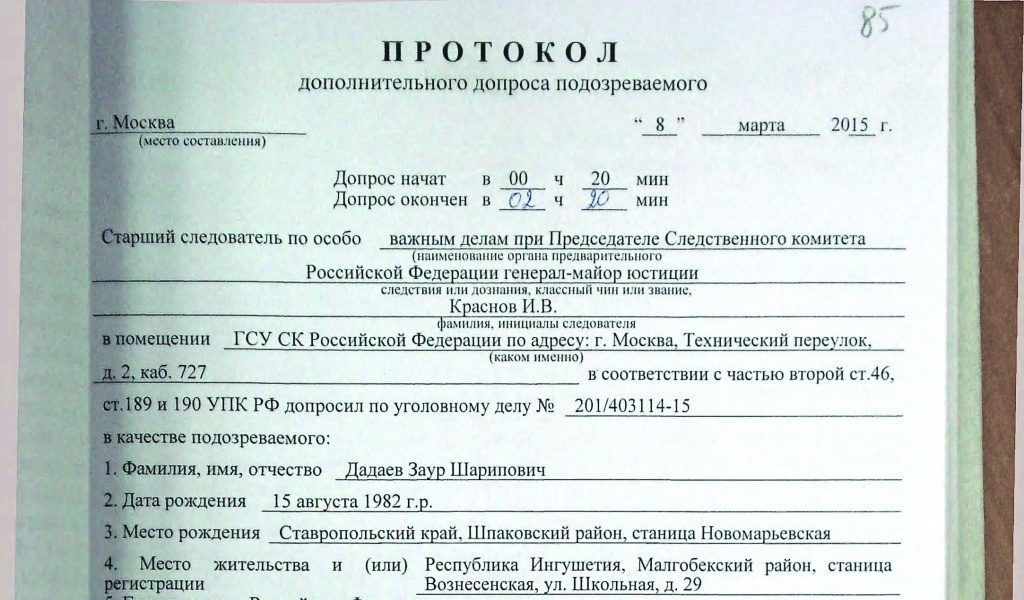

Шаг 3: Передайте ордер в кассу

Кассир проверяет полученный ордер. Если ошибок нет, то после предъявления паспорта или другого документа, удостоверяющему личность, работнику выдаются наличные деньги (подпункт 6.1 п. 6 Указания). Кассовый ордер подписывается получателем и кассиром.

Шаг 4: Проверьте кассовую книгу

По оформленному ордеру кассир должен провести запись в кассовой книге. При этом записи в кассовой книге сверяются с данными кассовых документов главным бухгалтером или бухгалтером (при их отсутствии — руководителем) и подписываются лицом, проводившим указанную сверку (подпункт 4.6 п. 4 Указания).

Если в компании нет кассира (работника, в должностные обязанности которого входит ведение кассовых операций), то подписать кассовый ордер и выдать наличные может руководитель (пункт 4 Указания).

Авансовый отчет

Получивший деньги работник должен отчитаться за них, то есть представить авансовый отчет. Отчет должен быть представлен в течение трех рабочих дней со дня (подпункт 6.3 п. 6 Указания, пункт 26 «Положения о командировках», утв. постановлением правительства РФ от 13.10.08 № 749):

- истечения срока, на который выдавались деньги;

- возвращения из командировки;

- выхода на работу (например, после отпуска или болезни, если срок выдачи денег попал на этот период).

К отчету должны быть приложены документы, подтверждающие расходы (например, товарные и кассовые чеки). Авансовый отчет предъявляется главному бухгалтеру или бухгалтеру, а при их отсутствии — руководителю.

Лицо, которому представлен авансовый отчет, проверяет целевое расходование денежных средств, наличие подтверждающих документов, правильность их оформления и подсчет сумм. После этого авансовый отчет утверждается руководителем.

Срок, в течение которого осуществляется проверка данного отчета, его утверждение и окончательный расчет, устанавливается руководителем (подпункт 6.3 п. 6 Указания). После утверждения авансового отчета производится списание подотчетных денежных сумм.

Однако случается, что работник потратил меньше или больше денежных средств, чем получил под отчет. Как быть в этих случаях?

Потрачено меньше

Чтобы принять оставшиеся деньги главному бухгалтеру следует оформить и подписать приходный кассовый ордер, в котором, в частности, отражается возвращаемая денежная сумма.

Потрачено больше

После утверждения авансового отчета руководителем организации перерасход следует вернуть работнику по расходному кассовому ордеру, реквизиты которого вносятся в авансовый отчет.

Если деньги не возвращены

Если авансовый отчет не утвержден или не возвращен остаток, то деньги можно удержать из зарплаты (статья 137 ТК РФ). Для этого следует:

- получить согласие работника на удержание соответствующей суммы (если работник не согласен на удержание, взыскать деньги можно через суд);

- в течение месяца со дня истечения срока, установленного для возврата подотчетных средств, издать приказ руководителя организации об удержании (если пропустить срок, то взыскивать деньги придется в суде);

- ознакомить с приказом работника (письмо Роструда от 09.08.07 № 3044-6-0).

Общая сумма удержаний не может превышать 20% от суммы зарплаты, причитающейся работнику (статья 138 ТК РФ). Если долг превышает данный предел, то удержания потребуется производить из нескольких выплат (см. также «Как правильно производить удержания из заработной платы»).

Неоднозначные ситуации

| Заявление на выдачу денег | |

| Работнику требуются наличные деньги под отчет, но руководитель в отпуске. | По общему правилу, на заявлении должна быть проставлена дата и подпись руководителя компании. Однако на основании доверенности согласовывать заявления о выдаче денег могут и уполномоченные лица (например, бухгалтер или финансовый директор). |

| Генеральный директор устно просит бухгалтера выдать ему под отчет наличные денежные средства. | Безопаснее получить от директора заявление о выдаче денег. Дело в том, что в силу подпункта 6.3 пункта 6 Указания письменное заявление от подотчетного лица необходимо. |

| Лимит выдаваемых сумм | |

| Работнику требуется наличная сумма, превышающая лимит наличных расчетов (более 100 000 рублей). | Предельный размер расчета наличными по одной сделке (100 000 руб.), в принципе, не применяется при выдаче подотчетных сумм. Однако этот лимит следует учитывать, если деньги выдаются для расчетов с другими организациями или предпринимателями по договору с ними. |

| Внештатный работник | |

| Для покупки материалов по гражданско-правовому договору денежные средства требуется выдать исполнителю или подрядчику по договору ГПХ, а не штатному работнику. | С 1 июня 2014 года деньги под отчет можно выдавать и лицам, работающим по гражданско-правовым договорам. С этой даты для целей работы с наличными и соблюдения кассовой дисциплины работником считается человек, с которым заключен трудовой либо гражданско-правовой договор. |

| Материальная ответственность | |

| Бухгалтер настаивает на заключении с подотчетным лицом договора о полной материальной ответственности. | Выдача денег под отчет не является основанием для заключения с сотрудником договора о материальной ответственности. Список сотрудников, с которыми должен быть заключен этот договор, приведен в приложении 1 к постановлению Минтруда России от 31.12.02 № 85. Кроме того, если работник не вернет полученную сумму, то ее можно удержать из заработка и без такого договора. |

| Использование банковских карт | |

| Работник просит перечислить подотчетную сумму (на административно-хозяйственные расходы) на зарплатную банковскую карту. | Существует мнение, что денежные средства можно перечислять на банковские карты сотрудников в целях:– оплаты командировочных расходов;– компенсации документально подтвержденных расходов.Для этого в учетной политике организации должен быть предусмотрен такой порядок расчета с подотчетными лицами (письмо Минфина России № 02-03-10/37209, см. «Командировочные можно перечислять на «зарплатную» карту работника»; письмо Казначейства России № 42-7.4-05/5.2-554 от 10.09.13).Мы не исключаем, что перечислить денежные средства на личные карты сотрудников, в принципе, можно и для оплаты административно-хозяйственных расходов. Однако в этом случае целесообразно сделать следующее:- предусмотреть такую возможность в локальном акте;- указать в платежке, что перечисляется именно подотчетная сумма;- получить заявление от работника, с просьбой перечислить средства на карту. |

Бесплатно вести кассовую книгу в электронном виде Обсудить на форуме (16) В закладкиРаспечатать 153 221Обсудить на форуме (16) В закладкиРаспечатать 153 221

Видео:Подотчет. Вывод наличных из ООО под отчетСкачать

Подотчет и онлайн-касса: нужно ли выбивать чеки

Выдача средств под отчет — это опосредованная форма расчетов за товары (работы, услуги) покупателя с продавцом через уполномоченное покупателем лицо (через подотчетное лицо). И в этом случае встает вопрос: нужно ли организации, выдавшей деньги под отчет и принимающей обратно неизрасходованный их остаток, проводить данные операции через онлайн-кассу (пробивать кассовые чеки)?

Что такое «подотчет»

Выдать деньги под отчет — означает предоставление средств для покрытия расходов, связанных с деятельностью юрлица или индивидуального предпринимателя. Данное определение дано в п. 6.3 Указания Банка России №3210-У от 11.03.2014 (ССЫЛКА). Оформляется такая выдача средств расходным кассовым ордером, который, в свою очередь, составляется на основе одного из вариантов:

- распорядительного документа о выдаче подотчетных средств (чаще всего специального приказа);

- письменного заявления подотчетного лица.

Кроме того, не будет лишним (но закон это не обязывает делать), если на предприятии будет издан распорядительный документ, в котором будут определен список лиц, которым могут выдаваться денежные средства под отчет. Образец такого приказа:

Заявление подотчетником пишется в произвольной форме, но с обязательным указанием запрашиваемой суммы наличных денег, направления их расходования и срока, на какой выдаются данные средства.

Подтверждается расход средств или его отсутствие путем оформления подотчетным лицом авансового отчета. Этот документ согласно формулировке п.6.

3 Указаний №3210-У служит отражением состояния сумм, выданных сотруднику под отчет, в том числе и неизрасходованных.

https://www.youtube.com/watch?v=UeIfIj6jzF0

Фактически подотчетные средства — это форма реализации расходов предприятием, необходимых для осуществления его деятельности. И указанные средства могут быть потрачены на что угодно: на покрытие задолженности перед поставщиками, на покупку материалов, и т.д.

И выполнение таких платежей предприятие доверяет своему сотруднику, который после получения денег под отчет, является одновременно подотчетным лицом (с позиции происхождения средств) и уполномоченным лицом (с позиции порядка их расходования). Т.е.

подотчетник в ходе закупочной деятельности и при оплате счетов выступает от имени и за счет своего работодателя и обычно в пределах выданной ему суммы.

Чтобы понять, кому можно выдавать деньги под отчет, стоит обратиться к банковскому Указанию №3210-У. В нем сказано, что подотчетным лицом может быть сотрудник предпринимателя либо юрлица, с которым заключен трудовой или гражданско-правовой договор.

Об этом прямо говорит п. 5 Указания №3210-У и письмо Банка России от 02.10.

2014 №29-Р-Р-6/7859 (ССЫЛКА), которое для целей оформления и ведения кассовых операций признает работником организации лицо, с каким у данного предприятия заключен гражданско-правовой договор.

При этом длительность такого договора не имеет значения. Более того, не важна и должностная принадлежность подотчетного лица. Поэтому деньги под отчет может получить и директор компании.

Подпадают ли расчеты по подотчетным суммам под действие закона №54-ФЗ

Подотчетные суммы могут выдаваться, как в наличной форме, так и путем их перевода на корпоративную и даже личную карточку сотрудника с пометкой «Подотчетные деньги».

Стоит напомнить, что банковская карточка согласно пп.19 ст.

3 закона №161-ФЗ (о национальной платежной системе) относится к электронным средствам платежа, которые на основании Положения Банка России № 383-П являются безналичной формой расчета.

А в июльской редакции закона №54-ФЗ от 2021 года утверждено, что онлайн-касса используется при наличных и почти любых безналичных формах расчетов. Однако расчеты по подотчетным суммам в любой их форме в случае их возврата и выдачи не являются расчетами в понимании закона №54-ФЗ, поскольку не относятся:

- к получению и выплате денег непосредственно за товары, работы, услуги (т.е. к денежным отношениям, которые возникают между покупателем и продавцом);

- к приему ставок, интерактивных ставок и к выплате выигрышей по ним;

- к приему денег в ходе продажи лотерейных билетов (включая электронные);

- к приему лотерейных ставок;

- к выплате выигрышей по лотереям.

Все эти виды операций признаются ст. 1.

1 закона №54-ФЗ расчетами, при осуществлении которых применяется онлайн-касса, за исключением тех случаев, в каких сам закон предусматривает возможность не работать с ККТ.

Кроме того, к расчетам, на которые распространяется обязанность по использованию ККТ или право ее не применения, еще относятся следующие операции, направленные на оплату товаров, работ, услуг:

- прием и выплата денег в форме предварительной оплаты и (или) авансов;

- зачет и возвращение предварительной оплаты и (или) авансов;

- выдача и погашение займов (включая кредитование ломбардами);

- предоставление либо получение встречного предоставления для расчетов за товары, работы, услуги.

И к этим операциям выдача и возврат подотчетных сумм тоже не относится, поскольку данные деньги являются лишь кассовой операцией, которая направлена на будущее совершение расхода, а не отражает сам факт оплаты товаров (работ, услуг). Да и подотчетное лицо не является по отношению к своему работодателю покупателем.

Поэтому, выдавая своему сотруднику или получая от него остаток либо всю сумму неиспользованных подотчетных денег, предприятие не должно использовать онлайн-кассу, но обязано соблюдать требования Указаний банка №3210-У по оформлению кассовых документов (авансовых отчетов, кассовых ордеров, Кассовой книги).

Нужно ли применять онлайн-кассу, когда подотчетное лицо совершает покупку у другой организации или предпринимателя

В этой ситуации подотчетное лицо выступает в качестве покупателя, действующего от имени и за счет своего работодателя. А значит, на продавца распространяются все требования закона №54-ФЗ по применению онлайн кассы и по выдаче (предоставлению) кассового документа такому покупателю. Такие разъяснения даются в пункте 2 письма ФНС России от 10.08.2021 № АС-4-20/15566@ — ССЫЛКА.

https://www.youtube.com/watch?v=M5Z_hFyOuxs

Исключение составляют те виды безналичных расчетов между юрлицами и (или) предпринимателями, в том числе через подотчетных лиц, при которых не происходит предъявления электронного средства платежа (например, банковской карты).

В этом случае ККТ продавцом не применяется (п. 9 статьи 2 закона №54-ФЗ — ССЫЛКА).

Если наоборот, — и электронное средство платежа при подобных расчетах предъявлено, — то продавец должен использовать контрольно-кассовую технику для оформления расчетной операции.

Выводы

- Выдача и возврат подотчетных денег на предприятии, которое предоставило эти средства своему сотруднику, не является расчетной операцией в понимании закона №54-ФЗ. Поэтому применяться при таком расчете онлайн-касса не должна.

- В случае если подотчетное лицо рассчиталось выданными ему деньгами за товар, работу, услугу, то указанному лицу продавец должен выдать кассовый документ (чек, БСО или иной документ). Причем, не имеет значения форма платежа — наличная или безналичная с предъявлением покупателем электронного средства платежа (ЭСП).

- Если расчеты за товары (работы, услуги) между организациями и (или) предпринимателями произошли в безналичном порядке без предъявления ЭСП, то продавец онлайн-кассу для таких расчетов не использует.

По телефону +7 (499) 348-19-87 (работаем во всех регионах РФ) можно получить консультацию по вопросам, касающимся выбора, стоимости и покупки ККТ (и другого сопутствующего оборудования), подключения к маркировке, ЕГАИС, ФГИС Меркурий.

Так же советуем посмотреть ПОДБОРКУ ПОЛЕЗНЫХ ОНЛАЙН-СЕРВИСОВ и ПО, которые будут полезны многим предпринимателям.

Видео:Учет расчетов с подотчетными лицамиСкачать

На какой срок выдается подотчетная сумма. в какой срок нужно отчитаться за подотчетные средства. как

Статьи о бухучете и справочная информация

На сколько дней могут выдаваться подотчет денежные средства

Наличные денежные средства, выдаваемые под отчет на хозяйственные нужды, в том числе на приобретение горюче-смазочных материалов, могут выдаваться только определенному кругу лиц, список которых утверждается руководителем.

Значит, в обязательном порядке в бухгалтерской службе организации должен быть приказ, содержащий перечень лиц, которые имеют право получить наличные деньги под отчет.

Срок, на который могут выдаваться суммы, на хозяйственные расходы законодательно не ограничен, однако, такие сроки организация обязана устанавливать самостоятельно и закреплять это положение соответствующим приказом.

на любой срок утвержденный приказом

вообще остаток подотчета возвращается в кассу в день выдачи, но можно сделать приказ и прописать другие сроки возврата подотчета, например месяц, 2 месяца, год.. . как вам угодно (т. е на любой срок)

непомню в каком, но в нормативном акте консультанте я читала что до 90 дней календарных! вообще считаю: надо в рамках ЭТОГО приказом утвердить такой срок или другой-а потом по сроку просто делать запись о возврате и следующей по дате выдаче денежных средств-тогда не будет нарушена кассовая дисциплина, ну и суммы разумеется адекватные наберите в консультанте-плюсе горячую линию в вашем городе по телефону!

а на любой дорогой ты наш Онатолий

Согласен с предшественницей.

Но по закону, на практике сумма может не отдаваться сколько угодно. Как вы можете видеть из Порядка о штрафе там ничего не написано. -:)

Этот срок должен отражен в приказе » О подотчетных лицах, который издается в начале каждого года

Нормативная база уже не действует которой Вы руководствуетесь.

С какого дня считать выдачу в подотчет на 3 дня

Внимание: если налоговые инспекторы обнаружат, что организация неправомерно выдала деньги сотруднику под отчет (он еще не отчитался по предыдущей сумме), то они могут попытаться оштрафовать ее за нарушение правил ведения кассовых операций.

Однако ответственность за этот проступок организация несет в строго ограниченных случаях (они указаны в ст. 15.1 Кодекса РФ об административных правонарушениях). Несоблюдение правил выдачи подотчетных сумм к ним не относится.

Получается, что штраф за такое правонарушение законодательство не предусматривает. Такой вывод подтверждает арбитражная практика (см., например, постановления ФАС Дальневосточного округа от 16 июля 2010 г. № Ф03-4472/2010, Северо-Западного округа от 21 февраля 2005 г.

№ А56-33543/04 и от 9 февраля 2005 г. № А21-8287/04-С1). Особые правила установлены в отношении командировочных расходов.

В какой срок нужно отчитаться за подотчетные средства

«б» п. 9 ч. 1 ст. 1 Закона от 10 декабря 2003 г. № 173-ФЗ). При этом иностранный гражданин признается резидентом, если он имеет статус постоянно проживающего или лица без гражданства.

Нерезидентами являются граждане, имеющие статус временно пребывающих или временно проживающих. Такой вывод позволяет сделать подпункт «б» пункта 6 и подпункт «а» пункта 7 части 1 статьи 1 Закона от 10 декабря 2003 г.

№ 173-ФЗ.

Российская организация является резидентом России (подп.

Выдача денег в подотчет из кассы в 2021 году: главные правила

Распоряжение должно содержать такую информацию:

- перечень лиц, которым полагается выдача подотчётных средств;

- должности сотрудников;

- суммы, полагаемые к выдаче под отчёт;

- срок использования средств;

- дата подачи авансовой отчётности.

Скачать образец заявления о выдаче аванса под отчет Все сотрудники, которым полагается выдача денег под дальнейший отчёт, должны в обязательном порядке ознакомиться с приказом и поставить свои подписи, тем самым подтверждая факт того, что они прочитали распоряжение и дают согласие на получение средств. Также с данными лицами обязательно заключается договор о материальной ответственности и только после этого они могут отправляться в кассу для получения наличности.

Срок подотчета

Объясняется это тем, что выданные суммы – аванс. А организация вправе удержать из заработка сотрудника невозвращенный аванс, выданный ему на служебные цели (ст. 137 ТК РФ).

Заявление на выдачу подотчетных сумм Для получения наличных денежных средств под отчет сотрудник должен написать заявление в произвольной форме, в котором нужно указать необходимую сумму и на какие цели она будет потрачена.

Каких-либо ограничений на размер подотчетных сумм и срок, на который они выдаются, в законодательстве нет.

Руководитель организации должен подтвердить свое согласие на выдачу денег, поставив на заявлении свою подпись и дату.

По новым правилам, с 1 июня 2014 года руководителю организации не нужно делать на заявлении собственноручную запись о том, какую сумму и на какой срок выдают наличные (п. 6.3 указания Банка России от 11 марта 2014 г. № 3210-У).

В какие сроки нужно отчитываться по подотчетным суммам

О бухгалтерском учете» от 06.12.2011 № 402-ФЗ). Можно ли выдавать деньги под отчет на длительные сроки? Закон не запрещает выдавать деньги подотчетникам не только на несколько дней или месяцев, но и на несколько лет.

При этом стоит понимать, что чрезмерно длительные сроки нахождения средств у подотчетника должны быть обоснованы производственной необходимостью, а сами средства — потрачены на целевые расходы.

В противном случае возможен риск переквалификации контролирующими органами подотчетных сумм в доход или беспроцентный заем, что влечет за собой необходимость удержания с доходов (или материальной выгоды) НДФЛ.

https://www.youtube.com/watch?v=3HkNkofSHaA

Оспорить такую переквалификацию можно будет только в судебном порядке. При этом арбитражная практика по данному вопросу неоднозначна и во многом зависит от условий, сопутствующих той или иной конкретной ситуации с участием подотчетных средств.

Существует ли максимальный срок выдачи денег в подотчет?

- оплата служебных поездок (командировка);

- наём жилья сотруднику за счёт фирмы;

- на приобретение товарно-материальных ценностей;

- представительские расходы;

- оплата работ и услуг, выполненных для организации;

- покупка канцелярских и бытовых принадлежностей для офисов фирмы и пр.

Запрещено вовлекать подотчётные средства в процесс основного денежного оборота организации: осуществлять крупные расчёты между предприятиями и частными предпринимателями.

Как происходит выдача денег в подотчёт

При этом если в распоряжении указано, что средства выдаются, к примеру, на полгода, то сотрудник не обязан возвращать их раньше времени или ежемесячно предъявлять отчёт о расходах.

Исключением является личная инициатива, в остальных случаях никто не вправе заставлять подотчётное лицо составлять авансовый отчёт до истечения срока пользования деньгами.

Наличные подотчётные средства, выписываемые сотрудникам для оплаты хозяйственных нужд, возмещения расходов за покупку бензина либо оплату проезда в общественном транспорте, выдаются конкретному кругу лиц.

Видео:Учет расчетов с подотчетными лицами в 1ССкачать

Правила выдачи денег в подотчет — пошаговая инструкция, как избежать ошибок

Здравствуйте, уважаемые читатели моего блога! Часто мне задают вопросы, как правильно оформлять учет денег выданных под отчет и как выявить задолженность.

Тема достаточно широкая, сегодня я постаралась сделать акцент на проводках, которые выданы в разные отделы предприятия.

Разберем основные правила выдачи денег под отчет, как избежать ошибок и не получить штрафы от контролирующих органов. Обо все подробно в нашей статье.

Деньги, выдаваемые под отчет — это те средства, которые даются сотруднику на нужды того предприятия, где он трудится. Например, работникам могут ежемесячно отчисляться денежные средства на покупку канцелярских принадлежностей, каких-то запасных частей и т. д.

Под отчет или подотчет — как правильно?

А написание «подотчет» — это термин, которым пользуются в бухгалтерской среде. Им обозначаются денежные средства, за которые сотрудник обязан отчитаться.Пример: «В подотчете у сотрудника Иванова есть 20 тысяч рублей».

Как оформляется выплата подотчет при выдаче из кассы, перечислении на карточку?

Для начала будет рассмотрен случай выдачи наличных денег под отчет сотруднику организации.

Из кассы

1. Бухгалтеру необходимо проверить, не имеется ли у работника, который хочет получить деньги под отчет, задолженностей. Если работник еще не рассчитался за выданную ранее сумму, новые деньги выдавать нельзя!

2. Сотрудник организации должен написать заявление о предоставлении денежных средств под отчет на имя руководителя организации. Какой-то особой формы заявления нет, можно его сделать в произвольной форме.

Главное, чтобы были указаны сумма денежных средств и на какой срок выдаются. Если руководитель согласен на выдачу денег работнику, он ставит число и свою подпись. Без заявления выдача денег запрещена!

3. Далее бухгалтер должен оформить расходно-кассовый ордер согласно форме КО-2. Такой ордер может оформить главный бухгалтер, бухгалтер, в обязанности которого это входит, кассир, физическое лицо, которое оказывает компании на основании договора бухгалтерские услуги или самим руководителем. Подписать расходный ордер может главный бухгалтер, бухгалтер или руководитель.

4. После кассиром проверяется правильность заполнения формы КО-2, если все правильно, кассир выдает наличные деньги сотруднику. На расходно-кассовом ордере должен расписаться и кассир, и сотрудник. Если на предприятии нет кассира, то подпись в ордере и выдачу денег производит руководитель.

Перевод на карту

1. Сотруднику необходимо написать заявление на имя руководителя, в котором нужно указать, на что будут израсходованы деньги, сумма денег, банковские реквизиты карты, срок предоставления суммы. Если директор согласен, он ставит на заявлении дату и свою подпись.2.

Когда бухгалтер проверит, что у сотрудника нет предыдущих задолженностей и руководитель предприятия одобрил его заявление, он может составлять платежное поручение.

Обязательно нужно подробно указывать назначение денег, которые переводятся, чтобы при налоговом запросе не возникало каких-то проблем.

Сроки сдачи отчета или неизрасходованных денег

Сотруднику необходимо предоставить авансовый отчет в течение трех рабочих дней со дня:

- истечения срока, который был указан в заявлении на выдачу денег под отчет;

- окончания командировки;

- выхода на работу (если сотрудник был в отпуске или на больничном).

Авансовый отчет проверяется бухгалтером, главным бухгалтером или руководителем предприятия. Если все оформлено верно, проверяющий ставит на авансовом отчете дату и свою подпись.

https://www.youtube.com/watch?v=EGz6ga1dz44

Если оказалось так, что у сотрудника остались подотчетные деньги, их необходимо сдать в кассу в тот же срок, что и авансовый отчет, что уже было описано выше. Для того, что бы принять деньги в кассу, составляется приходно-кассовый ордер, который подписывается главным бухгалтером.

Процедура передачи подотчетной суммы другому лицу

Действующие на данный момент нормативные акты не содержат в себе запрета на передачу подотчетных денежных средств от одного сотрудника к другому. Раньше это запрещалось законодательно, но после 2012 года стало фактически возможным.

Только вот при передаче денег от одного лица другому не оформляется никаких документов, поэтому на подотчетном лице, которое взяло деньги изначально, будет задолженность, что понесет за собой определенные взыскания.

Порядок подотчета при УСН

Очень часто те, кто пользуется упрощенной системой налогообложения, считают, что не нужно оформлять авансовые отчеты. Является ли это правомерным?

Так как те, кто пользуются упрощенной системой налогообложения освобождаются от ведения бухгалтерского учета, они не считают нужным оформлять первичные документы. Ведь налог у них считается с доходов, а доходы эти рассчитываются кассовым методом, а поступление денежных средств не сложно проверить.

Но на основании ст. 9 Федерального закона N 129-ФЗ все хозяйственные операции, которые проводит организация, должны иметь документальное подтверждение. Те, кто пользуются УСН, должны так же заполнять все кассовые документы. Поэтому порядок подотчета при УСН такой же, как и при других системах налогообложения.

Штрафные санкции

В тех ситуациях, когда подотчетное лицо не возвращает оставшиеся денежные средства в течение месяца, то сумма подлежит обложению налоговым агентом НДФЛ за счет любого налогооблагаемого дохода.

Если организация нарушила закон при выдаче подотчетных сумм, на нее так же могут быть наложены штрафные санкции. На должностных лиц от четырех до пяти тысяч рублей, на само предприятие — от сорока до пятидесяти тысяч рублей.

Выдача денег в пдотчет из кассы: как отразить документально в кассе РКО? Об этом подробно расскажет видео:

organizatsiya-biznesa/otchetnost/vydacha-deneg-podotchet.html

Деньги под отчет теперь можно выдавать не только сотрудникам

Я хочу коснуться указания ЦБ, оно очень простое. Речь в этом указании идет про то, кому можно и кому нельзя давать деньги под отчет.

Вопрос: если какой-то человек не работает в нашей компании по трудовому договору, а работает по договору гражданско-правового характера или это просто человек, что называется, с улицы, то можем ли мы ему деньги выдавать под отчет?Раньше было нельзя, а теперь это делать можно.

Я не знаю, честно, почему так произошло, но в любом случае указание Центробанка такое вышло и, соответственно, вы в компаниях можете выдавать деньги под отчет не только сотрудникам ваших организаций, но и физическим лицам, не состоящим в штате в организации.

Хорошее изменение, дорогие читатели. 21-22 ноября я проведу двухдневный семинар-практикум по законному снижению налогов (включая НДС) и страховых взносов без использования криминальных связей с обналичкой. На данном мероприятии соберется уже по меркам более 120 предпринимателей.

В качестве бонуса, я расскажу вам, как легально выводить наличность в любых количествах с расчетного счета, как обезопасить руководство, владельца и бухгалтерию компании максимально от любой отвественности. Смотреть описание семинара и записаться.

dengi-pod-otchet-teper-mozhno-vyidavat-ne-tolko-sotrudnikam/

Какой закон регулирует кассовые операции

Порядок ведения кассовых операций изменялся неоднократно. На момент написания материала действует Указание Банка России от 11. 03. 2014 № 3210-У.

Указание утвердило новый порядок ведения кассовых операций с банкнотами и монетой Банка России на территории РФ юридическими лицами (за исключением банков), а также упрощенный порядок ведения кассовых операций индивидуальными предпринимателями (ИП) и субъектами малого предпринимательства.

https://www.youtube.com/watch?v=oKoFOIeBwuQ

Получатели бюджетных средств при ведении кассовых операций руководствуются Указанием № 3210-У, если иное не определено нормативным правовым актом, регулирующим порядок ведения кассовых операций получателями бюджетных средств.

Документ зарегистрирован в Минюсте России 23. 05.2014 (№ 32404) и опубликован в «Вестнике Банка России» № 46 (1524) от 28. 05. 2014. Указание № 3210-У вступило в силу с 01. 06.

2014, за исключением требований к программно-техническим средствам для приема банкнот Банка России, которые будут действовать с 1 января 2015 года.

Со дня вступления в силу Указания № 3210-У утратило силу Положение Банка России от 12. 10.

Порядок выдачи денежных средств в подотчет

- Наличные деньги выдаются на расходы, связанные с осуществлением деятельности;

- Сотрудник в свободной форме пишет заявление;

- На заявлении руководитель указывает выдаваемую сумму, срок выдачи денег, ставит дату и подпись;

- Бухгалтер выписывает расходно-кассовый ордер, выдает деньги;

- Не позднее 3 рабочих дней по истечении срока выдачи денег или возврата из командировки сотрудник представляет авансовый отчет.

Это ваше право. С другой стороны, лучше этого не делать. Ведь если нет приказа, то не может быть и претензий по сроку и возврату. Новые суммы не выдаются, пока работник не отчитался по предыдущим.

Сколько денежных средств можно выдать под отчет

Но нужно понимать, что согласно Указания Банка России от 07. 10.

2013 N 3073-У расчеты наличными деньгами в Российской Федерации между юридическими лицами, а также между юридическим лицом и индивидуальным предпринимателем, между индивидуальными предпринимателями, связанные с осуществлением ими предпринимательской деятельности, в рамках одного договора, заключенного между указанными лицами, могут производиться в размере, не превышающем 100 тысяч рублей. Поэтому, если выдаются денежные средства для расчета по контракту, то логично не превысить лимит 100 тыс.

Можно ли перечислять подотчетные суммы на зарплатную карточку работника

Перечисление средств на счета работников, открытые им в кредитных организациях для расчетов с использованием расчетных (дебетовых) карт, комфортно и упрощает процедуры по выполнению работодателем обязанностей по возмещению произведенных работником командировочных расходов, а также повышает оперативность и надежность осуществления платежей.

Как правильно отчитаться по подотчетной сумме

Проверка авансового отчета главным бухгалтером или бухгалтером, а при их отсутствии — руководителем, его утверждение руководителем и окончательный расчет по авансовому отчету осуществляются в срок, установленный руководителем.

Как быть, если сотрудник не отчитался по командировке, а нужно выдать деньги на новую командировку

Обычно оформляют приходный кассовый ордер на возврат неизрасходованных денег с прошлого подотчета и расходный кассовый ордер на новую – большую сумму подотчета. Делается это одним днем и сверхлимитных остатков по кассе не образуется. Кассовая дисциплина не нарушена.

Какая ответственность за выдачу подотчетной суммы сотруднику, который имеет задолженность

Налоговые инспекторы используют два варианта.

1 вариант

Видео:1С 8.2 Выдача денег в ПОДоТЧЕТ из кассы, как отразить документально в кассе РКО. Урок 40Скачать

Как не допустить ошибки в расчетах с подотчетными лицами

Все наличные денежные обращения в РФ регламентируются двумя указаниями Банка России 2013 и 2014 года. И если Указание Банка России от 07.10.

2013 № 3073-У имеет всеобъемлющий характер и регламентирует наличные денежные обращения на всей территории РФ, то Указание Банка России от 11.03.2014 № 3210-У является, по сути, регламентом кассовой дисциплины на предприятиях.

Именно этот нормативный акт устанавливает порядок расчетов с подотчетными лицами. И в нем появились новшества, которые сильно повлияли на представление о подотчетных суммах.

Как выдаются подотчетные средства

Подотчетные средства — это те средства, за которые нужно отчитываться. Именно поэтому по истечению срока, на который они выдаются, сотрудник должен представить авансовый отчет, где указывает, куда он эти деньги потратил.

https://www.youtube.com/watch?v=2j9Os6zoBF4

Ранее действовало правило, что подотчетные средства выдаются строго по приказу руководителя. В нем обозначалось, кому, в какой последовательности и как выдавать подотчетные средства.

Однако последняя редакция Указания Банка России от 11.03.2014 № 3210-У подобный приказ сделала необязательным. Поэтому сегодня приказа в компании может и не быть. Но вместо него под каждую выдачу оформляется внутренний нормативный акт.

Таким образом, если сотрудник желает получить деньги под отчет, он должен написать заявление (в любой форме) на имя руководителя.

В ряде организаций, в частности в силовых структурах, вместо заявления используется служебная записка, рапорт и другие варианты.

И теперь бухгалтер работает не с приказом, а с заявлением, в котором руководитель решает, можно ли выделить сумму на определенный срок конкретному сотруднику или нет.

Порядок выдачи подотчетных сумм

В заявлении о выдаче денег под отчет прописывается следующая информация:

- сумма и срок, на который она выдается

В заявлении сотрудник просит выдать ему определенную сумму, указывая при этом срок, на который она выдается. Руководитель в свою очередь оценивает, стоит или нет выдавать деньги данному сотруднику на обозначенный срок. Именно поэтому одним из важных элементов заявления является виза руководителя.

- даты подписания заявления

Срок, на который выдаются деньги, может варьироваться. Если это 5 рабочих дней, то от даты подписания заявления нужно отсчитать 5 рабочих дней по календарю. Если в заявлении указано «10 календарных дней», то нужно отсчитать календарные дни с учетом выходных, праздников и дней, когда сотрудник не работает.

Кроме того, срок может быть указан не в календарных и не в рабочих днях, а определенной датой — например, до 1 сентября 2021 года. В таком случае интерпретация может быть любая. Дело в том, что Указания Банка России от 11.03.

2014 № 3210-У содержат только требование срока, на который сотрудник хочет получить деньги, без конкретики.

И если руководитель завизировал сумму на такой срок, то бухгалтер, по сути, получает документ, который позволяет произвести выплату.

- виза руководителя о согласовании выдачи

Если начиная с 2021 года в компании есть какой-то внутренний нормативный документ, уже подписанный руководителем, например, приказ о командировке, то заявление с сотрудника можно не требовать. В этом случае деньги выдаются на основании приказа, распоряжения или другого регулирующего внутреннего нормативного документа.

Если такого документа нет, то с сотрудника следует брать заявление. Такой алгоритм действий объясняется тем, что руководитель является распорядителем финансовых средств в организации. Именно он решает, выдать или нет под отчет тому или иному сотруднику ту или иную сумму.

То есть он определяет экономическую целесообразность предполагаемого расхода.

Если в компании есть внутренний документ, на основании которого руководитель делегирует кому-то свои полномочия, то это должно быть зафиксировано либо приказом, либо доверенностью. Тогда к этому человеку переходят полномочия по определению финансовой обоснованной всех выплат и затрат в организации, и именно он решает, нужно выдавать сотруднику деньги или нет.

Что изменил закон о применении ККТ

В связи с изменениями Федерального закона от 22.05.2003 № 54-ФЗ стали возникать вопросы, связанные с интерпретацией термина «выдача». В ст. 1.1 Закона № 54-ФЗ расчеты определяются как прием (получение) и выплата денежных средств. И многие стали интересоваться, нужно ли применять ККТ при выдаче подотчетных сумм.

Пояснения по этому вопросу дает Письмо ФНС от 10.08 2021 № АС-4-20/15566@: если выплаты производятся по договору ГПХ и при выдаче подотчетных средств, то кассовый чек пробивать не нужно.

Это же письмо поставило точку в другом вопросе.

Если компания выдала сотруднику деньги, не пробила чек, как сотрудник должен производить приобретение товарно-материальных ценностей в рамках расчетов с подотчетными лицами? Как он должен тратить деньги? Допустим, он пошел в магазин и приобрел по нашей просьбе картриджи для принтера. При этом он рассчитался наличными деньгами, которые были выданы ему под отчет.

https://www.youtube.com/watch?v=iBOwSwBauBw

В п. 2 Письма ФНС от 10.

08 2021 № АС-4-20/15566@ говорится, что если сотрудник производит оплату наличными денежными средствами в пользу поставщика за материально-товарные ценности, продавец обязан выдать ему кассовый чек.

И даже если сотрудник имеет доверенность (как представитель юрлица), то это ничего не меняет. Письмо УФНС по г. Москве от 14.06.2021 № 17-26/2/125945@, четко указывает на то, что встречный чек выпускать не нужно.

Таким образом, при осуществлении наличных расчетов в рамках расчетов с подотчетными лицами чек выставляет продавец-поставщик товарно-материальных ценностей или услуг. Встречный чек подотчетник не пробивает, поэтому фискальный чек в такой ситуации не формируется, информация в ФНС не передается.

Однако по-прежнему все расчеты по подотчетным лицам в случае их осуществления подкрепляются теми документами, которые фиксируют факт оплаты. Именно поэтому к авансовому отчету прикрепляются соответствующие документы.

Электронные авансовые отчеты и электронные чеки

Одним из заметных результатов активного развития технологий стало появление в деятельности компаний электронных документов. К электронным документам относится в том числе документ, сформированный на бумажном носителе, но с применением современной техники, подключенной к онлайн-кассам.

Если обратить внимание на электронные чеки, то важным элементом в них является QR-код. В свете последних изменений в законодательстве выдачей электронного чека будет считаться даже то, что продавец покажет сотруднику на своем мониторе QR-код, а тот его считает с помощью смартфона.

Несколько лет назад вышло Письмо Минфина РФ от 12.04.2013 № 03-03-07/12250, в котором закреплено, что авансовый расчет может быть представлен в электронной форме. Как это осуществляется на практике:

- Если в компании внедрен ЭДО

При внедрении ЭДО на ПК или ноутбуках сотрудников устанавливается специальная программа. У каждого сотрудника есть своя электронная подпись (ЭП), позволяющая в этой программе формировать авансовый отчет по установленной форме, подписывать его ЭП и прикреплять к нему необходимые электронные документы и электронные чеки, которые он получил от поставщиков.

Бухгалтер получает электронный авансовый отчет, уже подписанный личными подписями сотрудника и распорядителя финансами (директора или финансового директора). Если с документом все в порядке, то он подписывает его своей ЭП.

Если налоговая в рамках выездной документальной поверки запросит документы, подтверждающие кассовую дисциплину, ей можно предоставить электронные авансовые отчеты с приложенными электронными кассовыми чеками.

Если ЭДО отсутствует, то компания имеет право вести учет в бумажном виде. В этом случае сотруднику придется заполнять установленный ЦБ бланк авансового отчета, прикреплять к нему бумажные кассовые чеки, подтверждающие расходы.

На сегодняшний день все чеки, которые содержат QR-код, равно как и бланки строгой отчетности (БСО), в обязательном порядке должны быть выбиты поставщиками, продавцами на кассовой технике, подключенной к онлайн-кассам.

С 1 июля 2021 года БСО принимаются к учету в качестве расходов только в самых крайних случаях — когда в соответствии с законом данный поставщик имеет право на реализацию своих товаров или услуг без кассового аппарата. Во всех других случаях все чеки, предъявляемые подотчетниками, должны иметь QR-код.

Законодательство пока не требует проверки этих чеков. Но сегодня все экономически целесообразные расходы должны подтверждаться документами. Чтобы проверить все чеки, предъявляемые в составе авансовых отчетов, установите приложение ФНС «Проверка кассового чека».

Что делать, если нарушен срок представления авансового отчета?

В данном случае работают нормы ст. 137 ТК РФ.

Работодатель, выдавший подотчетные суммы, вправе не позднее одного месяца со дня окончания установленного срока принять решение об удержании сумм, по которым не поступил авансовый отчет, из заработной платы работника соответствующей подотчетной суммы при условии, что работник не оспаривает оснований и размеров удержания. Самая «безопасная» схема действий при этом — взять с сотрудника заявление («Прошу данную сумму удержать из моей заработной платы…»).

Если сотрудник оспаривает размеры и основания удержаний, то ситуация осложняется. Например, он может заявить, что потерял чеки, или что с его точки зрения расход был экономически целесообразен, с чем не согласен работодатель.

https://www.youtube.com/watch?v=YhWE2SZeLeA

Если спустя месяц ситуация не разрешилась, то тогда спор рассматривает судебный орган либо по истечению срока работодатель признает эти деньги доходом сотрудников.

Изменения с 1 июля 2021 года

С 1 июля вступили в силу отдельные нормы Федерального закона от 03.07.2021 № 192-ФЗ. В кассовых чеках и БСО, сформированных при осуществлении расчетов между организациями и (или) ИП с использованием наличных денег и (или) с предъявлением электронных средств платежа, появились дополнительные реквизиты:

- наименование покупателя (клиента);

- ИНН покупателя (клиента);

- сведения о стране происхождения товара (при осуществлении расчетов за товар);

- сумма акциза (если применимо);

- регистрационный номер таможенной декларации — при осуществлении расчетов за товар) (если применимо).

Таким образом, с 1 июля 2021 года, когда подотчетник приобретает ценности по доверенности от имени компании, не как физлицо, продавец должен пробить на чеке наименование и ИНН покупателя. И это окажет существенное влияние на практику налогообложения.

🎦 Видео

Как выдать деньги подотчет в командировкуСкачать

Учет расчетов с подотчетными лицамиСкачать

Авансовый отчет. Выдача денежных средств под отчет. 1С:Бухгалтерия для КазахстанаСкачать

Расчеты с подотчетными лицамиСкачать

Подотчет как вывод наличкиСкачать

Занятие № 31. Расчеты с подотчетными лицамиСкачать

Авансовый отчет в 1С 8.3 Бухгалтерия: как сделать и заполнитьСкачать

Выдача денег подотчетному лицу из кассы в 1С БухгалтерияСкачать

Выдаем деньги под отчет: пошаговая инструкцияСкачать

Как в 1С сделать расчеты с подотчетными лицамиСкачать

Фондовая касса. Как правильно вести учет с подотчетными лицами?Скачать

ВЫДАЕМ ДЕНЬГИ ПОД ОТЧЕТ НА БАНКОВСКУЮ КАРТУСкачать

Авансовый отчет в 1С 8.3 - образец заполненияСкачать

Подотчет | Учет расчетов с подотчетными лицами | Авансовый отчет | Бухгалтерские проводки | Счет 71Скачать

Урок 19. Поступление товаров через подотчет в УТ 11Скачать

10032021 Налоговая новость об учете по УСН расходов подотчетных лиц / Cost accountingСкачать