ТК РФ предписывает работодателям не просто выплачивать зарплату два раза в месяц путем выдачи аванса и непосредственно заработной платы, но и предоставлять каждому трудящемуся расшифровку всех выплат за истекший период.

Именно для целей информирования работников о структуре выплат и был разработан такой документ, как расчетный лист.

- Слово закона

- В каких случаях и для чего используется?

- Положен ли при увольнении?

- Нужен ли при перечислении зарплаты на карту?

- Обязаны ли их выдавать?

- Кто составляет?

- Как оформить расчетный листок по зарплате?

- Порядок и правила выдачи

- Когда выдается?

- Требования и оформлению

- Как заполнить документ?

- Дата выдачи сотрудникам

- Оформляется ли в подразделениях компаний за рубежом?

- Форма документа

- Может ли иметь электронный вид?

- Расчетный листок по зарплате расшифровка

- Правила выдачи расчетных листков по зарплате

- Что это такое?

- Что такое расчетный листок?

- Назначение и функции данного документа

- Форма и процедура утверждения

- Составные части и содержание документа

- Расшифровка

- Порядок выдачи документа

- Ответственность за нарушения

- Оформление и выдача за рубежом

- Расчетный листок по зарплате: расшифровка — Предприятие Инфо

- Расчетные листки по зарплате – как правильно выдавать

- Расчетный листок по зарплате – расшифровка показателей

- Коды зарплаты в расчетном листе:

- Расшифровка расчетного листка по заработной плате

- Расчетный листок по зарплате — расшифровка

- Что такое расчетный листок по зарплате

- Пример расшифровки расчетных листков по зарплате

- Особые положения

- Что указывается в обязательном порядке

- Заработная плата

- Налоги и вычеты

- Рассмотрим подробнее ситуации с вычетами

- Иные выплаты

- Сроки выдачи расчетного листка

- Способы передачи расчетного листка

- 📺 Видео

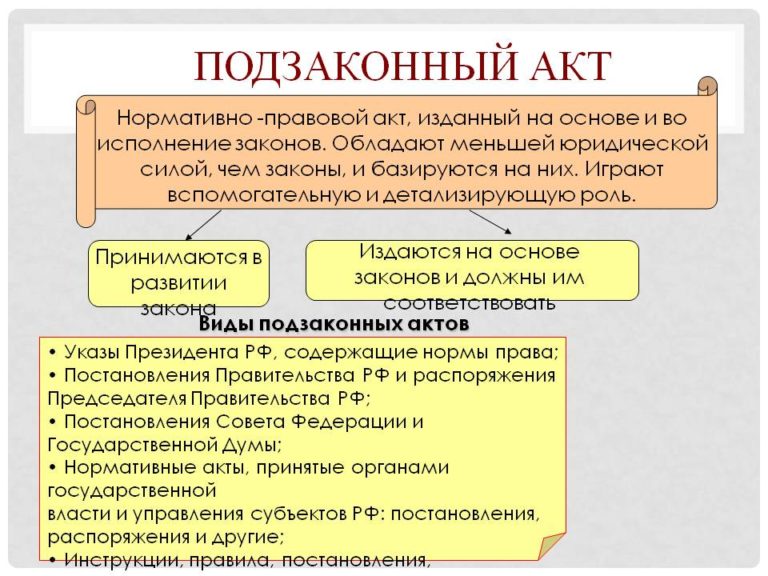

Слово закона

Рассмотрим, что говорит закон по поводу расчетного листка и необходимости его применения.

Расчетный лист – это официальный документ, служащий для информирования трудящихся о:

- размере заработной платы;

- структуре дохода, включая все начисления и удержания;

- “чистом” доходе за минусом всех удержаний;

- размере удержанного НДФЛ и др.

По сведениям из расчетного листа работник может получить комплексную информацию о своей зарплате.

В каких случаях и для чего используется?

Ст.136 ТК РФ содержит важное указание для работодателей.

Так, согласно положениям указанной статьи, выплата зарплаты во всех случаях должна сопровождаться уведомлением сотрудника в письменной форме о:

- структурных элементах зарплаты, выплаченной за расчетный период;

- суммах, начисленных трудящемуся, в том числе денежных компенсаций за факты несоблюдения работодателем регламентированных сроков выплаты зарплаты;

- удержаниях, произведенных в силу исполнительных листов, судебных решений, заявлений работника или приказов руководства организации;

- общей сумме к выплате (“чистая” зарплата).

Следом сказано, что форма утверждается непосредственно работодателем с учетом мнения профсоюза.

И хотя в статье не сказано, что работников обязательно оповещать именно посредством расчетного листка, из буквального смысла законодательных положений можно сделать такой вывод.

Таким образом, расчетный листок по заработной плате используется:

- во всех случаях при выплате зарплаты или иного вознаграждения работнику;

- в произвольной форме (унифицированной формы нет);

- только в письменном виде (устная форма оповещения не допускается).

Положен ли при увольнении?

Ст. 136 ТК РФ указывает, что листок должен выдаваться под роспись при каждом случае выплаты дохода, причем неважно какого – зарплата или аванс.

Аб. 4 ст.84.1 ТК РФ устанавливает, что в дату прекращения трудовых правоотношений трудящемуся выдаются:

- трудовая книжка;

- все невыплаченные ранее суммы (окончательный расчет);

- заверенные работодателем документы, которые в дальнейшем могут потребоваться работнику (и которые так или иначе связаны с исполнением трудовой функции).

Из смысла норм закона следует вывод, что работодатель обязан выдать работнику листок в день увольнения.

Нужен ли при перечислении зарплаты на карту?

В силу положений Письма Роструда от 18.03.2010 № 739-6-1, порядок выдачи листов в случае, если выплата дохода осуществляется путем перечисления средств в кредитную организацию, определяется руководством компании.

Унифицированный порядок отсутствует: в какой форме и каким образом выдавать листки – решает руководство (учитывая при этом мнение коллегиального профсоюзного органа).

Важно! Предусмотреть порядок выдачи листков при выдаче зарплаты на банковские карты можно в приказе руководителя, определяющем форму листка.

Обязаны ли их выдавать?

Обязательны ли расчетные листки?

В силу нормативных положений ст. 136 ТК РФ, выдача листков – это обязанность, а не право работодателя.

Таким образом, каждому трудящемуся нужно выдавать лист при выплате дохода – аванса, зарплаты или иного вознаграждения за труды.

Кто составляет?

Расчетный лист обязан составить специалист бухгалтерской службы или иной сотрудник предприятия, так или иначе имеющий доступ к сведениям о полагающихся конкретному работнику выплатах.

https://www.youtube.com/watch?v=BXzcMcg9umY

Что самое характерное, так это отсутствие печати и подписи управомоченного лица.

Ни руководитель, ни даже бухгалтер компании не обязаны ставить на листке свою роспись. Более того, в документе даже не проставляется печать организации.

Связано это с тем, что листок носит исключительно информационный характер и не удостоверяет факт получения тех или иных выплат.

Как оформить расчетный листок по зарплате?

Рассмотрим, как оформить расчетный лист, как читать его, когда нужно выдавать, в какой форме, и другие вопросы.

Порядок и правила выдачи

Законодательством регламентирован особый порядок выдачи листков. Рассмотрим, какие обязательные требования предусмотрел законодатель.

Когда выдается?

В силу ст. 136 ТК РФ, срок выдачи зарплаты — не реже, чем 2 раза в месяц.

Конкретная дата устанавливается локальными актами организации, в частности, это могут быть правила внутреннего распорядка, коллективный или трудовой договор.

Поскольку законодатель обязал работодателей уплачивать зарплату как минимум 2 раза в 30 дней, то и листков должно быть 2 (в каждом месяце), ведь аб. 1 ст. 136 ТК РФ гласит, что листок выдается при каждой выплате зарплаты.

В нормах закона четко не оговорено – нужно ли сопровождать межзарплатные выплаты расчетным листком.

На практике работодатели пользуются такой законодательной недоработкой и выдают листок по окончании расчетного периода.

И вряд ли это будет считаться нарушением, ведь основная функция листа – информирование работника о произведенных выплатах.

Требования и оформлению

Постановление Госкомстата № 1 от 5 января 2004 приводит унифицированные формы учетной документации:расчетно-платежная ведомость (Т-49); расчетная (Т-51); платежная (Т-53) и др.

Форма листка данным нормативным документом не предусмотрена, ровно, как и другими правовыми актами.

Таким образом, работодатели могут самостоятельно разработать форму и структуру документа, ориентируясь на положения ст. 136 ТК РФ об обязательном наличии некоторых разделов.

Как заполнить документ?

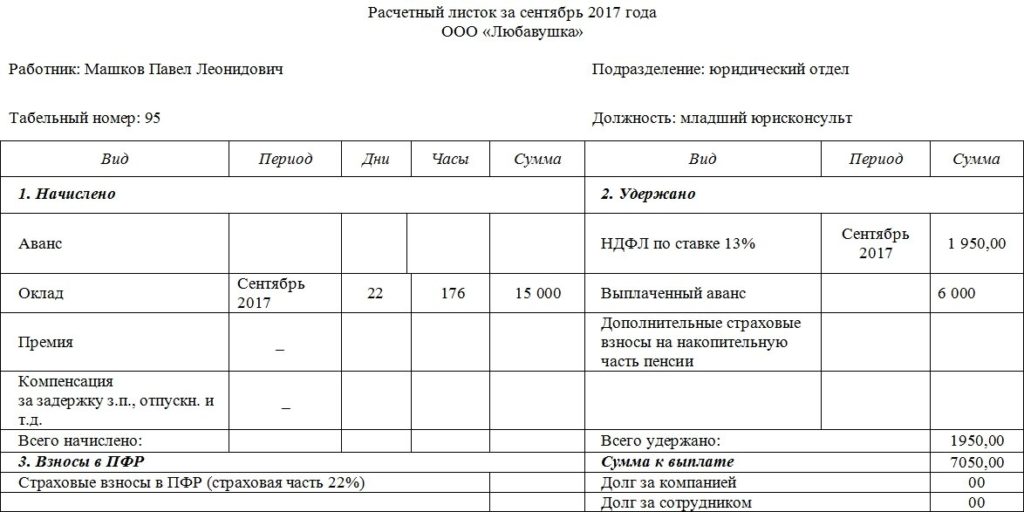

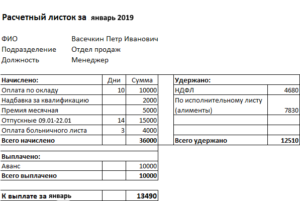

Помимо основных граф “Начислено”, “Удержано” и др., рекомендуется “разбивать” статьи доходов и расходов по подгруппам. К примеру, в графе “Начислено” указывать отдельные виды доходов – оклад, премия и др.

Помимо основных подразделов, необходимо наличие и дополнительных:

- наименование организации (с указанием организационно-правовой формы);

- название структурного подразделения, в котором работник осуществляет трудовую деятельность;

- ФИО трудящегося, его должность и квалификация;

- табельный номер;

- номер расчетного листка, дата его выдачи;

- период, за который расшифровываются выплаты;

- поле для подписи сотрудника, для ФИО.

Дата выдачи сотрудникам

Формировать документ следует за несколько дней до выплаты зарплаты.

Дата ее выплаты устанавливается локальными актами предприятия, но не реже 2 раз в месяц.

Выдавать расчетный листок по зарплате можно:

- либо непосредственно в день выдачи дохода в кассе предприятия или на банковскую карту;

- либо заранее – за день или за несколько дней.

Закон не устанавливает четких сроков, когда выдавать расчетный лист, лишь предписывая его обязательную выдачу при каждой выплате заработной платы.

Оформляется ли в подразделениях компаний за рубежом?

Если работодатель зарегистрирован в России, на него в полной мере распространяются требования российского трудового законодательства (даже если за рубежом есть структурные обособленные подразделения).

Расчетные листки обособленными подразделениями, находящимися за границей, оформляются в соответствии с правилами ТК РФ и внутренних нормативных актов.

Отметим, что в большинстве зарубежных стран, так же, как и в России, практикуется оповещение работников о структуре заработной платы.

Форма документа

Унифицированная форма действующим законодательством не утверждена.

https://www.youtube.com/watch?v=6y0gGbDZH2g

Однако работодателям все равно необходимо знать некоторые нюансы – к примеру, можно ли расчетные листы оформлять в электронном виде.

Может ли иметь электронный вид?

В Трудовом Кодексе не приведено положений о необходимости применять только бумажную форму расчетного листка (ровно, как и положений о применении только электронной формы).

Видео:Как сделать и читать расчетный листок - Елена ПономареваСкачать

Расчетный листок по зарплате расшифровка

Встречаются два приятеля:

— Ты за что работаешь?

— Получать большую зарплату!

Люди работают, в первую очередь, ради того, чтобы обеспечить личные материальные потребности и благосостояние своей семьи. В России законом определено, что предприниматели и государство должны выплачивать заработную плату наемным работникам два раза в месяц в виде аванса и заработной платы.

Проверить правильность начисления зарплаты работник может, заглянув в свой расчетный лист по заработной плате. Этот документ работодатель обязан вручить при каждой выплате заработанных работником денег. Как правило, такой листок составляет бухгалтерия один раз в месяц.

Он должен быть сформирован в бумажном варианте, независимо от того, производит ли предприятие выплату зарплаты в безналичном виде (перечислением на карточные счета) или трудящиеся получают деньги в кассе.

Порядок выдачи расчетных листков по заработной плате определяет организация самостоятельно, но их невыдача может привести к штрафным санкциям в размере от одной до пяти тысяч рублей (штраф накладывается на руководителя) или от тридцати до пятидесяти тысяч рублей (для юрлица).

Стандартной формы расчетного листка по заработной плате не существует. Каждый субъект предпринимательской деятельности разрабатывает его самостоятельно. Однако есть определенные требования, которые должны быть соблюдены. Главное, чтобы информация в листке должна быть понятной.

- В расчетном листке должно быть приведено полное наименование предприятия и подразделения (отдела), где работает сотрудник. Листок должен быть персонифицирован, то есть содержать информацию о работнике (фамилию, имя, отчество, должность и табельный номер).

- В нем обязательно должны быть две больших колонки «Начислено» и «Удержано». В графе «Начислено» должны быть приведены все виды заработка: основная зарплата, все виды надбавок, оплата сверхурочных, премии, выплаты по больничным листам, отпускные и так далее. При этом необходимо указывать количество отработанных дней и часов. Надбавки должны быть указаны отдельно по каждому их виду. Например, за стаж, квалификацию, особые условия труда и т. д. В графе «Удержано» приводится сумма налога на доходы физических лиц (13%), удержания по исполнительным листам (алименты и др.), штрафы. Также могут быть удержаны суммы за нанесенный предприятию вред или компенсация недостач. По заявлению работника у него могут также удерживаться, например, профсоюзные взносы. Иногда эти начисления и удержания не записываются словами, а приводятся как коды в расчетном листе зарплаты. Это коды бухгалтерского учета. Расшифровку кодов начисления заработной платы бухгалтерия должна предоставить работнику по первому требованию.

- В листке должны быть указаны суммы к выплате или перечисленные в банк (с указанием дат).

Расшифровка расчетного листка по заработной плате требует некоторых пояснений. Например, сумма НДФЛ не всегда составляет 13% от итога в графе «Начислено». НДФЛ не взимается с выплат по беременности.

Иногда возникает у работников вопрос – почему начислен НДФЛ на выплаты по больничному листу. Платить НДФЛ с этих сумм это требования закона. Есть случаи, когда в листок включают также дивиденды.

В этом случае ставка НДФЛ – 9%.

Следует иметь в виду, что в расчетных листках никогда нет сведений о перечисленных работодателем сумм в пенсионный фонд, фонд социального и медицинского страхования.

Однако, наличие в нем данных об уплате НДФЛ, позволяет использовать расчетный листок как подтверждающий документ при наличии спорных ситуаций при уплате этого налога.

Ниже приводится вариант расчетного листка по зарплате (образец).

Важно! Есть одно правило, о котором должны помнить руководители. Выдача расчетного листка по зарплате и его расшифровка по требованию работника — это обязанность администрации.

Правила выдачи расчетных листков по зарплате

На федеральном уровне утверждены основы предоставления расчетного листка по зарплате. Они конкретизируется локальными актами работодателя.

https://www.youtube.com/watch?v=M8Sni-nG63Y

Главный принцип – строгая формальность, своевременность, достоверность информации.

У работника должно быть представление о начисленной заработной плате, включая взносы и отчисления, которые производит за него работодатель.

Когда зарплату за работника по доверенности получает другой человек, следует поинтересоваться предусмотрена ли в доверенности возможность получать расчетные листы. Если содержание доверенности носит универсальный характер, то работодатель должен выдать лист на руки доверителю сотрудника.

Исходя из содержания документа, сотрудник видит:

- из каких компонентов складывается его зарплата;

- размер чистого дохода;

- величину дополнительных платежей и премий;

- удержания и отчисления.

В сумму оплаты по расчетным листам включены: оклад, сверхурочные, оплата работы в праздники, больничные и др.

Большинство организаций по-прежнему не выдают сотрудникам ежемесячно на руки такие документы, что формально считается правонарушением.

Расчетный листок предоставляет не только основной работодатель, но руководитель предприятия, где работник трудится по совместительству.

Документ также могут получить надомные сотрудники или работники, сотрудничающие с предприятием на дистанционной основе.

Что это такое?

Расчетный лист считается документом, подтверждающим правильность и полноту начисления сотруднику зарплаты. В нем обозначены размеры отчислений и удержаний, которые работодатель должен проводить по закону.

Что такое расчетный листок?

Скачать образец бланка расчетного листка по заработной плате сотрудника.

Расчетный листок – специально оформленный документ, содержащий информацию о размере и составных частях заработной платы работника за определенный период (как правило, месяц).

Выдача такого листка регулируется ст. 136 Трудового кодекса РФ, согласно которой работодатель при выдаче зарплаты должен оповестить сотрудника (в письменной форме) о:

- составляющих частях зарплаты;

- размерах начисленных сумм (компенсаций, отпускных, других выплат работнику);

- размерах удержаний;

- общей сумме, причитающейся к выплате.

Установлено, что форма листка утверждается в организации локальным актом, при обязательном учете мнения представительного органа работников.

Назначение и функции данного документа

Именно из этого документа работник может узнать о составных частях своей зарплаты, о том, все ли причитающиеся доплаты ему сделаны, а также может отследить размер налоговых отчислений (НДФЛ), а также других удержаний и перечислений, если они производятся по закону (например, выплаты по исполнительным листам), или по заявлению самого работника.

Для работодателя принципиален и сам факт выдачи листков коллективу и правильность их заполнения.

Важно помнить об административной ответственности за:

- невыдачу листков;

- оформление листков неустановленной формы.

Соблюдение всех правил, связанных с расчетными листками позволит организации избежать таких негативных последствий, как увеличение срока обжалования в суде дел, связанных с трудовыми спорами и увольнением.

По делам об увольнении граждане могут подать иск в суд в течение 1 месяца со дня выдачи трудовой книжки/приказа об увольнении, а по другим трудовым спорам – в течение трех месяцев с даты нарушения права работника.

При этом, если расчетные листки не выдавались, либо выдавались нерегулярно, время обращения за судебной защитой практически не ограничено – ведь работник может заявить, что узнал о нарушении своих прав недавно, а суд, скорее всего встанет на его сторону. Если же листки выдаются по закону, ежемесячно, у работника есть срок только в три месяца на споры о заработной плате.

Если Вы еще не зарегистрировали организацию, то проще всего это сделать с помощью онлайн сервисов, которые помогут бесплатно сформировать все необходимые документы:

- для регистрации ИП

- регистрации ООО

Если у Вас уже есть организация, и Вы думаете над тем, как облегчить и автоматизировать бухгалтерский учет и отчетность, то на помощь приходят следующие онлайн-сервисы, которые полностью заменят бухгалтера на Вашем предприятии и сэкономят много денег и времени. Вся отчетность формируется автоматически, подписывается электронной подписью и отправляется автоматически онлайн.

- Ведение бухгалтерии для ИП

- Ведение бухгалтерии для ООО

Он идеально подходит для ИП или ООО на УСН, ЕНВД, ПСН, ТС, ОСНО.

Все происходит в несколько кликов, без очередей и стрессов. Попробуйте и Вы удивитесь, как это стало просто!

Трудовой кодекс РФ однозначно устанавливает обязанность работодателя выдавать работникам расчетные листы (ст. 136 ТК РФ).

Это правило распространено в одинаковой степени на все организации, независимо от форм собственности и индивидуальных предпринимателей.

https://www.youtube.com/watch?v=CeCyxBwSebY

Если работодатель имеет в штате хотя бы одного наемного сотрудника, он обязан исполнять положение ст. 136 ТК РФ об информировании работников о составных частях и размере заработка.

О необходимости выдачи расчетных листов на предприятии рассказано в следующем видеоматериале:

Форма и процедура утверждения

Интересно, что установив обязанность выдавать расчетные листки, законодательство не содержит нормативно утвержденного образца (формы) такого листка. При этом трудностей даже самая небольшая организация с формой листка испытывать не должна — в любой бухгалтерской программе имеется образец «расчетки» (так же, как и в справочно-правовых системах).

Кроме того, при желании организация/предприниматель могут самостоятельно разработать такой документ.

Однако, мало выбрать форму листка, необходимо ее утвердить согласно нормам ТК РФ (ч. 2 ст. 136 ТК).

Делается это в порядке, установленном в ст. 372 ТК РФ следующим образом:

- Подготовленный проект приказа и самого листка направляется в профсоюзную организацию (если она создана на предприятии/в учреждении). Направление фиксируется в письменном виде.

- В срок не более 5 дней (рабочих) профсоюз изучает поступивший проект и направляет работодателю мотивированное (обоснованное) мнение также в письменном виде. Мотивированное мнение может содержать как согласие с проектом локального акта, так и предложения по его доработке.

- При необходимости доработки документа ТК РФ устанавливает срок в 3 дня для консультаций и переговоров сторон с целью достижения обоюдного соглашения. Также работодатель вправе принять замечания профсоюза в целом и учесть их.

- Если согласие по итогам обсуждения не достигнуто, работодатель имеет право принять устраивающий его вариант локального акта, а профсоюз – обжаловать его в Госинспекцию труда или в суд. В случае если по результатам обжалования будут выявлены нарушения, принятый локальный акт будет отменен.

Само утверждение расчетного листка производится приказом (распоряжением) по организации, согласно которому с определенного числа/даты вводится в действие форма расчетного листка, назначаются ответственные лица за его выдачу и т.д.

Описанный порядок регулирует правила утверждения листка в организациях, где создана первичная профсоюзная организация, или другой орган, представляющий интересы коллектива (всего или его части). Если указанных органов не имеется, утвердить форму листка можно, обсудив этот вопрос на общем собрании (конференции) коллектива.

Имеется точка зрения, что при отсутствии в организации органа, представляющего интересы коллектива, достаточно в приказе об утверждении расчетного листка сделать запись об отсутствии таковых.

Утвержденный расчетный лист можно включить как приложение в Правила внутреннего трудового распорядка, в учетную политику, или издать в виде отдельного локального акта. Но в любом случае, применять не утвержденную форму документа не стоит во избежание проблем как с работниками, так и с проверяющими органами.

Составные части и содержание документа

Применяемые в большей части организаций расчетные листы взяты из распространенных бухгалтерских программ, и имеют незначительные отличия. Как правило, листок имеет табличную форму, изготавливается компьютерным способом.

В любом случае, в нем можно выделить разделы:

- Общий. Содержит наименование организации, подразделение (отдел), ФИО работника, должность (профессию), размер окладной части (тарифную ставку), период, (месяц), за который представлены сведения о зарплате.

- Сведения о начислениях. Здесь указана собственно оплата за отработанное время, премии, компенсации, оплата временной нетрудоспособности и проч. Все суммы сопровождаются данными о периоде/времени/часах, за которые начислены.

- Сведения об удержаниях, если они производятся (НДФЛ, профвзносы, алименты и т.д.). Указывают суммы и период, за который проведено удержание.

- Сведения о выплаченных суммах и причитающихся к выплате на дату составления листка (здесь могут указываться аванс, перечисления на «зарплатный» счет в банке, а также даты этих перечислений).

С 2012 года (с учетом принятых поправок в трудовой кодекс) в расчетные листы обязательно включают сумму компенсации, выплаченной работнику за задержку работодателем срока выплаты заработной платы, отпускных, сумм, причитающихся при увольнении (согласно ст. 256 ТК РФ).

Дополнительно в расчетном листе указывают размер, необлагаемый налогом на доходы физлиц.

https://www.youtube.com/watch?v=B5DtjTYtq6c

Печать не проставляется, подписи лица, ответственного за расчет зарплаты также не обязательны.

Расшифровка

Главное назначение расчетного листка – информирование о заработной плате за определенный период (месяц). Листы на подавляющем большинстве предприятий/организаций читать достаточно легко.

Любой работник, обладая данными об отработанном за истекший период рабочем времени, днях, когда он находился на больничном, и т.д., в состоянии проконтролировать правильность заполнения граф расчетного листка. Сминусовав от начисленных сумм размер удержаний получается итоговая на дату выдачи листка сумма, причитающаяся конкретному работнику на руки (или на карту).

При возникновении вопросов работник вправе обратиться в бухгалтерию за разъяснениями.

Следует помнить, что в ряде организаций применяются специальные шифры (коды), обозначающие ту или иную позицию начислений/удержаний.

Например, зарплата за отработанное время может сопровождаться кодом «001», премия по положению о премировании – кодом «002», и т.д.

Кодировка облегчает составление документов в бухгалтерии, а работники должны иметь возможность расшифровки указанных кодов.

Порядок выдачи документа

Расчетный лист выдается в день выплаты зарплаты, но хотя она должна выплачиваться не реже 2х раз в месяц, Минтруд считает, что достаточно выдавать листок один раз, при окончательном расчете за период (письмо от 18.03.10 № 739-6-1). При этом Трудовым кодексом не установлено, каким именно образом следует это осуществлять.

На практике порядок выдачи закрепляют в правилах трудового распорядка или другом локальном акте. Их может быть несколько:

- При выдаче заработной платы через кассу;

- В день зачисления зарплаты в банк;

- Выдача листков через специально уполномоченное (назначенное приказом) лицо в определенный день месяца.

Хотя закон не устанавливает, что выдача листков ведется под роспись, лучше, если в организации будет предусмотрено письменное подтверждение факта получения этого документа работниками.

Сведения, содержащиеся в расчетном листке относят к персональным данным сотрудников, поэтому недопустимо выдавать листки одному работнику для передачи другому/другим. Делать это могут специально уполномоченные лица, имеющие допуск к персональным сведениям работников.

В условиях информационного общества и компьютерных технологий у ряда работодателей возникает желание перейти на выдачу безбумажных расчетных листков — в электронном виде. Однако делать это можно только в дополнение к основному способу выдачи.

Статья 312.1 ТК РФ позволяет направлять листок по электронной почте только дистанционным работникам. Любая бухгалтерская программа имеет возможность формировать сведения о заработной плате в виде расчетного листа и направлять его по e-mail работникам.

Если же сотрудник не работает дистанционно, выдача «расчетки» — обязанность работодателя, и должна быть произведена в установленный срок в бумажной форме.

Ответственность за нарушения

Виновные в нарушении трудового законодательства лица привлекаются к различной ответственности: от дисциплинарной и материальной, до уголовной.

За нарушение порядка и правил ведения и выдачи расчетных листков установлена административная ответственность (статья 5.27 КоАП РФ, части 1 и 4):

- 1-5 тыс. руб. за обнаруженный факт невыдачи листов (для руководителя юридического лица или индивидуального предпринимателя), или 30-50 тыс.руб. на организацию;

- Штраф в размере 10-20 тыс. руб. на руководителя или индивидуального предпринимателя, на организацию – до 70 тыс.руб. (при повторном нарушении);

- Возможная дисквалификация руководителя как должностного лица на срок до трех лет, при повторном аналогичном нарушении (то есть до истечения 1 года после предыдущего нарушения).

Аналогичная ответственность установлена за применение расчетного листка не утвержденной формы.

Оформление и выдача за рубежом

Интересен вопрос, связанный с применением расчетных листков за рубежом. При этом, если работодатель является российским, даже если территориально он находится за пределами Российской Федерации, на него в полной мере распространяются нормы и требования ТК РФ. Поэтому, расчетные листки оформляются/выдаются согласно общим правилам.

https://www.youtube.com/watch?v=g4xiy2NjRe0

Необходимо сказать, что в подавляющем большинстве государств практикуется оповещение со стороны работодателя о заработной плате, по аналогии с нашими расчетными листками.

Расчетный листок играет важную роль в отношениях работника и работодателя. Его оформление и регулярная выдача не слишком затруднительны для организации и при этом снимает множество вопросов со стороны контролирующих организаций.

Как оформить данный документ с помощью программы 1С, показано в данном видео уроке:

Видео:Расчетный лист за май 2019 годаСкачать

Расчетный листок по зарплате: расшифровка — Предприятие Инфо

Информировать сотрудника о его заработной плате с помощью такого документа, как расчетный лист, работодатель обязан каждый раз, осуществляя расчеты с физлицами (ст. 136 ТК).

Письменное разъяснение предоставляется основным работникам, а также всем прочим категориям трудящихся (совместителям, временным сотрудникам и т.д.

) не только в части начисленного вознаграждения за текущий период, но и по видам компенсаций. отпускных, прочих причитающихся сумм и удержаний.

Какая форма расчетного листка актуальна в 2021 году? Как часто нужно выдавать подобный документ работникам? Какая ответственность предусмотрена работодателям за игнорирование этого требования? Рассмотрим все нюансы далее.

Расчетные листки по зарплате – как правильно выдавать

Предназначается расчетный листок (скачать бланк можно ниже), для пояснения информации о составе заработной платы и иных начислений. Формирование документа производится отдельно по каждому работнику.

Периодичность составления – раз в месяц при окончательном расчете, при выдаче авансов /отпускных выписывать расчетные листки не нужно. Бланк разрабатывается работодателем самостоятельно с учетом нормативных требований ст. 372 ТК.

Обязательно отражение следующих данных:

- О составных частях зарплаты за расчетный период, включая оклады, надбавки, коэффициенты, премии и т.д.

- Об иных начислениях, в том числе отпускных суммах, больничных пособиях, денежных компенсациях за задержку выплаты заработка, выплатах при увольнении и пр.

- О произведенных удержаниях – алименты, НДФЛ, кредитные выплаты, авансы, излишне удержанные суммы и пр.

- Об итоговых суммах к выдаче «на руки».

Ответственному лицу работодателя необходимо не только грамотно отразить расшифровку расчетного листка по заработной плате, но и правильно выдать документ сотруднику, с обязательным подтверждением факта вручения. Опытные кадровики советуют вести учет в специальном журнале расчетных листов или предусмотреть отрывную часть со строкой для росписи физлица непосредственно в самом бланке.

Расчетный листок по зарплате – расшифровка показателей

При составлении расчетных листков необходимо отдельно отражать все суммы начислений и удержаний, а при желании выполнять кодирование данных. Объединять выплаты различного назначения не разрешается.

Нормативных требований к кодам доходов законодательство РФ не устанавливает. Предприятие вправе самостоятельно утвердить кодировку. Тогда вместо конкретных выплат (зарплата, отпускные, алименты и т.д.

) форма расчетного листка будет содержать только цифры-коды.

Обратите внимание! Если применяется кодирование, обо всех значениях необходимо уведомить персонал предприятия. При этом для удобства разрешается разработать свои данные или применять коды из справок 2-НДФЛ по приказу № ММВ-7-11/387@ от 10.09.15 г. Для примера внизу представлены отдельные показатели доходов.

Коды зарплаты в расчетном листе:

- 2000 – зарплата за выполнение трудовых обязанностей.

- 1010 – доходы в виде дивидендов.

- 2001 – вознаграждение, выплачиваемое директорам, членам органа управления, совета директоров и пр.

- 2012 – отпускные выплаты.

- 2300 – суммы больничных пособий .

- 2010 – суммы, выплачиваемые за работу по договорам ГПХ. кроме авторских начислений.

- 2530 – заработок в натуральном эквиваленте.

- 2201-2209 – суммы авторских выплат.

- 2610 – суммы материальной выгоды от использования займов, полученных от работодателя.

- 2720 – денежная стоимость полученных подарков.

Расшифровка расчетного листка по заработной плате

24 апреля 2021 / Источник: Петербургский правовой портал

Расчетный листок по зарплате — расшифровка

На сегодняшний момент регистрируется довольно много случаев с нарушением трудового кодекса. При этом практически все сотрудники знают, что совершается непоправимое и закон при этом на их стороне. Однако, они ничего не предпринимают.

https://www.youtube.com/watch?v=wIK1_n0c9w8

Это связанно с тем, что у нас остался сложилась ситуация, в которой руководство предприятия не поощряет стремление трудящихся к защите своих прав.

Наиболее частым фиксированным нарушением норм Трудового кодекса становится отказ от выдачи расчетного листа.

Что такое расчетный листок по зарплате

Согласно официальному определению, расчетный лист является документом, с помощью которого работодатель информирует сотрудника о выплаченной заработной плате, и возможных удержаниях из нее.

Кроме того, он содержит все налоговые вычеты из заработной платы, и премии с поощрениями.

Если обобщить, то этот документ является выпиской, содержащей информацию о зарплате и выдающийся вместе с ней сотруднику на руки.

В трудовом кодексе на работодателя налагается обязанность при выплате заработной платы сотруднику выдавать данный расчетный лист. Отметим, что это именно обязанность, а не прихоть.

Расчетный лист прежде всего необходим для обеспечения и защиты прав сотрудника. Его выдача является подтверждением о регулярной и своевременной выплате заработной платы. При этом если указанная в расчетном листе зарплата не совпадает со значением, указанным в трудовом договоре, то у сотрудника появляется право оспорить такую несправедливость.

В Трудовом Кодексе Российской Федерации выдача расчетного листка регулируется статьей 136. Согласно этому положению он должен быть выдан в день, когда производится выплата заработной платы.

А сама зарплата должна быть выдана в соответствии с календарным днем указанным в трудовом договоре. При выплате отпускных и авансовых средств законодательно разрешено не выдавать листок.

Однако, при выдаче основной заработной платы в нем должны быть указаны эти начисления.

Трудовой договор также регламентирует как именно должна быть выдана заработная плата, а именно наличными или же зачислением на банковскую карточку. При этом расчетный листок должен быть выдан сотруднику на руки в любом случае.

Однако, при зачислении заработной платы на банковскую карточку работодатель сам выбирает день для выдачи расчетного листка. К примеру, из-за развития технологий он может выдаваться и в электронном виде отправленным на почте.

Но при таком способе, работодателю нужно будет получить свидетельство о том, что работнику был отправлен расчетный листок.

Обычно, для этого создается специальный журнал, в котором фиксируется выдача данных листков сотрудникам с помощью их подписей.

В случае отказа работодателя выдавать расчетные листки, и тем самым отвергнув законодательные нормы ему грозит начисление штрафных санкций.

- Должностное лицо будет оштрафовано на 5000 рублей;

- Индивидуальный предприниматель будет оштрафован на 5000 рублей, при этом возможна приостановка его деятельности на 90 календарных дней;

- Юридическому лицу грозит штраф до 50000 рублей, с последующей приостановкой деятельности предприятия на 90 календарный дней.

В случае если работодатель повторно нарушит эту норму, то он помимо финансового штрафа может получить запрещение вести индивидуальную деятельность на протяжении последующих трех лет.

Еще одно требование, выдвинутое у работодателя, заключается в сохранении конфиденциальности данных сотрудника. Это связанно с тем, что в зарплатном листке указаны подробные данные о работнике включая его ФИО и все начисления. По этим причинам предприниматель должен предпринять все меры и постоянно контролировать чтобы зарплатный листок выдавался лично в руки сотруднику.

Видео:Расчетный лист в 1С 8.3 БухгалтерияСкачать

Пример расшифровки расчетных листков по зарплате

Каждый сотрудник по окончании месяца должен получить расшифровку суммы своей зарплаты. Оформляется это документом, который называется расчетный листок.

Когда выдается расчетный листок по заработной плате? Статьей 136 ТК РФ предусмотрена обязанность работодателя при выплате заработка извещать в письменной форме каждого работника о составных частях зарплаты. Таким образом, днем выдачи являются дни выплаты зарплаты. Выплата зарплаты не может быть позже 15 числа следующего месяца — эту дату можно считать последней и для выдачи расшифровки.

Особые положения

Расчетный листок выдавайте всем сотрудникам без исключения. Причем независимо от того, работают ли сотрудники у вас по основному месту работы или же трудоустроены по совместительству. В противном случае работодателя ждут наказания. Какие, мы рассказали в конце статьи.

Обозначьте ответственное лицо, например, бухгалтера по расчету заработной выплаты, который будет проводить обработку информации, формирование и выдачу расчетки под подпись. Ознакомьте данного работника с новыми обязанностями также под подпись.

https://www.youtube.com/watch?v=BEcV3I1Xjrs

Для ведения учета выдачи расчетных листков подготовьте учетный журнал, в котором работник, получивший документ на руки, проставит свою подпись и дату получения. Такой алгоритм действий на предприятии обезопасит руководство от штрафных санкций.

Повторимся, что выдача расчетки — это прямая обязанность работодателя. Отказаться от предоставления документов нельзя, даже если работник написал письменный отказ от формирования и выдачи расчетка.

Обратите внимание, что способ выдачи (выплаты) заработка не имеет никакого значения. Следовательно, работодатель обязан выдать расчетлисток независимо от способа расчетов (наличными, на карту, на сберкнижку, иное).

Что указывается в обязательном порядке

Утвержденной формы бланка расшифровки зарплаты не существует. Есть требования к информации, которую работодатель обязан разъяснить своим сотрудникам и отразить в расчетном листке:

- составные части заработной платы;

- начисленные компенсации отдельными строками;

- общий облагаемый доход в расчетном листке;

- размер и основания удержаний;

- общую сумму, подлежащую выплате.

Предлагаем скачать образец расчетных листков по зарплате, чтобы использовать их затем в своей работе.

Заработная плата

В составе заработной платы отражаются начисления, которые произведены в качестве вознаграждения за труд. Это может быть оклад, все возможные премии, оплата за работу в праздничные и выходные дни.

Налоги и вычеты

В составе удержаний обязательно должен присутствовать налог на доходы физических лиц (НДФЛ). Плательщиком данного налога является сотрудник.

Работодатель обязан удержать НДФЛ со всех доходов физических лиц. Некоторым сотрудникам положены вычеты по этому налогу. Сами по себе вычеты не выплачиваются, они просто уменьшают налогооблагаемую базу.

За счет вычетов удерживаемый НДФЛ становится меньше.

Рассмотрим подробнее ситуации с вычетами

С дохода за январь в 20 000 рублей у сотрудника положено удержать НДФЛ 13 %. Сумма удержаний составит 20 000 × 13 / 100 = 2600 рублей.

В случае если сотруднику положен вычет на первого ребенка (в 2021 году на первого ребенка вычет составляет 1400 рублей), то расчет удержания будет следующий.

Сперва доход уменьшаем на вычет:

20 000 – 1400 = 18 600.

Полученную сумму умножаем на 13 %:

18 600 × 13 / 100 = 2418.

За счет вычета к удержанию у сотрудника будет сумма 2418 рублей (а не 2600, как было в первом примере).

Иные выплаты

Помимо заработной платы, сотрудник может получать различные компенсации и выплаты социального характера:

Сроки выдачи расчетного листка

Как известно, заработная плата должна выплачиваться не реже чем два раза в месяц. То есть каждые пятнадцать дней. Однако работодатели имеют право производить расчеты чаще. Но никак не реже. Так как быть с расчетными листками, как часто их выдавать?

Если выплачен аванс, то выдавать расчетные листки не нужно. Подготовьте документы по итоговым расчетам за отчетный месяц. Раньше формировать расчетный листок не имеет смысла.

Выдайте документ не позднее дня, в котором произведена выдача заработной платы.

Исключений не предусмотрено. Даже если работник отправляется в отпуск в середине расчетного периода, то выдавать расчетный листок заранее не нужно, но можно. Например, если работник обратится с письменным заявлением о выдаче расчетного листка с отпускными.

Если работник увольняется, то подготовить расчетный листок нужно обязательно. Выдайте бумагу в последний рабочий день увольняющегося. Вместе с расчетным листком выдайте трудовую книжку и справку по форме № 182н. Дополнительно работник может затребовать и другие документы, например выписку из приказа об увольнении и так далее.

Способы передачи расчетного листка

Итак, мы определили, что расчетный листок выдавать обязательно. Также определили и структуру документа, обязательные реквизиты и составляющие. Теперь становится актуальным вопрос, как выдавать расчетный листок.

https://www.youtube.com/watch?v=Lemai0sFOog

Со штатными работниками проблем не возникает. В «знаменательный» день нужно раздать расчетные листки на руки. А факт вручения завизировать в специальном учетном журнале. Получатель ставит подпись и дату получения.

Что делать, если работника нет на месте в день выдачи расчетного листка? Если наемный специалист в отпуске или приболел, или, например, это внештатный (дистанционный) сотрудник, то порядок выдачи расчетных листов согласуйте заранее.

Например, созвонитесь с отсутствующим специалистом и определите, каким способом ему направить расчетный листок. Допустимы следующие варианты:

- По доверенности получит другое лицо. Например, сотрудник сломал ногу и лежит в больнице. Явиться за расчетным документом он не может, как и получить заработную плату наличными из кассы организации. В таком случае придется подготовить доверенность на получение расчетки и(или) заработной платы. Данный способ используется крайне редко, так как считается проблематичным, в сравнении с другими.

- Направление расчетного листка по почте заказным письмом с описью вложений. Почему именно заказным с описью? Да потому что опись вложения будет являться подтверждением того, что именно расчетный листок был направлен работнику. При условии, что документ был направлен в установленные сроки, опись вложения будет подтверждением того, что работодатель исполнил требования законодательства. Например, если подчиненный обратится в суд. Однако за почтовые услуги придется платить.

- По электронной почте. Самый простой, быстрый и бесплатный способ передачи расчетного листка — это отправка по электронной почте. Данный способ до недавнего времени считался неправомерным, однако ситуация изменилась. Причем отправку расчетных листков по электронной почте можно предусмотреть для всех работников, а не только для отсутствующих или дистанционных. Это небольшая, но все-таки экономия.

📺 Видео

Начисление зарплаты в 1С 8.3 Бухгалтерия по шагамСкачать

Элементарный расчет зарплаты для чайниковСкачать

Расчетный листок. Получи и распишись! Узнай кого накажут, если в компании не выдают расчетные листкиСкачать

Расчетный листок - Елена А. ПономареваСкачать

РАСЧЕТНЫЙ ЛИСТОК.Скачать

Расчетный листок о заработной платеСкачать

Примеры расчета заработной платы в 2023 году. Удержание налогов и отчислений. #заработнаяплатаСкачать

Как правильно рассчитать зарплату в 2023 году в 1С:БухгалтерияСкачать

Как считать зарплату | полный цикл зарплаты за месяц от бухгалтераСкачать

#1с Справка о заработной плате в 1С. #бухгалтерскийучет #бухгалтер #учетСкачать

Как Роструд проверяет расчетные листкиСкачать

Примеры расчета и начисления заработной платыСкачать

Расчетный листок -форма, правила выдачиСкачать

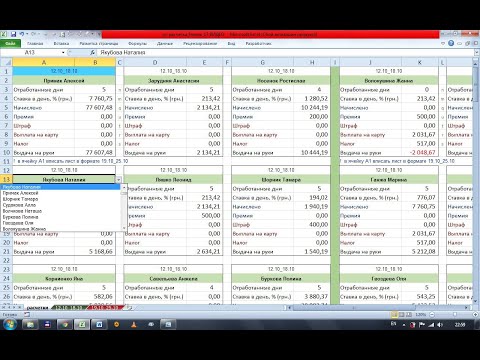

Расчет начисленной заработной платы по табелю учета рабочего времени в программе Microsoft ExcelСкачать

подготовка расчетных листов по зарплате в ExcelСкачать

как ... сделать зарплатную ведомость в ExcelСкачать

Как правильно рассчитать зарплату в 2023 году в 1С:Зарплата и управление персоналом (1С:ЗУП)Скачать